公募基金江湖之首 ·

易方达自2001年成立以来,已成为国内最大的公募基金管理公司,资产规模超过1.5万亿,是国内基金行业为数不多的全业务资格的公司之一,投资业务全面开花,覆盖主动权益、固定收益、多资产、指数、量化、FOF、海外投资等多条线。今年,易方达非货基金的管理规模突破1万亿,是首家达到这个规模的公司。

易方达基于“深度研究驱动、时间沉淀价值”的投资理念,旗下主动权益型基金自首次发行以来的简单平均年化净值增长率为16.49%、债券型基金为7.54%,位居前列。易方达也是价值投资的黄埔军校,很多私募、公募大佬都曾师承易方达。

· 大平台+小团队 ·

主动权益投资是易方达的核心业务。易方达致力于深度研究为基础的价值发现,追求长期稳健的超额回报。20年来,构建了“大平台、小团队”管理模式,支持不同策略风格的投资团队独立运作,将自身风格特征发挥到极致,提供丰富多样的风格策略型、行业型、主题型、特殊策略型产品。

· 十八罗汉像 ·

在大体量公募基金中,易方达基金的人均管理资产规模为260亿,远远超出同类。

数据来源:Wind

这一支庞大的军团中,除了张坤、萧楠、张清华等明星基金经理,其他经理亦在各自赛道努力耕耘,才打造出易方达这座公募界金光闪闪的殿宇。在易方达所有在职的基金经理中,我们选出了目前在管产品规模总值在100亿以上的十八基金经理来分析他们的风格、业绩、和持仓,跳出大众常见的易方达“酒厂“的印象,描绘出这大殿中护持正法的十八罗汉像。

数据来源:Wind

· 一 · 消费赛道:易方达酒庄的四大掌柜 ·

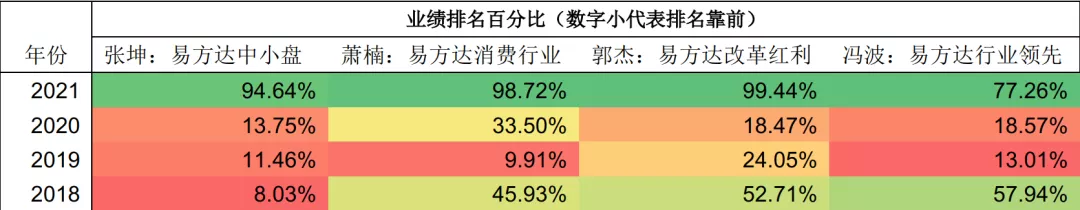

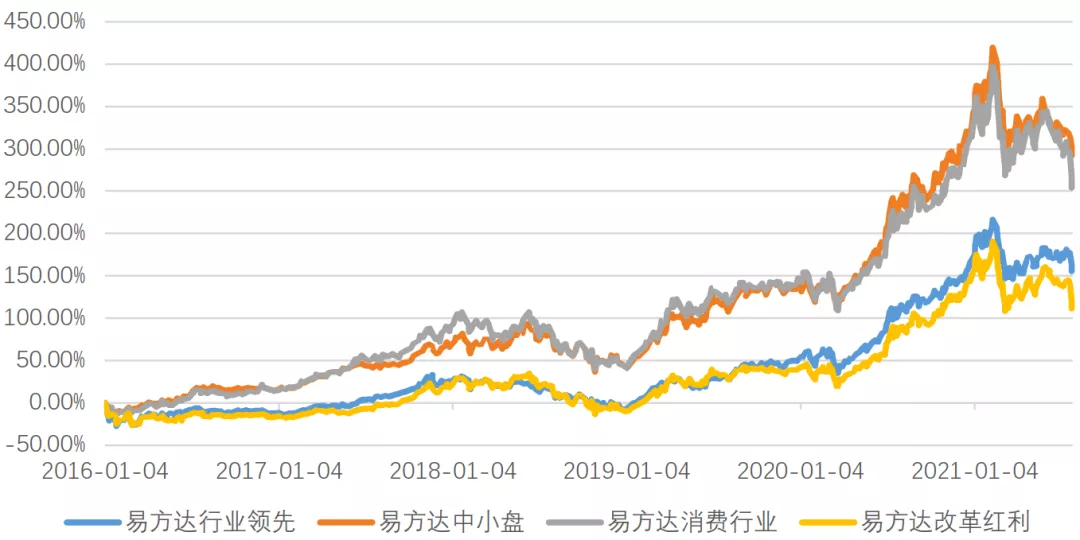

由于聚焦消费赛道,四位基金经理在2019、2020这两个年份排名都相对靠前,尤其是对于重仓白酒的张坤和萧楠来说。然而,这四位基金经理中,每个人也都各有特色,因此不论是从净值曲线的走势,还是单个年份的业绩排名,四只代表基金都有些许差异,比如张坤主要仓位在白酒和医药;萧楠聚焦消费,但比较少投医药;冯波持仓更加均衡;郭杰则是以白酒打底,同时用行业轮动来捕捉市场机会。

数据来源:Wind

数据来源:Wind

· 消费 · 张坤:“喝酒吃药” ·

张坤在管基金4只,其中易方达中小盘主要聚焦A股,易方达蓝筹精选可投港股,易方达亚洲精选则主投海外中概股。近期,易方达中小盘将更名为“易方达优质精选” ,同时将扩大投资范围,在仍主要投资于A股的基础上增加港股,此后会跟蓝筹精选更加相似。

数据来源:Wind

张坤在赛道上聚焦大消费领域,用“喝酒吃药”来形容张坤是非常贴切的,以易方达中小盘为例,从行业配置情况来看,与其他三位易方达消费基金经理最大的区别在于他并不只是重仓白酒,也会同时大比例重仓医药生物行业。此外,即便是在食品饮料行业,张坤也并只是买白酒,比如二季报持仓中的中炬高新是做酱油生意的,百润股份是做鸡尾酒的。

历史季报重仓股行业分布比例变化

数据来源:Wind

易方达蓝筹精选由于可投资港股,整体定位会更加均衡,比如今年在加仓了招商银行。亚洲精选今年则经历了滑铁卢,在上半年张坤不断加重对于互联网龙头的持仓,但在这波监管风暴的打击下,该领域遭到了比较大的打击,回撤较大。

· 消费 · 萧楠:专注传统消费 ·

萧楠目前管理5只基金产品,其中管理时间最长的是易方达消费行业,管理时间8年。

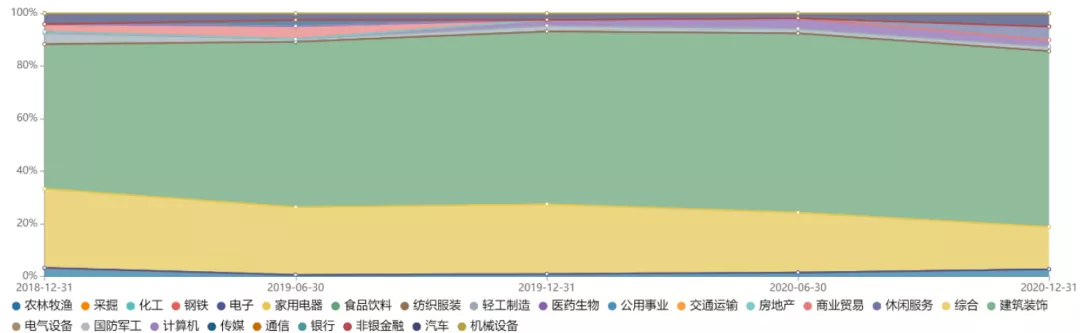

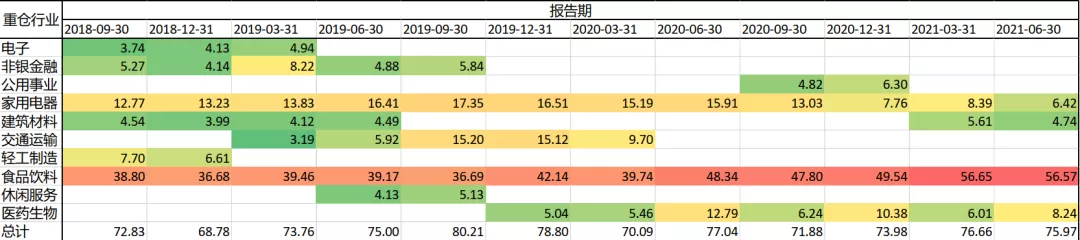

萧楠的投资风格与其基金名称一致,只聚焦消费,主要投向食品饮料、家用电器这类传统消费赛道。萧楠是典型的选股型选手,以易方达消费行业为例,过去三年的年换手率只有40%-60%。持股集中度较高,70%以上。

重仓行业分布比例变化

数据来源:Wind

除了主要持仓以外,萧楠也会有农业股的持仓,顺鑫农业持续在前十大中,此外,2021年新进了牧原股份(越跌越买),可能是拖累其2021年净值表现得主要原因。

易方达瑞恒今年的净值走势与萧楠的其他基金走势分歧,主要在于这只基金的持仓更加均衡,尤其是在2020年下半年,加入了化工股(万华化学)、银行股(宁波银行)、电子股(海康威视)、光伏(隆基股份)。相比之下,瑞恒的换手率更高一些,在100%左右。

· 消费 · 冯波:均衡+消费 ·

在很多基民的认知中,冯波与张坤、萧楠一样,也是投资消费的大佬,冯波管理经验丰富,目前管理五只基金产品。

数据来源:Wind

以冯波管理时间最长的易方达行业领先为主要分析对象,我们看到大消费是冯波主要投资的方向,食品饮料、家用电器、医药生物是他持续重仓的赛道,尤其是白酒,在2020年初至今持续增加仓位权重。但与张坤和萧楠不一样的是,冯波在行业上更加均衡,除了消费以外,也会布局电气设备、电子,因此整体在2021年至今,业绩表现略优于其他三位易方达的消费基金经理。但由于电气设备中冯波买的是隆基股份,属于新能源中的光伏赛道,并没有踩到今年的新能源汽车行情;电子则是重仓消费电子歌尔股份,并没有重仓布局半导体等强势行业,因此今年整体的业绩排名还是相对靠后。

历史季报重仓股行业分布比例变化

数据来源:Wind

从今年的操作来看,二季度冯波减仓了部分传统消费行业,如白酒、家电,加仓了光伏和医药,整体配置方向符合市场短期的行情特点,但是由于主要的仓位依然在白酒上,因此组合整体表现依旧相对较差。

· 消费 · 郭杰:白酒、白酒、白酒 ·

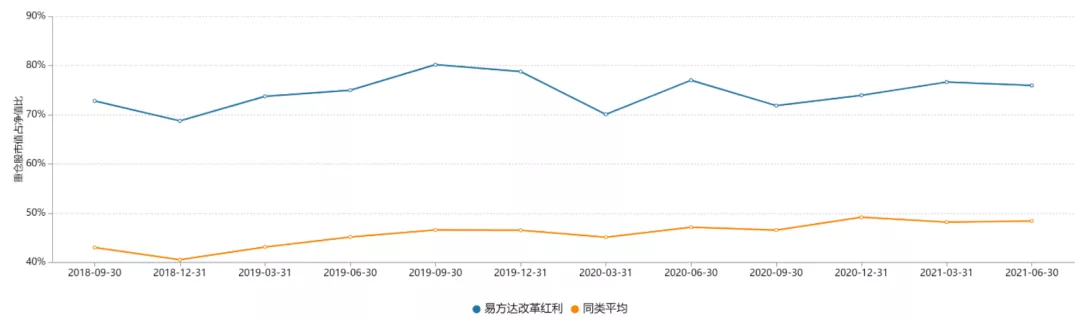

虽然没有前面三位名气那么大,郭杰其实也是老资历,他2008年2月加入易方达,2012年10月开始任基金经理,郭杰目前管理4只基金产品,代表产品为易方达改革红利。

数据来源:Wind

郭杰的持仓特点与张坤和萧楠很像,都是重仓传统消费赛道,白酒、医药、家电。郭杰对于白酒可谓是情有独钟,而且近几年白酒的仓位持续增加,2021年中报时,其前十大重仓股中白酒股有6只,占整个组合的权重高达56%。

历史季报重仓股行业分布比例变化

数据来源:Wind

郭杰的持股集中度很高,前十大重仓基本占据组合70%-80%左右的比重,因此整体组合也呈现出高波动的特点。

数据来源:Wind

郭杰在管的四只基金中,易方达改革红利与易方达国企改革一样,都是重仓白酒。而另外两只基金,由于可投资港股,相对行业配置的分散度会稍高一些,持股集中度也会稍低一些。

· 二 · 成长风格:易方达成长三杰 ·

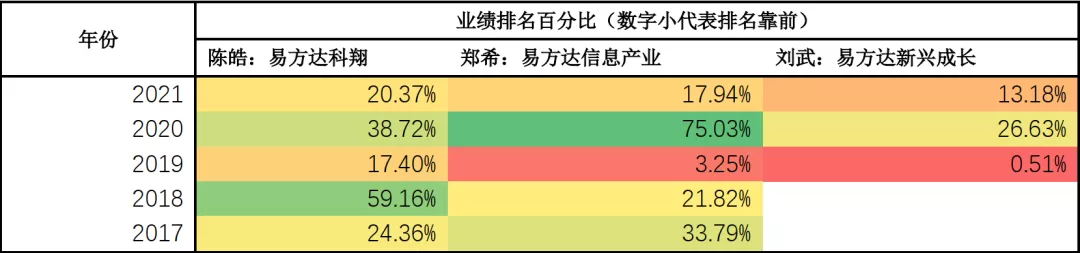

与四位消费赛道的基金经理不同,陈皓、郑希、刘武这三位是偏成长风格,在整体业绩排名方面更加平稳一些,比如作为易方达长跑冠军、资历较深的陈皓来说,近几年中,除了2018年熊市,其他年份都跑在了同类基金的前40%;而跟陈皓同一批进入易方达的郑希,业绩波动会更大一些,具体原因一会会讲;而刘武2019年接手易方达新兴成长之后,业绩也是相当突出,在2019年业绩爆发后,去年及今年至今的业绩也都基本排在全市场的前1/4分位。

数据来源:Wind

三位基金经理都是偏选股风格,换手率都不高,平均在2-3倍,风险控制方面,陈皓在波动率、回撤控制上更优秀一些,这也解释了为什么他并没像郑希和刘武,在2019年业绩排名相当靠前,但陈皓整体的排名却一直都在前面,属于长跑型选手。

虽然从换手率的角度,三位都更注重选股,但在大的市场调整风险时,也会有一定的仓位择时,比如三位在2020Q1就都有不同程度的减仓,陈皓在2015年股灾时也有大幅减仓的动作保护胜利果实。

· 成长 · 陈皓:均衡成长+深耕选股 ·

除了张坤、萧楠,陈皓应该也是大家比较熟悉的易方达明星基金经理,三人并称为易方达三剑客。不论是从资历还是历史业绩,陈皓都担得起这个名头,陈皓2007年加入易方达,从行业研究员转型为基金经理。我们知道易方达基金在成立之初就是以“科”系列著称,而易方达科翔正是陈皓的代表作,在管基金无论短期中期还是长期回报,在同类基金中都排在前面。

业绩稳定的原因在于陈皓虽然是偏成长风格,但并不属于大起大落、大开大合型选手,他在组合管理上会更加均衡。

数据来源:Wind

虽是三剑客,但陈皓与张坤、萧楠、冯波截然不同,“身在酒庄不喝酒”,陈皓虽然也会买一些白酒,但整体仓位不高,只占整体组合1成左右。前面提到陈皓的换手率不高,选股型选手,同时不论是行业赛道还是个股,投资风格都比较均衡。比如大消费赛道的医药、食品饮料都会买一些,但同时也重仓电子、电气设备、交运、有色金属。持股集中度不高,在40%-50%左右,整体组合的波动率也相对控制的较好,业绩稳定,长期业绩优秀。

在赛道的选择上,陈皓也会兼顾行业景气度比较,在好的赛道机会来临时敢于重仓,比如去年下半年至今重仓新能源汽车产业链,包括锂电池、上游能源金属,使得今年整体业绩表现相对优秀。

历史季报重仓股行业分布比例变化

数据来源:Wind

在选股方面,陈皓并不抱团,比如他虽然对电子行业持续重仓,但并不是基金经理们普遍布局的像立讯精密、歌尔股份这种消费电子,而是像东山精密、胜宏科技、航天电器、中航光电,属于机械制造的零部件企业,以及军工的上游企业,而且都是中小票,这彰显了陈皓在选股方面独具特色的一个层面。

· 成长 · 郑希:聚焦TMT,不断外拓 ·

郑希也是易方达的元老型基金经理,他2006年加入易方达后任职于研究部,后来与陈皓属于同一批从研究员提拔到基金经理的。

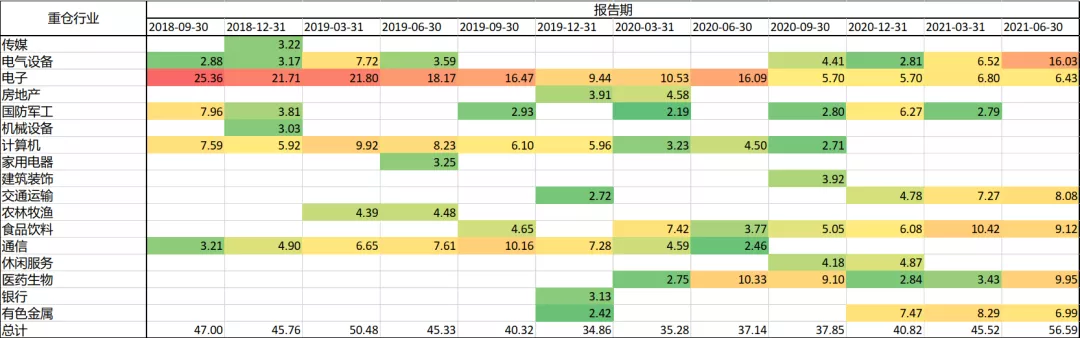

数据来源:Wind

虽是同一批,但郑希与陈皓的投资风格差异还是比较大的,以易方达信息产业来看,郑希主要投向是TMT领域,包括消费电子、计算机、通信、传媒等。因此从历来重仓股票的行业布局来看,郑希基本就在TMT这个方向为主,行业的广度不如陈皓,但是更加深入。但我们并没有把郑希归于行业主题型选手,一来是TMT这个赛道比较大,另外也是因为我们看到他在不断拓展自己的能力圈范围,比如去年年底开始重仓新能源、半导体赛道,买了宁德时代、亿纬锂能、北方华创、卓胜微,把握住了今年的超级赛道行业,业绩表现优秀。

因此郑希呈现了在成长赛道中做行业轮动的特征,但每个行业的暴露基本会持续比较长的时间,主要关注行业景气度。2020年业绩相对落后主要因为布局了传媒、计算机这类在成长股里相对收益靠后的行业。

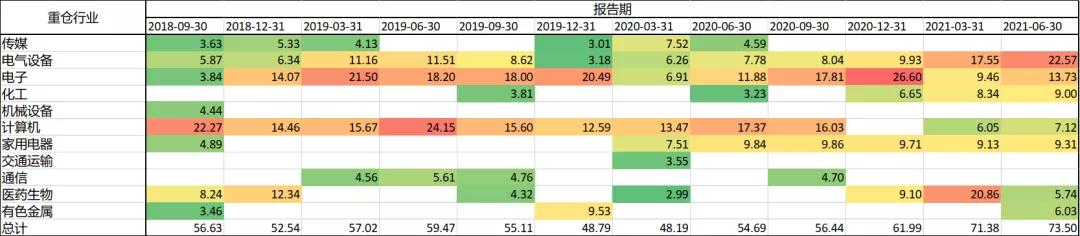

历史季报重仓股行业分布比例变化

数据来源:Wind

与同样是投成长赛道的刘武相比,郑希的换手率会更高一些,持仓会更分散一些。虽然当前也是以新能源、半导体为主要方向,但持仓并不相同,且在这两个高景气行业的配置比例相对低一些。

数据来源:Wind

· 成长 · 刘武:行业景气度 ·

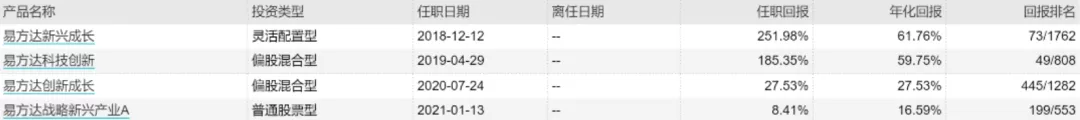

刘武在三个人里资历相对较浅,2014年加入易方达,2018年底开始担任基金经理,但目前管理4只基金产品,业绩都较为优异,2019年至今基本都排在同类基金的前面,尤其是2019、2021年。

数据来源:Wind

以管理时间最长的易方达新兴成长为例,持股集中度不断抬升,由2019-2020年的50-60%到2021年70%,当前主要集中持有新能源汽车和半导体两个热门且景气度较高的赛道。

成长风格,历史持仓行业上,主要集中在电气设备、电子、计算机,2020年下半年配置了化工股新宙邦,主要产品铝电解电容器化学品、固态高分子电容器化学品、超级电容器电解液及锂离子电池电解液,也是新能源汽车相关的。

历史季报重仓股行业分布比例变化

数据来源:Wind

操作风格上,刘武虽然换手率在2-3倍不算高,属于选股型选手,但呈现出行业轮动的特征,重视行业景气度变化,比如2021年一季报重仓股有很多医药生物,但是半年报重仓中,医药仓位下降很快,加仓了新能源、半导体,尤其是新能源细分赛道也向上游原材料(重仓股华友钴业)集中。

· 三 · 行业主题:术业有专攻,超额特别多 ·

易方达的投资理念以价值挖掘和长期投资为核心,注重选股、基本面研究,堪称投资界的黄埔军校,一些受易方达理念熏陶,而后“奔私”的基金经理,比如睿璞的蔡海洪、廖振华,大禾的胡鲁滨,身上都有很深的易方达“烙印”。

因为投研体系完善,易方达也培养出很多单赛道的主动管理型选手,在各自的领域都堪称一把好手。我们选出了4位规模超百亿的单赛道型选手,分别在高端制造、医药、军工、化工领域有比较好的业绩表现。

具体来看,四位行业主题型选手的超额收益都非常显著,体现出了比较强的单赛道内选股能力。

数据来源:Wind,数据截至2021.08.18

· 行业主题 · 祁禾:高端制造 ·

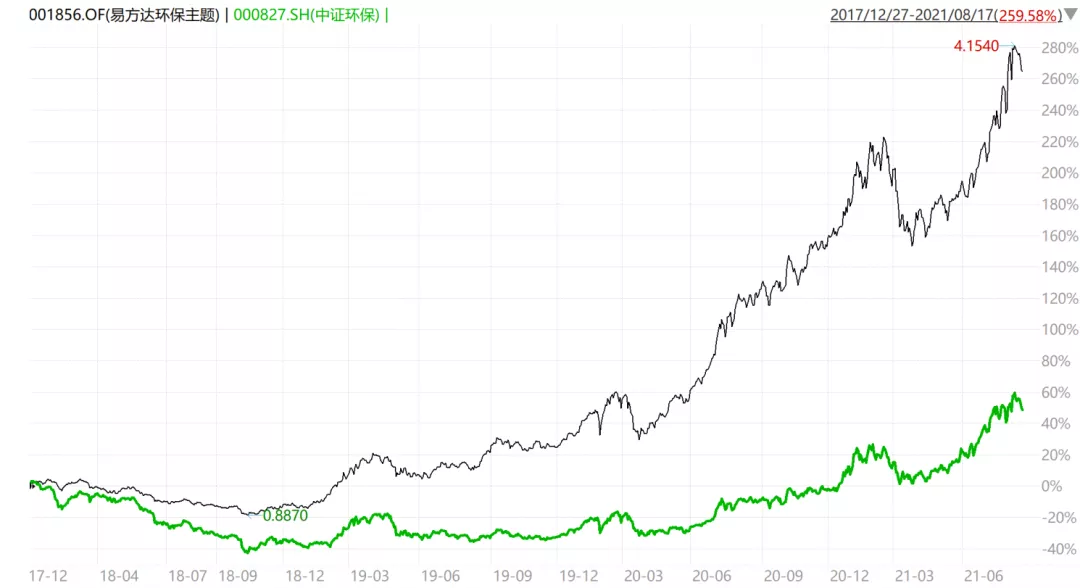

祁禾,从行业研究员做到基金经理。目前管理6只基金产品,其中管理时间最长的是易方达环保主题,管理时间3年,成立以来年化回报超40%,短中长期的同类排名都十分优秀。

易方达环保主题的成长风格明显,大小盘转换比较灵活。祁禾在制造业内精选个股并进行不断优化。二季度祁禾减仓了福斯特和三一重工,这两只股票也比较有代表性,分别代表新制造与传统基建。前者是光伏企业,祁禾自2020年一季度以来逐渐加仓,今年二季度是他首次减仓,这期间福斯特涨约250%。而制造业龙头的三一重工今年2月以来跌幅已达40%,祁禾也是阶段性减仓躲避风险。同时,当前农化工整体景气度向上,祁禾加仓了主营化肥农药的华鲁恒升,这只股是首次进入他的重仓持有。

数据来源:Wind

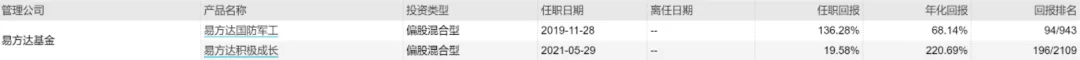

· 行业主题 · 何崇凯:国防军工 ·

何崇凯,2015年加入易方达,现任行业研究员,目前在管基金两只,业绩排名都很靠前。两只基金都是半路接手,操作风格迥然,其中,国防军工主要投资军工方向,易方达积极成长今年5月刚接手。

数据来源:Wind

自2019年11月管理易方达国防军工至今,基金较大幅度跑赢国防军工指数,而且在军工主题的主动管理型基金中业绩靠前,基本排在首位。何崇恺在军工这只基金的管理上,换手率并不高,选股为主,偏好航空航天,正是去年至今军工板块涨幅最好的细分领域。重仓股票方面,何崇凯近一年半持续重仓军工上游元器件企业,此外同时重仓如中航沈飞在内的整机龙头,把握了这波军工景气度从上游至下游的传导带来的投资机会。

数据来源:Wind

另一只何崇凯管理的易方达积极成长,今年5月才接手,不做过多评价,但是可以看到的是,基金二季报持仓与一季报变化较大,换了很多何崇恺比较熟悉的股票。

· 行业主题 · 杨桢霄:全球医药生物 ·

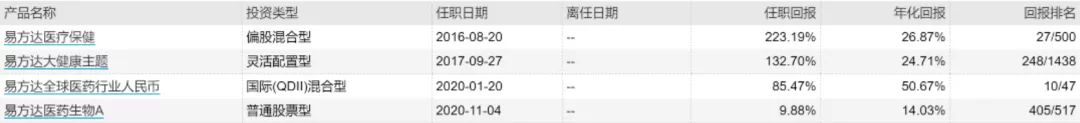

杨桢霄,2011年毕业后加入易方达,任行业研究员,现在管基金4只。

数据来源:Wind

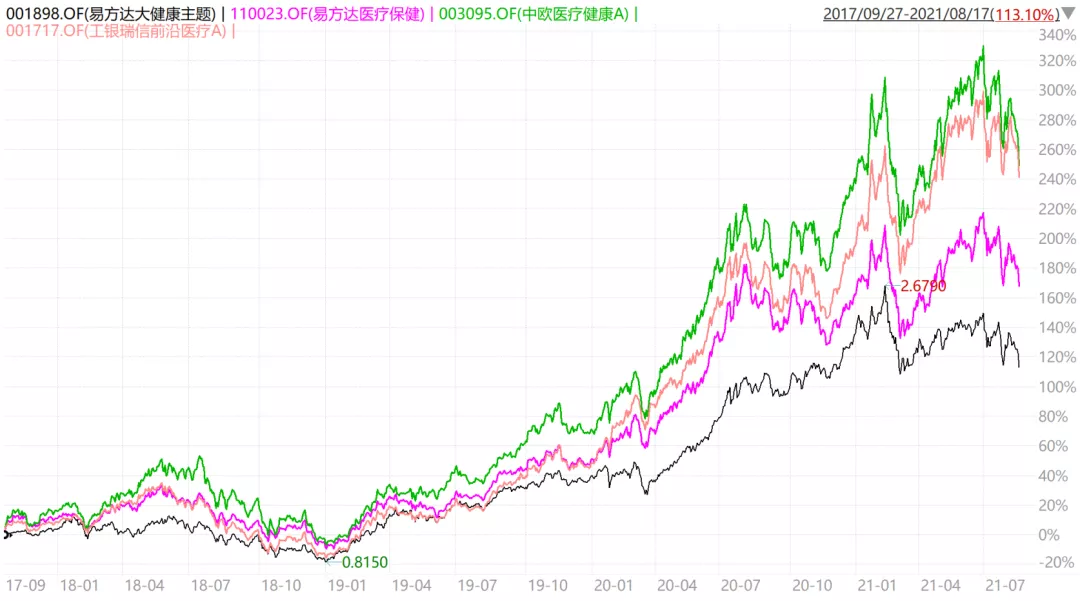

杨桢霄专攻医疗领域,换手率明显低于同行业赛道的基金经理葛兰与赵蓓,以选股为主,也符合易方达整个的投资理念和特征。

数据来源:Wind

以其管理时间较长的易方达医疗保健和易方达健康主题来看,业绩与医药领域比较知名的基金经理葛兰、赵蓓相比还是有一定差距的,2019年以来单一年份都没有跑赢两位女将。

数据来源:Wind

数据来源:Wind

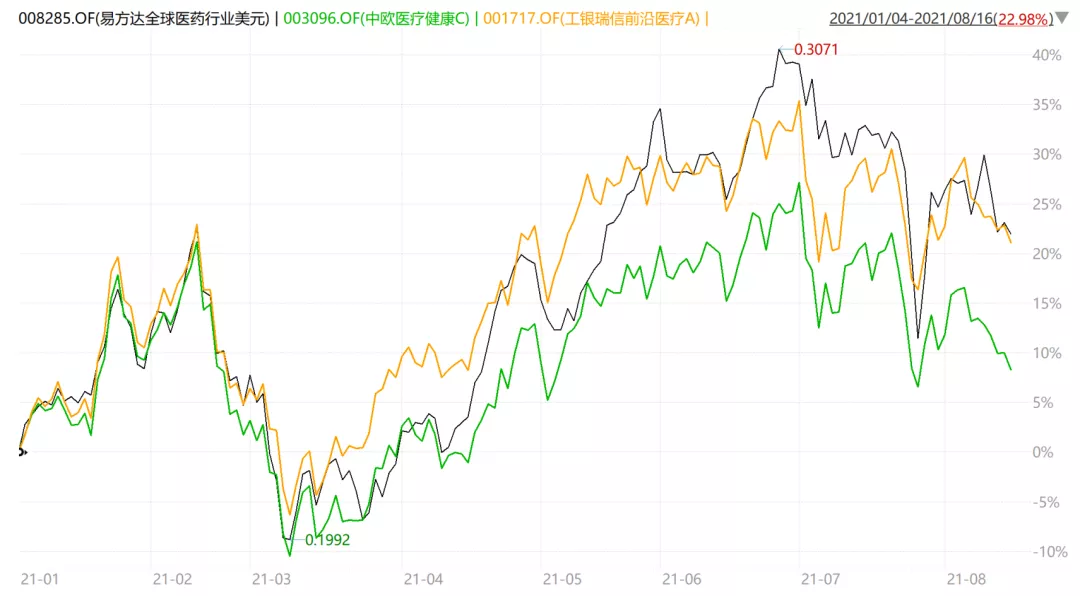

然而,杨桢霄更具特色的是易方达全球医药行业这只基金。易方达全球医药行业是一只QDII基金,持仓涵盖A股、港股、境外上市的医药公司,以港股为主,也是国内公募基金界比较稀缺的。

数据来源:Wind

虽然恒生医疗保健在上半年也有22.26%的不俗表现,但杨桢霄的易方达全球医药行业40.29%的成绩单无疑是比较亮眼的。我们也比较了这只基金与葛兰、赵蓓在上半年的业绩走势,发现杨桢霄在二季度表现突出,拉开了与两位医药女神的业绩差距,这主要得益于他重仓了南微医学、天镜生物,分别在二季度上涨67.34%和73.2%,展示出了比较强的选股能力。

· 行业主题 · 杨宗昌:化工 ·

杨宗昌管理年限不长,但今年业绩在易方达内部排名TOP。杨宗昌是化工博士出身,2014年加入易方达,任行业研究员。目前管理2只基金产品,代表产品为易方达供给改革,杨宗昌于2019年4月23日开始管理。

数据来源:Wind

易方达供给改革管理时间2年,2019年换手率425%以上,2020年换手率356%,在易方达一众产品中可以说相对很高了。体现了在自己熟悉的化工领域,杨宗昌对个股公司有充分的了解和调研来支持他的个股选择,并在赛道中会有一些波段操作。

自2019年4月易方达供给改革由杨宗昌接手以来,他迅速清仓之前的股票,重仓进入熟悉的化工行业,持股比较分散,也很少买抱团股。二季度的持仓变动也显示调仓动作比较多。二季度杨宗昌大力加仓了卫星石化、新洋丰,同时减仓立讯精密。卫星石化自从杨宗昌接管供给改革就一直待在他的组合里,截止目前股价已经涨约250%。

数据来源:Wind

· 四 · 指数增强型及指数型基金 ·

指数类管理规模较大的是张胜记和余海燕。其中,张胜记2005年加入易方达,目前管理2只基金产品,分别是易方达上证50增强和易方达沪深300精选增强。余海燕2006年加入易方达,2013年转基金经理,主管被动指数型基金。目前管理15只基金产品。此处就不一一介绍了。

总的来说,易方达基金作为公募基金界权益投资的领头羊,不仅仅是“知名酒庄”,其投研实力也同样延伸到不同的领域,不论是成长风格,还是单一行业赛道,都有拿得出手的基金经理。

当然,易方达的混合资产部非常出名,在纯债、偏债混合型基金上,业内排名靠前,其中不乏像张雅君、张清华这些在宏观大类资产配置、宏观择时、甚至是股票行业轮动层面做的都非常突出的基金经理,我们会在下一篇中着重介绍,敬请关注。

温馨提醒:本文所有内容(包括但不限于观点、结论、建议等)仅供参考,不代表任何确定性的判断,不构成任何投资建议。