权益基金7年收益谁主浮沉?这份报告值得收藏!

2015年至2021年期间,1023只权益类基金平均收益率为152.03%。有1004只权益类基金取得正收益,其中650只产品收益率超100%

长期投资一直被监管层及公募基金从业者提及,投资者也愈发倾向从长期维度去挑选基金。

为了勾勒中国基金业长期业绩全景图,根据海通证券(8.540, -0.08, -0.93%)、银河证券、Wind等多方数据,标点财经研究院联袂《投资时报》对中国基金业过去7年、5年、3年的海量数据(18.110, 0.22, 1.23%)(维权)展开统计研究,重磅推出《中国基金业马拉松大师荟·2022》。

统计结果显示,剔除2015年以后成立的基金,截至2021年末(下同)有1023只权益类基金可统计过去7年业绩(只统计主代码基金,下同),平均收益率为152.03%。

《投资时报》研究员注意到,有1004只权益类基金7年期收益率为正,其中650只产品净值翻倍。另有19只基金过去7年收益率告负,净值跌幅超过10%的有12只。

基金公司方面,对各家基金公司旗下纳入统计的权益类基金7年期收益率进行平均计算,剔除样本中产品数量不满3只的基金公司后,有10家基金公司旗下权益类基金2015年至2021年平均收益率超过200%,包括7家管理规模在千亿以上的公司、3家规模在千亿至百亿之间的公司。

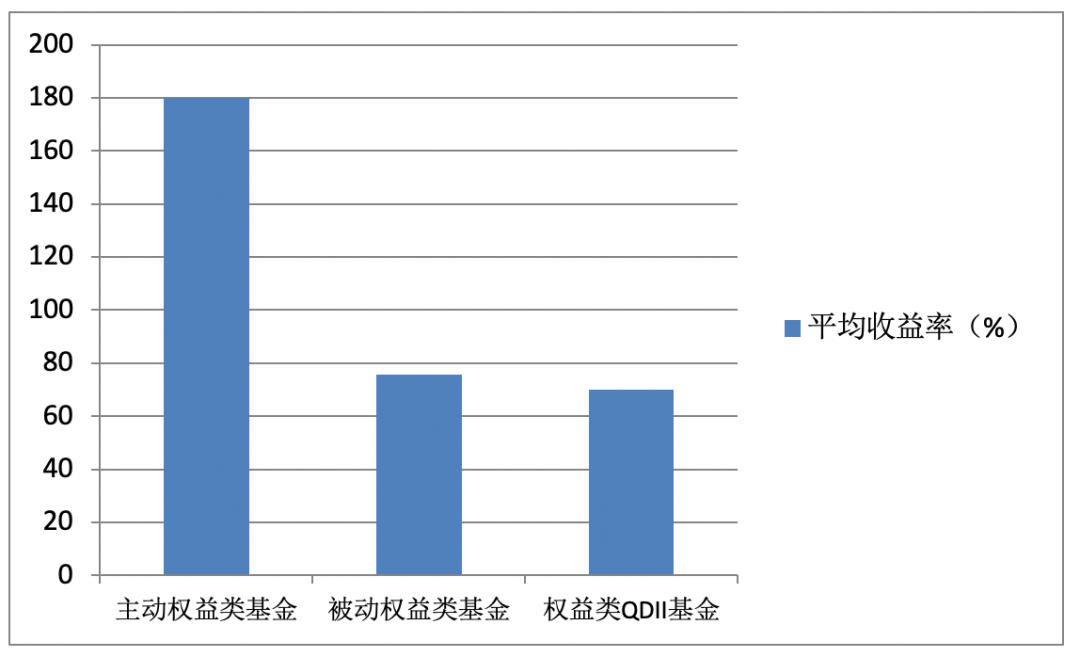

主动权益:仅1只录得负收益

2015年至2021年,A股市场先是在2015年上半年出现大牛市,彼时,上证指数创下历史第二高峰,达到5178点。但同年下半年,市场由牛转熊,并在2016年初出现熔断。

此后,市场一路调整。2019年至2021年,结构性牛市出现,消费、科技、新能源等板块轮番上阵,同时波动也时有发生。在此情况下,主动权益类基金的表现如何?

在此期间,能够获取业绩数据的751只主动权益类基金7年期平均收益率达到180.11%。其中,只有泰达宏利品质生活未能取得正收益,收益率为-9.79%。Wind数据显示,该基金成立于2009年4月9日,截至今年9月16日,泰达宏利品质生活成立以来总回报为8.51%,跑输同期业绩比较基准66.32个百分点。值得一提的是,泰达宏利品质生活在今年二季度末的管理规模仅为0.13亿元,基金中报显示,截至今年6月末,该基金存在连续60个工作日资产净值低于5000万元情形。

另外750只产品净值则取得了不同程度的涨幅。有584只基金过去7年收益率超过100%,表现最为出色的是交银先进制造A,收益率为635.2%。交银趋势优先A的表现也是可圈可点,7年期收益率为627.55%。另有新华鑫益C、万家行业优选、华安安信消费服务A过去7年收益率超过500%。

被动权益:平均收益率为76.54%

在被动权益类基金组别中,有217只基金可统计过去7年收益率,平均收益率为75.64%。其中,有209只产品获得正收益,占比达96.31%。

据统计,截至2021年末,国泰国证食品饮料A、华夏上证主要消费ETF、汇添富中证主要消费ETF、嘉实中证主要消费ETF等4只基金过去7年收益率超过300%,分别为376.85%、354.74%、319.4%、315.09%。

另有华夏上证医药卫生ETF、博时创业板ETF、招商上证消费80ETF、招商上证消费80ETF联接A、博时创业板ETF联接A、易方达沪深300医药卫生ETF等6只产品收益率超过150%。招商央视财经50A、诺安中证100A等43只基金7年期收益率则在100%至150%之间。

《投资时报》研究员注意到,鹏华中证传媒、汇添富中证金融地产、申万菱信中证申万证券A等8只基金过去7年净值下跌,其中申万菱信中证申万证券A业绩表现最差,收益率为-41.35%。

值得注意的是,申万菱信中证申万证券A成立以来的总回报也不理想。截至9月16日,该基金自2014年3月成立以来录得的收益率为14.37%,同期沪深300涨幅为86.02%。与此同时,申万菱信中证申万证券A管理规模出现缩水。截至今年二季度末,该基金管理规模为18.75亿元,较去年末的23.93亿元减少5.18亿元。

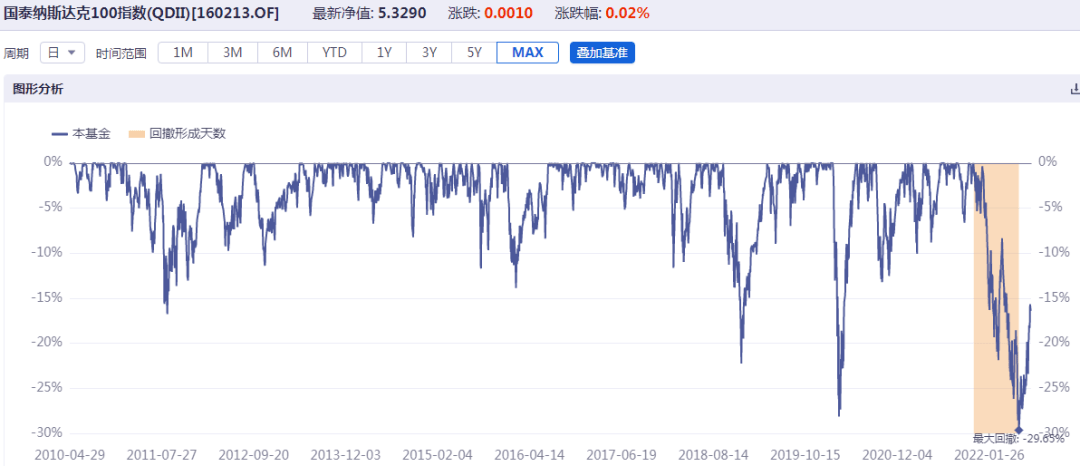

权益类QDII:整体表现稍逊

相比主动权益类基金、被动权益类基金的表现,权益类QDII基金给出的答卷稍有不足。

数据显示,可统计过去7年收益率的权益类QDII基金有55只,平均收益率为69.9%。其中,45只基金取得正收益率,占比为81.82%。

在美股长达十年牛市等因素的共同作用下,过去7年收益率翻倍的13只权益类QDII基金中,名称中包括“纳斯达克”“美国”“标普”字样的产品有9只。

具体来看,国泰纳斯达克100、广发纳斯达克100联接A、国泰纳斯达克100ETF位居前三甲,收益率分别为297.28%、289.77%、286.45%。另有华安纳斯达克100人民币A、大成纳斯达克100过去7年收益率也超过250%。

而在收益另一端的权益类QDII基金净值跌幅同样明显,过去7年有10只产品收益率告负,有5只基金净值下跌超20%。其中,华宝标普油气A人民币以-38.92%的收益率垫底。

基金公司:1家公司平均收益率不足50%

中国资本市场这7年,可谓是风云跌宕,牛熊转换出现较为频繁。7年也能较好地检验一家基金公司的长线投资能力,有哪些基金公司从中脱颖而出?

从基金公司层面来看,对各家基金公司旗下纳入统计的权益类基金7年期收益率进行平均计算,剔除样本中产品数量不满3只的基金公司后,有62家公司的平均收益率超过100%,1家公司平均收益率不足50%。

管理规模在千亿元以上的基金公司中,排名前五的分别是中欧基金、兴证全球基金、东证资管、交银施罗德基金、民生加银基金,旗下权益类基金过去7年平均收益率分别为259.3%、258.3%、248.54%、241.08%、227.79%。

排名第六至第十的基金公司依次是农银汇理基金、银河基金、万家基金、浦银安盛基金、景顺长城基金,7年期平均收益率均超180%。

管理规模在百亿至千亿之间的基金公司中,有3家基金公司旗下权益类基金7年期平均收益率超过200%,由高到低依次为新华基金、诺德基金、金鹰基金。

而整体表现最差的则是金元顺安基金,旗下权益类基金过去7年平均收益率仅为43.65%,是全市场符合筛选标准并纳入统计的68家公司中,平均收益率最低的公司。数据显示,截至2021年末,金元顺安基金旗下有金元顺安成长动力、金元顺安价值增长、金元顺安宝石动力等5只权益类基金可统计7年期收益率,不过无一产品业绩翻倍。其中表现最佳的金元顺安成长动力,收益率也仅为64.15%。

在管理规模不足百亿元的基金公司中,益民基金、富安达基金旗下权益类基金7年期平均收益率皆超100%,分别为152.98%、148.93%。在此规模阵营的基金公司中,天治基金旗下权益类基金7年期平均收益率为95.24%,是唯一一家在100%以下的公司。

权益类基金分类别7年期平均收益率

注:数据截至2021年末。数据来源:Wind

注:数据截至2021年末。数据来源:Wind