说说怎么做基金组合精细化管理,看看我的基金优化实操

又是一个月过去了,各位的基金收益怎么样?

哈哈,不少人听到这个就发愁了,各种问题浮现在脑海:

为什么我买的基金去年收益是120%,今年的收益是1.2%?

为什么别人买基金都赚了很多钱,我一买净值就跌了?

怎么判断一个基金经理值不值得跟随?

。。。

为什么我知道这么多问号呢,因为今年是结构化行情,去年那样的普涨普跌状况结束了,如果你的基金经理去年配置了白马股刚好是茅台,那就对不起,你就要承受20点以上的伤害。

因为大白马都跌惨了,聪明的基民们把白马们斩了吃肉,差一点的股民们像我一样,仍然想骑着白马吃肉,结果他跑水坑里了。

美女基金经理你信吗

所以,根据我的经验,我们买基金绝对不能再像过去那样买了就买了,放在那儿三年再看,如果再有这样的念头,他有可能跌得爸妈都不认识了。

那么我们怎么样管理自已的基金组合呢,并识别哪些基金应该抛弃,哪些应该加仓呢,刚好我也准备做这个季度的基金组合整理,就和大家聊一下如何管理自家的基金组合。

我的方法也很简单,就是下面的十二字真言:

看业绩、找趋势、定策略、下狠手!

如何分析基金的业绩

今年我差不多一个季度分析一下自己手头的基金,看下有没有需要调整的基金。去年我简单地看哪个基金的业绩高就买,业绩低就卖。

结果等自已买入不久就开始大跌了,所以基金的业绩分析不能片面,既要看短期趋势,也要看长期能力,要综合地看。

我一般会分析基金经理的风格、这个基金给我的收益,当前一个月的收入趋势,以及基金的类型和它的操盘手法。

基金业绩分析表

上面这个表是我最近做的基金业绩分析表,下面我就举几个例子来说明我是如何盘点这些基金的业绩能力的。

债券基金分析

我看的第一个基金是工银瑞信纯债,因为买入时间不长,它的收益只有1.10%,近1个月的收益只有0.19%,这个盈利情况算是相当差了。

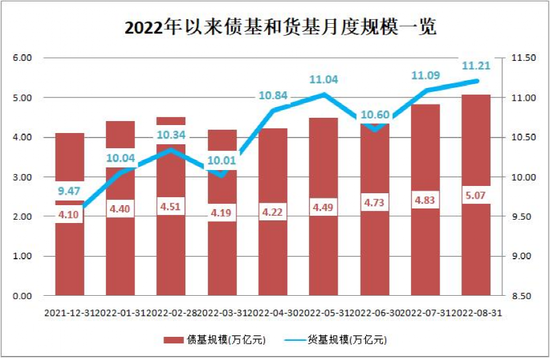

但是别忘了,我们买债券基金的本义是什么?是为了维持流动性,保持手里有子弹可以用来操底,这个基金经理管理债券时间较长,年收入也有6.33%,比起支付宝要强太多了,因为现在是震荡市,我也不能保证什么时候股票市场系统性风险到来,所以可以采用债券基金进行防守,以免整体收入回撤太大。

买国债-稳

所以我的结论是“持有”,既不加也不减,握住它再看看,6.33%的稳定年收入也是可以的!

偏股型基金分析

第二个基金是东方红新动力灵活配置基金,这个基金是偏股型的,偏股就是说它的大部分资金配置在股票上,受市场影响比较大,暴涨暴跌。

然后我分析了这个基金的现状,确实很难,今年一年的收入只有2%,还不如去年收入的零头头。东方红新动力的基金经理周云是一名老将,干了怕有十几个年头了,看看它的股票仓也尽是茅台、五粮液这些股票。

这些大白马去年当然好,不过不能与时俱进,也反应了基金经理的意识缓慢,跟不上时代。

我买股基风险大,回撤这么多,他还不让我好好赚钱!

对不起,我先撤了,你随意,所以这个基金的思路我就是退出!

中国人喝不了那么多茅台

同样是股基、长城行业轮动灵活配置的收益就好得多,这个月赚了15.48%,人家的回撤虽然大,可以懂抓反弹啊。

所以我觉得这个基金经理不错,回看他的持仓,二季度和一季度也差别很大,看来懂得在风格之间切换,抓住重点。

所以我给他打了一个“持有”的标签,持有,希望他再给我抓几个黑马,最好月月15%,哈哈。

平衡型基金分析

我买基金注意平衡配置,股债股债,股票盈利高,债券保平安。有些基金本来就是抱着这个目标建立的,象表中的华商信用增强,债券差不多占了70%,然后再做做股票轮动,有时打打新股。

这样的股票,盈利虽然低点,但是抗打击能力比较强,在突如其来的崩盘中不至于损失惨重。

就拿华商信用增强来说,它的总收益达到了17%,本月收益也有10%,可以说抓住了轮动的股票,收益比起不少的纯股型还高呢。

再看下这个基金经理的资料,人家博士工作5年,对债券有长期研究。

可以,我喜欢,金融博士可不是白给的,比起我一个草根的分析能力要强的多吧,支持他,给他加鸡腿,应该增持。

博士是可信的

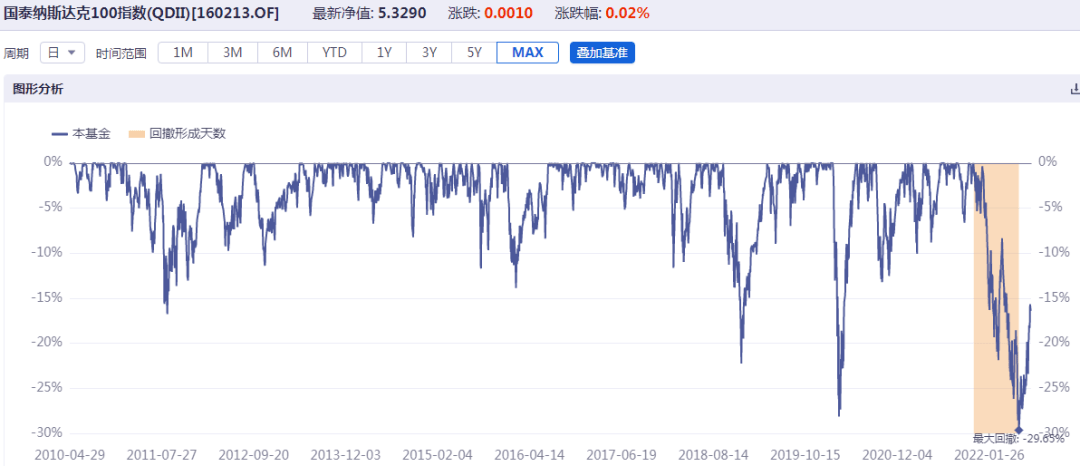

QDII基金分析

第4类是QDII基金,所谓QDII基金,是将人民币资金转化为美元,去投资全球各地资产的基金。

QDII手续费高,行情和赎回时间都慢,比较适合长期投资和资产配置。

多业绩上来看,国富大中华QDII精选这个月的只有1.46%,总体业绩并不高,不过联想到香港市场上科技股和中概股的颓废,我觉得可以给它再多一点希望,看看是否后续能有所变化。

所以我的思路是持有,暂时不变,不过也有可能将它变化为香港科技股的ETF基金。

ETF基金

这个表格上没有来得及加上ETF基金,并不是因为我没有持有,而是今年的ETF表现太差。

ETF基金,是全面跟踪市场上基础指标股或每一类指标股的基金,我的沪深300ETF差不多跌了20%,科创创业双创ETF也跌了10%以上,真是一个惨字了得,这个情况也和今年的结构化股市相对应。

因为今年的股票是轮动,代表所有股票指数的ETF当然讨不到好,甚至因为白马股的倒掉,它们跌得还快,今年市场的资金面有点问题了。

腾讯可是跌惨了

所以,我决定减持部分国内市场ETF基金,仍然做一个读数放在那儿参考,不过香港科技股跌得很惨,我可能会买一点香港科技股ETF,指望腾讯们的反弹给我带来一点儿希望。

短期策略和中期策略

我的基金换仓策略是3个月一次。

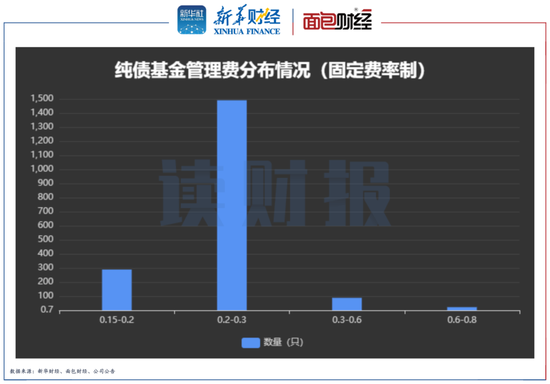

为什么订3个月呢?因为基金的赎回费用和管理费用太贵了啊,差不多要1到2%左右,如果一个月换仓,我的基金盈利还没有1个点怎么办?

所以订3个月作为基金短期策略,希望自已的基金能多赚一点钱,也给自已的策略加一点缓冲,万一我看错了呢?

那我怎么确认短期策略呢,其实很简单,查一下当前这些基金的月收益率就好。

天天基金网的收益排行

通过天天基金网,我可以查看到,最近一个月收益最高的是煤炭板块、沪港科技板块、以及钢铁板块。那么我配置的下一次换仓,有30%左右是针对这些热门板块,根据板块补涨,如果下个月之后我能抓住该板块两个月以上的涨幅,那这个基金就赚到了呀!

另外30%维持不变仓位,还有30%是对那些发挥不错的基金和基金经理们的奖励-加仓。

这就是我每季度的短期策略。

那什么是长期策略呢?

长期策略就是持仓的股债比例,以及长期看好的行业。

根据目前来看,沪深股市相对美国股市仍然是低股状态,很多白马股和大盘股都经历了下跌是一个低位,那么我们可以表现得激进一点,高配股票仓到60%以上,低配债券仓30%~40%以获取高额收益。

另外,我仍然会一如既往地高看互联网科技的振兴,所以还是会尽可能地配置部分香港美国上市的中概科技股板块。

牛起来

这就是我的基金组合策略,总结起来就是自底而上,

- 先看各个基金的财务分析、基金人员分析;

- 再根据一个月内的板块动向作出自已的季度基金趋势判断;

- 最后根据大的方向微调自已的持仓组合;

- 然后是换仓,下注。

祝广大基民个个好运!