基金投资的常用策略

题图 / 大地苍茫

作者 / 一石二鸟

标签 / 投教

在上篇文章中,我们介绍了基金投资常用的初级策略(买入并持有策略、定投策略、核心-卫星策略)。初级策略并不代表预期收益低,而是在投资实践中相对省心省力。

今天介绍三个常见的中级策略:再平衡策略、大类资产轮动(美林时钟)策略、逆向投资策略。与初级策略相比,中级策略加入了大类资产配置,且需要对市场保持一定的关注。

一、再平衡策略

再平衡策略指的是确定股票与债券的资产配比,在经历一段时间后,将股票与债券资产的比值恢复到初始状态。

1、理论依据

股票与债券之间不存在显著的相关性,却存在显著的波动性差异。在特定时段内,相较债券资产,股票波动剧烈。尽管债券也有短时波动,但因能还本付息,表现出固定收益的特征。故而从长时段看债券资产整体上是一条斜率不高的曲线。

随着中短期股价的上涨,组合中股债比例就会打破,股票权重大,债券权重低。此时执行再平衡策略,卖出一部分上涨的股票,买入一部分涨跌不多的债券。如此一来,相当于锁定了一些股票上涨的收益,降低组合的风险。

反之,若上市公司基本面未出现大的变化,中短期之内股票价格下跌,意味着股票变便宜,潜在收益率上升。此时组合中债券权重大,股票权重低。此时卖出一部分债券,买入一部分下跌幅度较大的股票资产。相当于在股票便宜时抄底,给未来种下希望的种子。

如此几轮操作下来,使组合降低波动,始终保持风险和收益的平衡,更容易穿越周期。

2、方法要点

①确定初始的股债投资比例

②设置好再平衡的调整阈值

③严肃投资纪律,定期执行

不同投资者风险偏好不同,初始的股债投资比例确定也不尽相同。从投资长期回报以及策略的有效性看,股3债7和股5债5是使用比较多的配置比例。

再平衡的调整阈值指的是股债比例的偏离度达到了该数值,就要将股债资产恢复为初始设定的比例。根据A股的波动性,股债资产的阈值设定为5%-10%比较合理。

投资纪律对于股债再平衡策略具有重要意义。在碰触阈值时,需要进行股债资产进行再平衡。有的投资者会对连续上涨的市场行情所有迷恋,认定此时再平衡会降低投资收益;反之在连续下跌时到恐惧,认定此时再平衡会白白承受下跌之苦。如果缺失了投资纪律,再平衡策略也就成了一纸空谈了。

3、优点

股债再平衡策略在上涨时收割浮盈,锁定收益;下跌买入便宜资产,人弃我取。投资者只需要关注股债资产的偏离度,根据阈值的触发进行相应的资产调整,不需要过度关注市场,更不需要对行情进行主观研判。

4、缺点

股债再平衡策略意味着投资者放弃了一部分市场择时,牺牲了在市场极端高估与低估时的择时收益。若市场波动或趋势性行情超出预期,股票上涨而不断卖股买债,其收益率会逊于买入并持有策略。另外,再平衡策略需要经过较长时间才能验证,特别强调需要穿越完整的市场周期。

5、投资实践

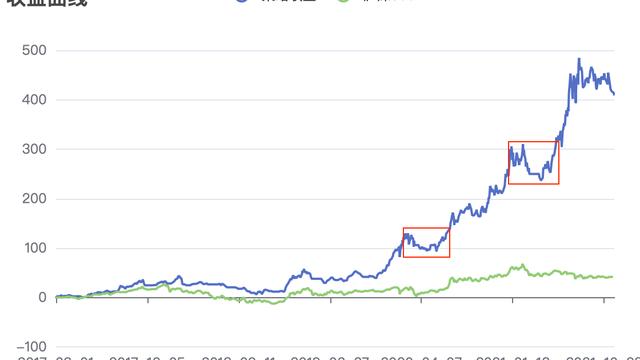

再平衡策略比较适合波动较大的A股市场。从投资实践看,股债平衡型基金在波动率适中的情况下取得了不错的业绩。从投资组合来看,我管理的天颐五剑模拟社保基金与养老金投资组合运作模式,采用了股债比例为3:7的再平衡策略,也取得不错的投资成绩。

来源:且慢,截至2020.9.4

天颐五剑采用股债3:7再平衡策略,阈值设定为5%,优选风控优秀、超额收益显著的股票型基金与二级债基构建投资组合,适合风险偏好较低的资金进行长期投资。组合成立于2017年6月,公开运行三年多取得11.38%的年化收益率,波动率控制在9%以内。得益于股债3:7的再平衡策略,组合在2018年熊市里仅回撤9.47%,具备穿越周期的能力。

二、大类资产轮动策略

最为经典的大类资产轮动策略莫过于美林时钟策略。美林投资时钟是由美林证券提出的投资策略,它将资产配置、行业轮动、债券收益率曲线、经济周期有效结合起来,在债券、股票、大宗商品、现金四大资产中进行轮动配置。

1、理论依据

美林时钟策略以经济增长、通胀水平两个变量的不同组合来判定经济周期,继而确定主要投资方向。

经济上行、通胀下行为复苏阶段,此时股票资产的表现最好。经济上行、通胀上行为过热阶段,此时大宗商品的表现最好。经济下行、通胀上行为滞胀阶段,此时现金类资产最具吸引力。经济下行,通胀下行为衰退阶段,此时债券类资产最具吸引力。

在研判了经济周期之后,投资者只需要根据经济周期的阶段性变化,选择最适合的资产作为自己的投资主攻方向即可获取满意的投资回报。

图片来源:MBA智库·百科

2、方法要点

①研判经济周期与通胀水平

②选择代表不同资产的优秀基金

美林时钟策略的运行要点包含了对经济周期与通胀水平的研判。一般来说、经济周期可以根据GDP增速、PPI、PMI等指数的变化来进行研判。通胀周期则根据CPI、货币供应量、财政政策等因素的变化来加以确认。

巧妇难为无米之炊。想要做好美林时钟策略的投资实践,优秀的股票型、债券型基金;成本低廉的货币型基金、不同门类的大宗商品基金,我们都应该有所了解,并选出自己的基金池。

3、优点

美林时钟策略涵盖四大门类的资产,轮动模型相对完善。趋利避害的投资属性在理论上可以保证投资者在不同的经济周期中,多占便宜少吃亏。从时间的利用效率上看,美林时钟策略力图将时间利用效率最大化,避免了单一投资品种在特定时期内需要忍耐和等待的缺点。

4、缺点

美林时钟策略是一种高度理想化的模型,这一策略在美国适用性较强,但在我国的有效性相对偏弱。与欧美国家相对自由放任不同,我国时常进行逆周期调控,有效的宏观调控保证了经济的平稳运行,不同经济运行周期的边界相对模糊。

美林时钟策略对宏观经济周期、对货币财政政策、对产业结构的扶持与调整政策都需要精准的研判与精确的解读,这对于普通投资者来说难度极大。

5、投资实践

美林时钟策略在理论上具有一定的指导意义,特别在宏观策略研究中运用较多。鉴于我国的实际情况,投资实践中单独运用美林时钟策略的基金或组合并不多,多与其他策略结合使用。

三、逆向投资策略

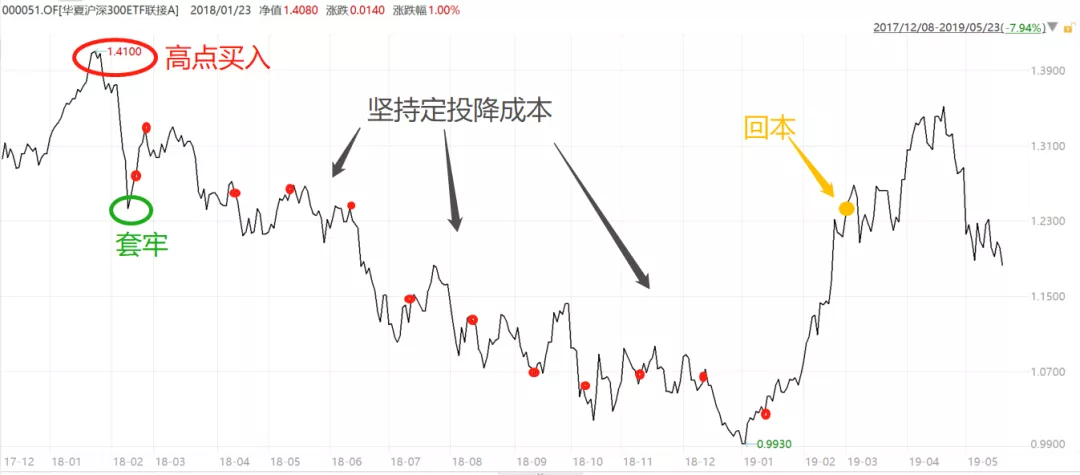

逆向投资策略运用行为金融学的理论,逆人性而动,人弃我取。从具体的投资实践来看,逆向投资策略又分为逆向市场认知与逆向市场关注两大策略。

1、理论依据

逆向投资策略通过挖掘市场的错误认知或关注盲点,以较低的价格逆向买入资产,耐心等待相关资产重新受到市场关注或者被市场正确定价。

从收益来源看,逆向投资策略包含了估值提升的回报,包含了认知差值的投资回报。

2、方法要点

①找到被市场错误定价的公司、行业或因子

②找到基本面变化不大,但不受市场关注的标的

③在价格极低或关注度极低时逆向买入

④耐心持有,等待市场过激后卖出

对于基金投资而言,逆向市场关注是不错的策略。因为市场对于个股可能存在错误定价,但基金往往涉及到全市场多行业投资,错误认知出现的概率要远低于关注度较低出现的概率。

在不同的市场周期中,资金有着不同的审美,这就导致了一部分基金的持仓股票被高估,另一部分基金则被显著低估。当市场上的热钱去追捧高高在上的资产而完全无视基本面稳健的低估值资产时,低估值资产也就在未来具备了超额收益的条件。

此时,勇敢地进行逆向买入,耐心等待低估值资产的价值发现即可。

3、优点

逆向投资策略运用得当可以获得较好的投资收益,具有较高的安全性。因为不仅能获取投资标的基本面稳定的回报,基金有效管理还能获得估值修复或提升的回报。而逆向买入,使投资在安全性上更有保障。

4、缺点

逆向投资策略的最大缺点就是时间上的未知性。因为我们无法预测现在已然衰朽者,未来何时能重放异彩,因为市场的畸形审美可能在散户的盲目跟风下得到趋势性持续强化,并持续超出我们的预期时长。

逆向投资策略要承受较大的心理压力。一边是高估值的标的持续性上涨,收获颇丰;一边是低估值的标的滞涨甚至是下跌,收益率惨淡。面对这样的对比,采用逆向投资策略的投资者需要有良好的心理素质来承受较大的心理压力。

逆向投资策略还需要关注投资标的的基本面变化。因为有时市场会提前反映未来的基本面变化,若是分析不精,买入时看起来低估,但随着时间的推移与基本面的恶化,投资者可能会陷入很深的价值陷阱中,从而导致又亏时间又亏钱的现象发生。

5、投资实践

逆向投资策略和价值投资相结合,在股票投资中运用广泛。在基金投资中,与指数估值相结合,也广泛运用于指数基金投资。

总的来看,这三个中级策略,最适合普通投资者与A股市场的是股债再平衡策略。美林时钟策略对投资者的宏观分析能力要求较高,逆向投资对投资者的耐心与基本面分析有着较高的要求。

限于篇幅的关系,本文先介绍这三个中级策略。后续再为大家介绍高级篇、总结篇,以期能根据实际情况选择最适合自己的策略,敬请期待!

拓展阅读:《基金投资的常用策略(初级篇)》

声明:基金研究、分析和基金组合服务不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金组合的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。