长期投资,性价比最高的是哪类基金?

经常有网友想买基金,却不知从何下手。当前公募基金总量已经超过7000只,如何在规模庞大的基金中,找到属于自己的真爱呢?

所谓“高屋建瓴势不可挡”,瓴指盛水的瓶子,即从高屋上方将水倒下,水会沿着瓦沟留下,形势不可遏制,指做事从大处着手,可以全面透彻解决问题。

回答上述问题,我们可以从顶层的基金分类着手进行分析,寻找答案。

由于基金配置的资产,最能赚钱的是股票,最稳赚的是债券,我们可以根据股票配置的仓位大小进行划分。常见的划分方式是:

1.股票仓位不低于80%为股票型基金。这类基金股票仓位高,在上涨的市场中最为受益,往往净值冲锋在前。其中比较典型的就是股票仓位接近100%的ETF。这类基金一般适用于对某主题特别看好,或者对整体市场特别看好时配置。

2.债券仓位不低于80%的为债券型基金。这类基金债券仓位高,在债券走强的阶段最为受益,往往走势非常稳健,适合风险承受能力偏低的网友配置,也比较适合在整体市场估值明显偏高,未来股市下跌、债券利率走低可能性较大时配置。

3.货币类资产持仓100%的货币型基金。这类基金主要配置最长到期时间不超过397天的各类货币型资产,例如央行票据、大额存单、国债逆回购、短期国债和高等级公司债等类现金资产,流动性较高,其收益与当前市场利率高度相关,适合在利率走高时配置。

4.不满足上述分类的,均为混合型基金。混合型基金相对股票型基金、债券型基金和货币基金而言,可以根据市场情况,动态调整股债的持仓,合理配置,长期盈利能力更强。如果查看中长期所有基金业绩排名,会发现排名靠前的多半为混合型基金。

如果对混合型基金进行进一步划分,又可分为股票占比较高的偏股混合型,债券占比偏高的偏债混合型,股债仓位均衡的平衡混合型,以及股债配置变动较大的灵活配置型等四类。其中攻守兼备最灵活的为灵活配置型基金,在估值不低不高的情况下,这类基金性价比最高,即能享受优选个股收益,也能借助基金经理的适度择时,规避明显的市场坑。

在具体选择基金时,可以重点从基金合约、基金经理和基金公司等三个纬度进行优选,重点选择合约灵活、基金经理经验丰富、风格多样、业绩优异、业绩回撤小,基金公司团队实力强的基金。下面结合一个具体案例,详细聊一聊。

一看基金合约。灵活配置型基金往往规定了较为灵活的基金持仓。以近期拟发行的博时产业精选灵活配置混合型基金(A类 010455 ,C类 010456)为例。该基金合同约定股票仓位为0-95%,给了基金经理充分的调仓自由度。此外,合同约定,该基金还可以使用不超过50%的股票仓位投资港股通,可以分享A股和港股两地的投资机遇。投资方向上,基金主要投资消费升级+产业升级两大板块。消费升级指受益于我国人口结构变化和居民收入改善带来的医疗医药、食品饮料、化妆旅游等品牌消费和品质消费;产业升级是指受益于工程师红利、创新红利和政策红利的新商业模式、新能源和新材料等,均为成长空间较大的领域。

二看基金经理。主动型基金的投资决策灵魂人物是基金经理。基金经理好比指挥基金募集资金进行作战的统帅,其指挥作战能力对战局有决定性作用。投资基金,不仅需要获得较好的中长期业绩,也希望获得不错的投资体验。在选择基金经理时,业绩方面既需要观察中长期业绩,也需要查看极端情况下,基金经理的表现,同时观察在不同市场风格下的表现,只有在三种情况下,表现均靠前的基金经理,才是最佳选择。

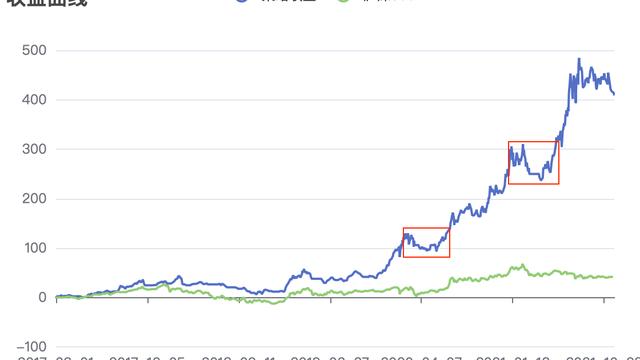

博时产业精选灵活配置混合型基金(A类 010455 ,C类 010456)的拟任基金经理为蔡滨,有13年从业经验,近6年的基金经理任职经验,经历过一轮完整的牛熊市场。他任职时间较长的同类基金博时外延增长灵活配置(002142),截至2020年10月22日,任职期间累计涨幅分别为170.58%,最近3年业绩居同类基金前12%(数据来源:天天基金,下同),中长期业绩非常优异。

在2016年和2018年等极端市场中,博时外延增长的业绩分别为12.5%和-15.83%,显著好于同期业绩基准和沪深300指数,风险控制能力非常好。在2017年、2018年和2020年(截至10月22日)等不同的市场风格下,博时外延增长的业绩分别为32.2%,44.29%和49.81%,上涨势头非常强劲,也显著好于业绩基准和沪深300指数,进攻性非常好。可以看出,基金不仅抗跌,而且能涨,基金经理的操作水平非常高。

查看蔡滨基金经理的从业经验,会发现他最早是研究周期性较强的交运行业,后来慢慢拓展到通讯等成长行业,在周期和成长两种风格的投资中,均经验丰富。这种复合型的研究背景,让他在基金管理中,可以有更好的适应度。从其管理时间较长的基金业绩看,无论是创业板占优的2015年、2020年,还是蓝筹股占优的2017年和2019年,他均能从容应对。

目前,蔡滨担任博时权益投资成长组副总监。投资理念上,蔡滨信奉“高成长+分散化”的均衡成长理念。即自下而上精选个股,借助企业的高成长带动基金净值稳步上涨,但在行业方面适度分散,化解不可预知的投资风险。这样可以在承担有限风险的情况下,获得不对称的较高回报。

在具体投资策略上,蔡滨追求把握可以同时获取Beta和Alpha的公司投资机会。

Beta指观察行业或企业的业绩拐点,在业绩加速但是估值比较低时重仓买入,获取业绩和估值双提升带来的戴维斯双击,曾成功把握2017年的钢铁、2018年的养殖和2020年的面板等行情。

Alpha是指寻找企业具有竞争优势,可以不断提升市场份额,获取超越行业成长的龙头企业,为组合提供较为稳健的超额回报。在行业配置方面,他管理的基金相对均衡,并无特殊偏好,主要是企业的未来成长和估值性价比角度,选择最具性价比的企业。

此外,建仓上,使用逐步试错的方式,根据理解深度和确定性,不断调整持仓比例,尽可能降低试错成本。这种配置和操作方式,确保了无论在何种市场风格下,组合不会出现明显波动,均能获取更对平稳的收益。

这种投资多面能手是管理灵活配置型基金的最佳人选,能够最大程度发挥基金的灵活投资优势。

三看研究团队。研究团队相当于是基金经理的助手,可以协助基金经理发现投资机会,跟踪重仓股的表现,及时提示可能的风险。博时基金为国内的老十家基金公司,是由央企主导的混合所有制基金公司,大股东招商证券持股49%,整体运行较为稳定,截至2020年9月30日,现任基金经理平均从业年限为12年,平均任职年限为7年。

该公司较早按照风格成立多个研究团队,布局全面、实力出众。截至2020年9月30日,公司成立满半年的275只基金(各类份额分开计算,下同),269只实现正收益,本年累计收益超过30%的达到36只,有8只基金的累计涨幅超过45%。稳定且出众的研究团队,可以为基金的运行提供有效的保障。

当时,A股整体市场市中偏高,港股则整体偏低,未来市场仍会存在结构性机会。希望稳健分享未来投资机会的投资者,可以关注博时产业精选灵活配置混合型基金(A类 010455 ,C类 010456),该基金2020年10月28日在各渠道发行。其中持有1年或以下,购买C类费用更低,中长期持有,A类份额更佳。

风险提示:过往业绩不代表未来,上述观点仅供参考。