白酒涨了这么多还能追吗?我专程去咨询了基金经理

以白酒为代表的食品饮料行业持续上涨三年多了,这个时候还有公司要发行食品饮料相关的新基金,更重要的是基金公司拿出真金白银1000万元认购、基金经理自己也要拿出100万元认购,并且还要锁定三年。

所谓“民以食为天”,食品饮料未来也是“内循环”概念的主要支撑。之前很多网友都问“白酒涨这么多,还能追吗?” 为了解决大家关于食品饮料行业的疑问,望京博格专程去咨询了天弘基金的基金经理于洋老师。有图、有视频、有真相:

望京博格在跟于洋老师交流之后,加深了对于食品饮料行业的理解,还是要写个总结跟大家汇报一下学习体会:

(一)食品饮料行业已经涨了三年多,相对2015年高点都涨了140%多了,这个行业还能涨吗?

根据望京博格统计的数据:

(1)2020年以来食品饮料行业回报为41.50%;

(2)2019年以来食品饮料行业回报为144.71%;

(3)自2015年市场高点以来食品饮料行业回报为143.89%;

最近三年在大多数投资者心目中,以贵州茅台、五粮液为代表的食品饮料公司持续上涨,但是有一个数据大家不要忽略了,就是食品饮料行业的股权回报率(ROE)为19.1%,在申万28个行业中还是最高的。

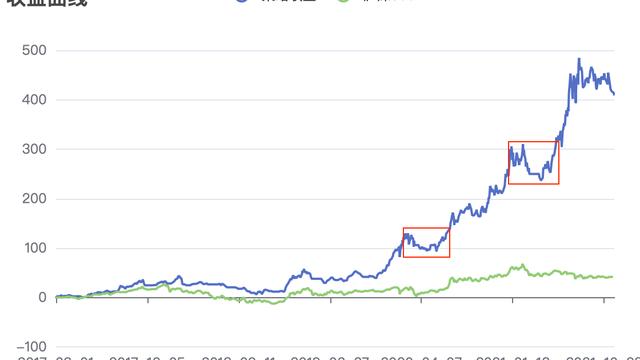

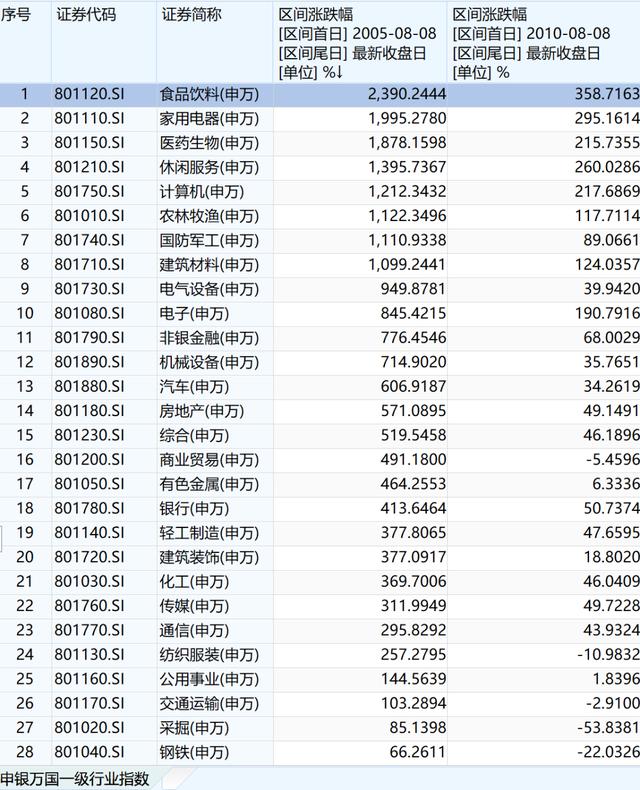

其实大家还忽略一个问题,食品饮料行业不仅是最近三年回报最高的行业,而且是整个市场最近十五年、最近十年涨幅回报最多的行业:

如果从2005年8月份算起,食品饮料行业的回报是23.9倍,从2010年8月份算起食品饮料行业的回报是3.6倍,在所以28个申万一级行业中是最高的。

我们大家不仅是基金的投资者,也是食品饮料的消费者。例如:

十几年前大家吃的榨菜也都是几毛钱一袋,现在也都涨到几块钱一袋了;

十几年前大家喝的汽水都是几毛钱一瓶,现在推出“无糖无热量”的元气汽水都五块钱一瓶了。

支撑食品饮料行业长期较高回报的原因其实有三个;

(1)食品饮料是大家生活的必需品,随着我们工资的上涨,食品饮料价格也在持续的上涨,米面油的价格都在持续上涨。简而言之,生产的商品价格上涨了,食品饮料公司的收入增加了,同时利润也增加…… 最后股价也就上涨了;

(2)随着大家生活品质的提高,对于食品饮料的要求就高了,现在大家都追求“低糖、低脂肪、低添加剂”,甚至是“无糖、无脂肪、无添加剂”。以速冻食品为例,望京博格之前买速冻饺子为了省事,现在发现速冻饺子比我自己包饺子都好吃(主要是自己厨艺不行),好的速冻保鲜的食品价格也越来越高,但是可以承受这样价格的消费者也越来越多

(3)食品饮料的各个细分行业的集中度都不太高,贵州茅台在整个白酒市场的市占率不到20%,因此各个细分行业(酱油、味精、大米等等)未来都会有品牌集中度提升的机会,品牌集中度提升的过程都是十倍股公司诞生的过程,整个也是食品饮料行业魅力所在。

(二)相比食品饮料指数基金,主动基金有什么优势呢?

大家都知道天弘有一个中证食品饮料指数基金,这个基金从2015年7月份成立以来累计回报高达180%左右,所以大家一定会问:“相比食品饮料指数基金,主动基金有什么优势呢”?

随着大家消费升级,未来食品饮料也将面对行业的分化,如何挑选这个行业优优质的公司,就需要深入研究了。在跟于洋老师的交流之中,他给我们分享一些实用且独特的研究方式。

他经常去超市看看各类食品饮料产品的销售情况,例如我们看看某酱油的销量如何,首先看看超市给予这个酱油展架大小,通常展架越大的销量也就越好;另外还要看看货架上酱油的生产日期,如果在超市看到:酱油A的生产日期2020年6月;酱油B的生产日期2020年3月。显然酱油A的销售状况比酱油B要好。

对于消费品不仅要时刻关注超市的销售状况,还要看同时关注电商的销售数据。除此之外还有去上市公司、经销商调研,看看厂商公开的数据是否与自己在超市电商调研数据相吻合。于洋老师还强调,投资食品饮料公司最怕不是市场下跌,而是投资的公司出现食品安全问题,这个才是食品饮料行业投资最大的黑天鹅。例如,很多年之前奶粉市占率30%的三鹿,就因为食品安全事件导致一个公司消失。所以在投资中于洋老师对于食品安全非常、非常重视。

直播的时候有人问,基金公司是否会想浑水一样调研公司,我觉得于老师的回答非常有道理:浑水这样公司靠做空上市公司赚钱,也就是浑水必须拿出证据让其他投资者也相信这个公司存在问题并抛售持有的股票,导致股票下跌浑水公司才能赚钱。但是作为公募基金管理人(目前法规不允许做空),我们没有必要像浑水那样必须拿到证据让其他人相信,但凡我们对于某个公司存在怀疑,我们不投资这个公司即可。

在食品饮料这个行业处于细分的过程中,深入研究精选个股应该可以相对指数基金创造超额收益。另外,于洋老师的新基金的管理费为1.0%每年,托管费为0.1%每年,基本跟某些指数基金的费率差不多了,相比传统主动基金管理费1.5%、托管费0.25%,综合费率降低了0.65%每年。

(三)普通人与专业人眼中不同的估值

有人问未来会看好什么投资赛道呢?我觉得大消费、生物医药、科技都是未来作为投资者必须布局的,中国股市正处于结构变化的结点,这三个投资赛道投资者都不能错误。

还有人问食品饮料行业相对过去几年估值高了,如何看待这个问题。我觉得于洋老师的观点非常值得大家思考:

投资者看到的估值(例如PE、PB)都是过去数据,这些数据都是依据上市公司过去一年的财报计算的,但是基金经理看中的是企业未来5-10年估值。大家同样都是看的“估值”,但是:普通投资者看的是一个公司或者行业过去的估值;基金经理看的是一个公司或者行业未来的估值。

这个区别非常大,望京博格给大家举一个例子:

公司A,去年盈利1亿元,目前市值10亿元,这个公司目前的市盈率(PE)就是10倍,如果看过去的估值是处于低估,但是如果这个公司未来盈利是下滑的,今年盈利降低到0.5亿,还是10亿市值的话……这个公司的市盈率就变成了20倍。

公司B,去年盈利1亿元,目前市值70亿元,这个公司目前的市盈率(PE)就是70倍,如果看过去的估值是处于高估,但是如果这个公司未来盈利是增长的,并且以每年30%的速度增长,三年之后这个公司的盈利就是2.2亿,市值还是70亿元的,这个公司市盈率就降低到32倍左右。

其实决定现在公司是否贵的原因不是过去的数据,而是未来公司盈利能力的增长,当然未来无法预测,所以需要更深入的研究,这个也是投资的魅力所在。

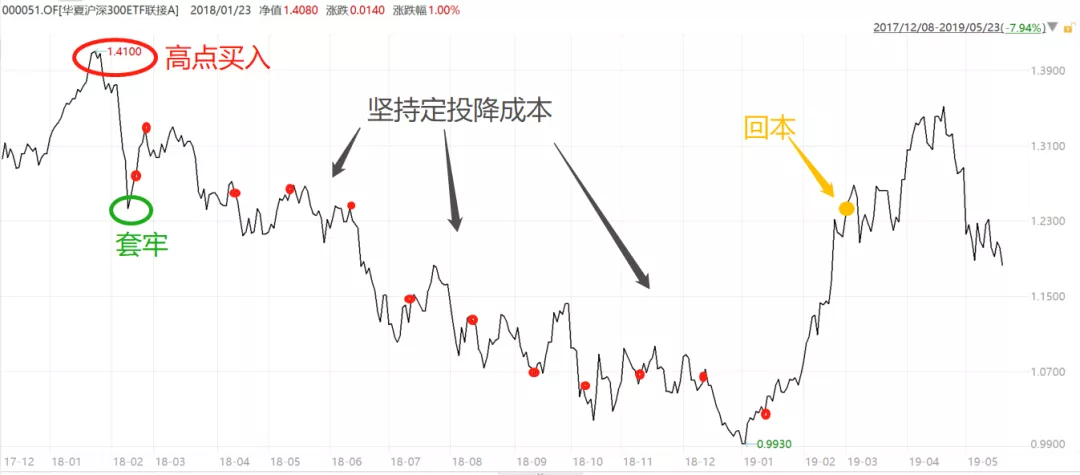

食品饮料行业不仅是最近三年回报最高的行业,而是最近十年、最近十五年回报最高的行业。关于投资者如何投资食品饮料方面的基金,于洋老师给出的建议是采用定投的方式,这个可以分摊成本。

欧耶,今天就聊到这里!

每日统计数据不易,大家别忘了点赞与转发!