股票解禁与股票前代码的XD ·解释

股票解禁

1、什么是限售股解禁?

限售股就是限制卖出的股票,要过了锁定期才能在市场上卖出,最常见的有这么几类:

(1)IPO时候原股东手里的股票,限售期36个月;

(2)定向增发的股票,大股东、境外战略投资者、开董事会的时候就定好了要定向卖给谁的,限售期都是36个月,其余的12个月;

(3)股权激励的股票,一般是公司授予管理层或者员工的奖励股份,限售期最短12个月。

目前常见的就是这么3类,其他的还有一些,比如股权分置改革的限售股、股东追加承诺的限售股等等,但都不太多。

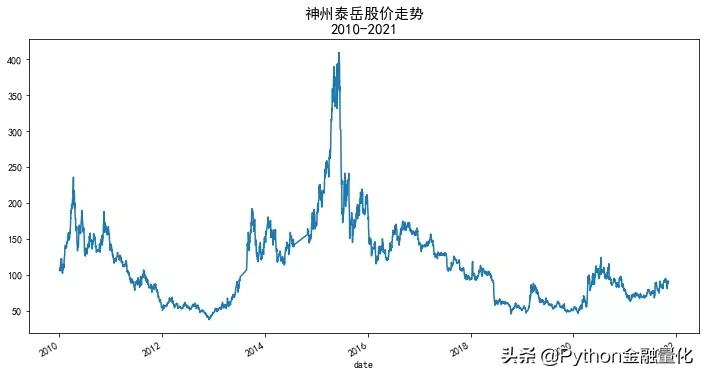

2、限售股解禁真的会让股价下跌吗?

按照一般的想法,限售股解禁了,这些股票就可能在市场上卖出,从而导致股票下跌。但通过数据的统计,我发现情况并不完全是这样,根据限售股解禁的数量、解禁的类别不同,是有很大区别的。

统计样本是2016年2月20日到2017年2月20日之间,1年的解禁股,剔除掉解禁时停牌的,数量是1469只。来看一下它们解禁之后的一周和一个月的涨跌幅。分析涨跌幅的时候,不能用绝对涨跌幅,因为大盘整体好的时候肯定涨得好,整体不好的时候肯定跌得多,所以要用和大盘相比的超额收益,就是用解禁股的涨跌幅减去大盘指数同期间的涨跌幅。采用的大盘指数是中证500指数。

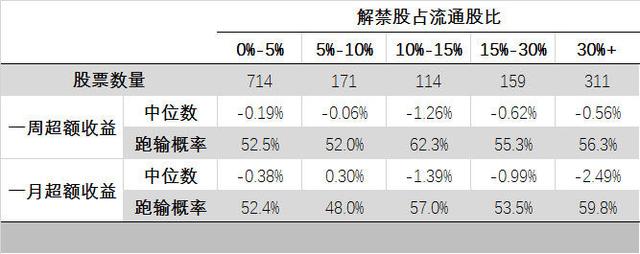

结论1:解禁比例高的股票表现更差

占比高不高,我用的指标是“解禁股占流通股比”,就是本次解禁股的数量/解禁前流通股的数量。统计的结果是这样的:

作者:魏小韭

链接:

https://www.zhihu.com/question/40813614/answer/153522539

来源:知乎

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

解禁股占流通股比达到10%是一个分水岭,比例低于10%的,影响不大,解禁后一周和一个月跑输跑赢大盘的大概率基本都在50%附近,超额收益的中位数也在零附近。比例高于10%的,有一定影响,跑输大盘的概率基本在55%-60%之间,超额收益的中位数也在-1%至-2%左右。

所以,如果解禁股占流通股比超过10%,对股价还是会有负面影响的。我统计的1469只解禁股里,超过10%的有584只,占比40%。

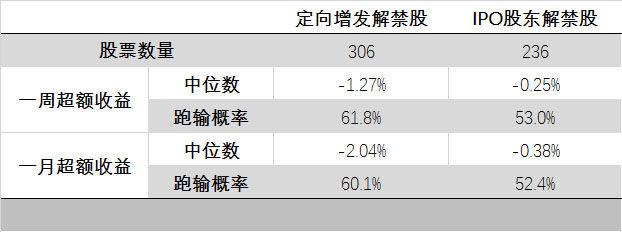

结论2:定向增发解禁股表现更差。

上面介绍了解禁股的类型,有IPO股东解禁的,有定向增发解禁的,还有股权激励解禁的。其中股权激励解禁的一般比例都比较小,没什么影响,占比能超过10%的,基本就是IPO股东解禁和定向增发解禁。

IPO股东解禁的话,要看原始股东的意图,有些股东就是为了上市套现,那么解禁后就愿意卖出。有些股东想保持对公司的控制权,那就不一定卖。

定向增发解禁的话,通常这些机构,比如定增基金,都是贪图定增时候的折扣,目的就是解禁后卖出,所以有很强的卖出动力。另外不要觉得有的股票跌破了定增价,机构浮亏着就不会卖。事实上,当定增基金封闭期结束的时候,基金经理需要变现,所以通常会一揽子卖掉股票,并不考虑哪个浮亏哪个浮盈。对参与定增的机构来说,看的是整个组合的盈利,而不是单只股票的盈亏,千万别想多了。

从减持动机来看,显然定向增发解禁股更强,统计的数据也支持这个结论。从解禁后一周和一个月的超额收益来看,IPO股东解禁的略微跑输大盘,而定向增发解禁的则是显著跑输大盘。

怎么应对解禁事件?

概括一下上面的分析,结论就是:解禁股占流通股比超过10%的定向增发解禁股,在解禁后1个月跑输大盘的概率较大。当然,不一定每一次、每一只都跑输,但是从概率上来说,这是个负收益事件,如果你长期去做,一定会吃亏的,所以应该回避。

对于其他情况的解禁股,从统计上来看影响到不大,倒不用太担心。

XD释义

股票名称前出现了N字,表示这只股是当日新上市的股票,字母N是英语New(新)的缩写。看到带有N字头的股票时,投资者除了知道它是新股,还应认识到这只股票的股价当日在市场上是不受涨跌幅限制的,涨幅可以高于10%,跌幅也可深于10%。这样就较容易控制风险和把握投资机会。

当股票名称前出现XD字样时,表示当日是这只股票的除息日,XD是英语Exclud(除去)Dividend(利息)的简写。在除息日的当天,股价的基准价比前一个交易日的收盘价要低,因为从中扣除了利息这一部分的差价。

当股票名称前出现XR的字样时,表明当日是这只股票的除权日。XR是英语Exclud(除去)Right(权利)的简写。在除权日当天,股价也比前一交易日的收盘价要低,原因由于股数的扩大,股价被摊低了。

当股票名称前出现DR字样时,表示当天是这只股票的除息、除权日。D是Dividend(利息)的缩写,R是Right(权利)的缩写。有些上市公司分配时不仅派息而且送转红股或配股,所以出现同时除息又除权的现象。

说人话:

上市公司在分红送股的过程中,往往会出现两个日期,一个叫股权登记日,一个叫除权除息日。同时,股权登记日的下一个交易日是除权除息日。

股权登记日,即在这个日期,以及之前的日期持有某只股票,在下个交易日会发放红利,即发一笔分红给用户。

除权除息日,即股票价格扣除发放红利后的价格。前面加XD就是一个标注,代表除权日,和新股上市时股票名称前加N标注一个意思。

注意,分红行为并没有使用户的资产发生改变,只是使股价下降,获得现金。

eg。一只股票,股价10.00元,用户持有100股,股权登记日10派1元(即每股发0.1元红利)

到了除权除息日,用户账户获得现金= 0.1元(红利)* 100股 = 10元, 股价下降0.1元,为9.9元,用户资产 = 获得现金 + 股票市值 = 10 + 990 =1000元

可见,分红并没有使用户的资产增加,并且还因为有分红要收税的情况存在,导致用户资产受到损失。

收税是根据用户卖出股票后,持有股票的时间来收税的,通用的收税规则如下(特殊的除外):

持有股票1年及以上,分红金额不收税

持有股票1个月到1年,分红金额收10%的税

持有股票1个月以内,分红金额收20%的税

至于分红好不好,就是仁者见仁智者见智的问题了,好像我大A股市场比较热衷于分红,觉得不分红的企业不是好企业。可是巴菲特公司的股票也是从不分红,巴菲特觉得散户的投资能力不如他,还不如让他拿着现金去投资。

定期给大家分享一点理财小知识,如果喜欢就点点关注吧!