01

引言

不少喜欢量化的读者向我反馈,虽然已经掌握了Python/ target=_blank class=infotextkey>Python的编程基础,但仍不知道如何切入到股票量化分析上,一是对如何获取股票数据还不太熟悉;二是拿到股票数据后不知道怎么做量化回测。实际上公众号分享了很多这方面的文章,可以作为参考模板的包括:《【手把手教你】Python获取交易数据》、《【手把手教你】搭建自己的量化分析数据库》、《【手把手教你】Python面向对象编程入门及股票数据管理应用实例》;《手把手教你用Python搭建自己的量化回测框架【均值回归策略】》、《【手把手教你】用Python量化海龟交易法则》、《A股存在月份效应吗?构建月度择时策略【附Python源码】》、《北向资金能预示大盘涨跌?【附Python源码】》,专业量化回测框架可以参考backtrader的系列文章(如【手把手教你】入门量化回测最强神器backtrader(一))。目前公众号文章主要是以tusahre来获取数据,实际上Python可用的获取数据api还是很多的,如开源的有akshare、baostock、pandas_datareader(国内外数据丰富,但外网访问常连接不上)、alpha_vantage(国外)、quandl(国外)、yfinance(原雅虎财经,外网访问常连接不上);非开源的有WindPy(Wind付费插件)、恒有数hs_udata(恒生云)、聚宽JQData(可试用)等等。关于这些库或数据api的详细介绍大家可以直接百度进入官网了解,此处不做进一步展开,本文主要介绍如何使用开源数据包获取数据并进行量化回测,实现最简单的代码输出专业的分析图表。

02

数据获取

下面分别对tusahre、tushare pro、akshare和baostock四个当前较流行的开源数据包构建统一参数的数据获取函数,比较程序编写的复杂程度和获取数据所需时间。

先导入pandas、matplotlib等常用包。

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

#正常显示画图时出现的中文和负号

from pylab import mpl

mpl.rcParams['font.sans-serif']=['SimHei']

mpl.rcParams['axes.unicode_minus']=False

#不显示警告信息

import warnings

warnings.filterwarnings('ignore')

构建统一参数的数据获取函数,复权、起始和结束时间设置为默认参数,注意tushare pro需要注册获取token(

https://tushare.pro/register?reg=218422)才能使用,某些数据权限受积分限制,其旧版非常接口简洁好用但不再维护。akshare相当于连接全网开放数据源api的数据网站(如新浪财经、同花顺、东方财富等),某些函数由于包更新不可用。basostock无需注册且免费,但函数调用稍显麻烦。

#使用tushare旧版获取数据

import tushare as ts

def get_from_tushare(code,adj='hfq',start='2010-01-01',end='2021-11-05'):

df=ts.get_k_data(code,autype=adj,start=start,end=end)

df.index=pd.to_datetime(df.date)

#原数据已默认按日期进行了排序

return df

#使用tushare pro获取数据

import tushare as ts

token='输入你自己的token'

pro=ts.pro_api(token)

ts.set_token(token)

def get_from_tushare_pro(code,adj='hfq',start='2010-01-01',end='2021-11-05'):

#code:输入数字字符串,如‘300002’

#start和end输入'年-月-日'需转为'年月日'格式

if code.startswith('6'):

code=code+'.SH'

else:

code=code+'.SZ'

start=''.join(start.split('-'))

end=''.join(end.split('-'))

df=ts.pro_bar(ts_code=code,adj=adj,start_date=start,end_date=end)

#原数据是倒序的,所以将时间设置为索引,根据索引重新排序

df.index=pd.to_datetime(df.trade_date)

df=df.sort_index()

return df

#使用akshare获取数据,其数据源来自新浪,与tushare旧版本相似

import akshare as ak

def get_from_akshare(code,adj='hfq',start='2010-01-01',end='2021-11-05'):

if code.startswith('6'):

code='sh'+code

else:

code='sz'+code

start=''.join(start.split('-'))

end=''.join(end.split('-'))

df = ak.stock_zh_a_daily(symbol=code, start_date=start, end_date=end, adjust=adj)

return df

#使用baostock获取数据

import baostock as bs

def get_from_baostock(code,adj='hfq',start='2010-01-01',end='2021-11-05'):

if code.startswith('6'):

code='sh.'+code

else:

code='sz.'+code

#转换复权为数字

if adj=='hfq':

adj='1'

elif adj=='qfq':

adj='2'

else:

adj='3'

#必须登陆和登出系统

bs.login() #登陆系统

rs = bs.query_history_k_data_plus(code,

fields="date,code,open,high,low,close,volume",

start_date=start, end_date=end,

frequency="d", adjustflag=adj)

#adjustflag:复权类型,默认不复权:3;1:后复权;2:前复权

data_list = []

while (rs.error_code == '0') & rs.next():

data_list.Append(rs.get_row_data())

#将数据转为dataframe格式

df = pd.DataFrame(data_list, columns=rs.fields)

df.index=pd.to_datetime(df.date)

bs.logout() #登出系统

return df

下面分别使用这四个api接口获取数据并比较耗用时间,结果显示,tushare pro和akshare耗用时间均较短,获取‘300002’于2010.1-2021.11期间数据只需0.6-0.8秒,tushare旧版接口代码最简洁,但需1.05秒,而baostock则需1.6,当然结果会受网络状态影响。

func={'tushare':get_from_tushare,

'tushare pro':get_from_tushare_pro,

'akshare':get_from_akshare,

'baostock':get_from_baostock}

#以个股神州泰岳为例

code='300002'

from time import time

data=pd.DataFrame()

for name,f in func.items():

t0=time()

data[name]=f(code).close

t1=time()

print(f'{name}耗时:{t1-t0:.04f}秒')

输出结果:

tushare耗时:1.0488秒

tushare pro耗时:0.6780秒

akshare耗时:0.7795秒

login success!

logout success!

baostock耗时:1.6439秒

比较四个api获取的“300002”后复权价格数据,结果显示四个接口得到的数据存在一些差别,其中tushare和baostock数据接近,二者与akshare差别较大,可能是计算方式存在差异。由于采用后复权,随着时间拉长,分红次数增加,差异越来越大。

data.tail()

(data['tushare pro']-data['akshare']).plot(figsize=(12,5),c='r');

03

策略回测

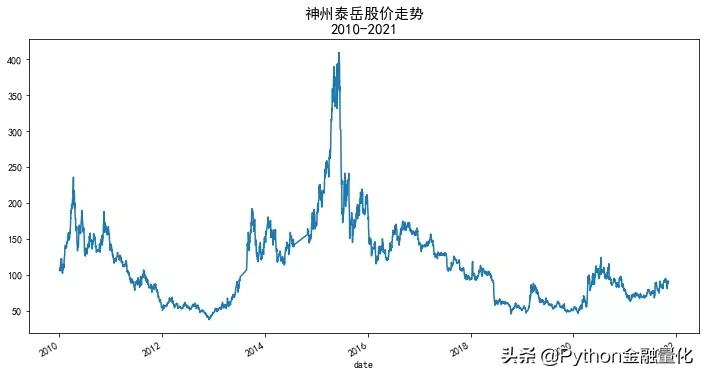

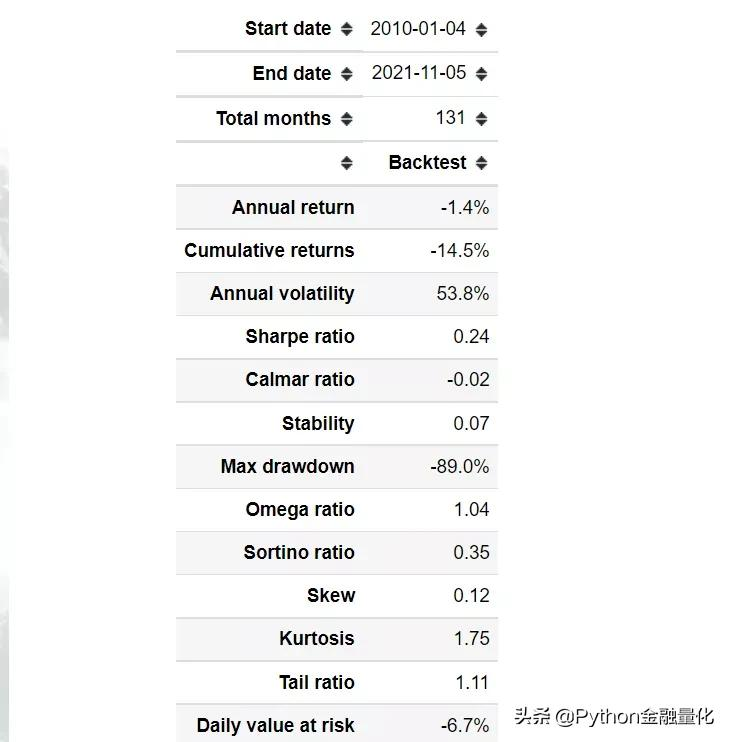

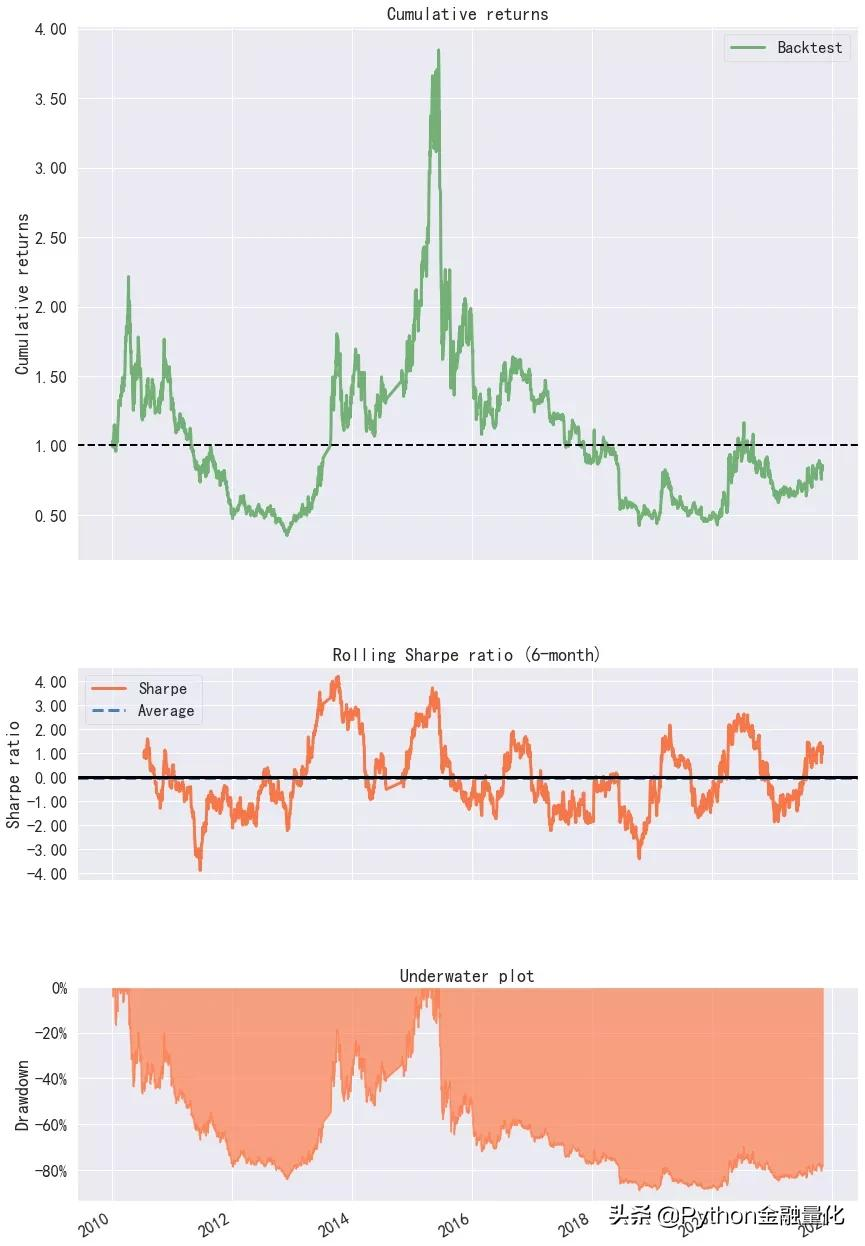

下面以tushare旧版接口为例,获取数据并基于技术指标进行量化回测。图中显示,“300002”的股价在2010.1.4-2021.11.5期间波动非常大,累计收益率-14.5%,年化收益率-1.4%,年化波动率53.8%,最大回撤高达89%,日VaR为-6.7%。换句话说,如果从2010年1月4日开始持有该股票,至2021年11月5日将亏损14.5%,但如果是在其最高点买入最大亏损为89%;当然,如果你是在2012年12月买入,持有到2015年6月21日,股价差不多增长了10倍。现实的情况往往是,大量股民像韭菜一样在股价不断波动的过程中被收割。

df=get_from_tushare('300002')

df.close.plot(figsize=(12,6));

plt.title('神州泰岳股价走势n2010-2021',size=15)

import pyfolio as pf

pf.create_simple_tear_sheet((df.close.pct_change()).fillna(0).tz_localize('UTC'))

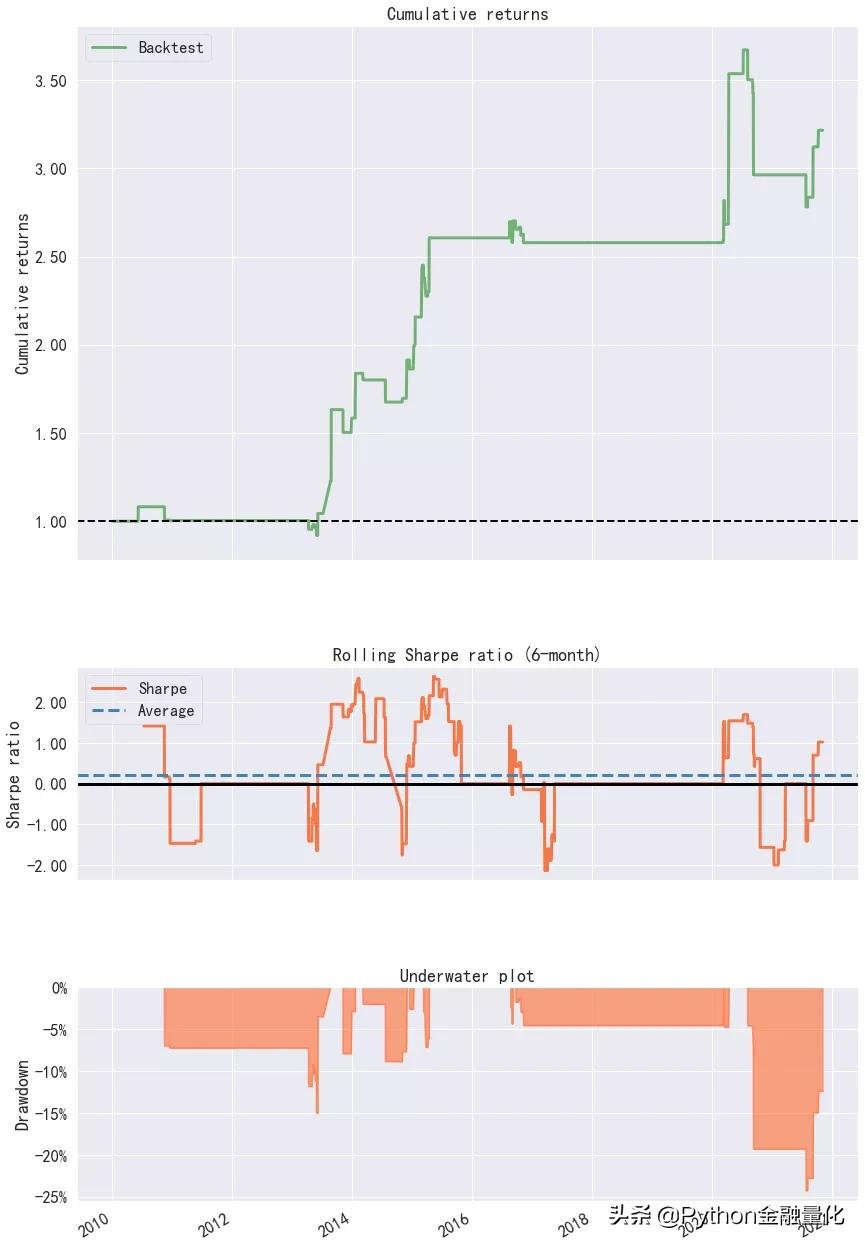

下面以趋势指标ADX结合均线和macD指标构建交易策略进行量化回测。ADX是一种常用的趋势衡量指标,指标值越大代表趋势越强,但指标本身无法告诉你趋势的发展方向,与均线和MACD指标配合运用,可以确认市场是否存在趋势,并衡量趋势的强度。下面以13、55、89日均线(斐波那契数列),MACD(12,26,9)和ADX(阈值设置为前值和25)指标为例,得到下列回测结果。

#技术分析包import talib as ta

def adx_strategy(df,ma1=13,ma2=55,ma3=89,adx=25):

#计算MACD和ADX指标

df['EMA1'] = ta.EMA(df.close,ma1)

df['EMA2'] = ta.EMA(df.close,ma2)

df['EMA3'] = ta.EMA(df.close,ma3)

df['MACD'],df['MACDSignal'],df['MACDHist'] = ta.MACD(df.close,12,26,9)

df['ADX'] = ta.ADX(df.high,df.low,df.close,14)

#设计买卖信号:21日均线大于42日均线且42日均线大于63日均线;ADX大于前值小于25;MACD大于前值

df['Buy_Sig'] =(df['EMA1']>df['EMA2'])&(df['EMA2']>df['EMA3'])&(df['ADX']<=adx)

&(df['ADX']>df['ADX'].shift(1))&(df['MACDHist']>df['MACDHist'].shift(1))

df.loc[df.Buy_Sig,'Buy_Trade'] = 1

df.loc[df.Buy_Trade.shift(1)==1,'Buy_Trade'] = " "

#避免最后三天内出现交易

df.Buy_Trade.iloc[-3:] = " "

df.loc[df.Buy_Trade==1,'Buy_Price'] = df.close

df.Buy_Price = df.Buy_Price.ffill()

df['Buy_Daily_Return']= (df.close - df.Buy_Price)/df.Buy_Price

df.loc[df.Buy_Trade.shift(3)==1,'Sell_Trade'] = -1

df.loc[df.Sell_Trade==-1,'Buy_Total_Return'] = df.Buy_Daily_Return

df.loc[(df.Sell_Trade==-1)&(df.Buy_Daily_Return==0),'Buy_Total_Return'] =

(df.Buy_Price - df.Buy_Price.shift(1))/df.Buy_Price.shift(1)

df.loc[(df.Sell_Trade==-1)&(df.Buy_Trade.shift(1)==1),'Buy_Total_Return'] =

(df.close-df.Buy_Price.shift(2))/df.Buy_Price.shift(2)

#返回策略的日收益率

return df.Buy_Total_Return.fillna(0)

回测结果显示,使用该交易策略可获得11.3%的年化收益率,累计收益率221.5%,最大回撤-24.2%,夏普比率0.63。使用策略后各项指标得到有效改善。

import pyfolio as pf

pf.create_simple_tear_sheet(adx_strategy(df).tz_localize('UTC'))

04

结语

对于tushare、tushare pro、akshare、baostock开源数据api,本文构建了统一参数的数据获取函数,获取个股后复权数据并以技术指标ADX结合均线和MACD构建交易策略进行量化回测。本文旨在为大家利用开源数据进行量化分析提供一个思路和模板,各位读者可以在此基础上结合自身对市场的理解进行深入拓展。值得注意的是,文中提及的交易策略仅供学习参考,切勿直接拿来做真实交易。实际上,文中对‘300002’单个标的进行回测得到结果不代表该交易策略就有效,可能正好适合该股票和该段时间走势,任何基于技术指标的交易策略均具有一定的局限性,具体问题具体分析。