2020年二季度,公募基金市场规模继续增长,基金总数以及总管理规模均创新高,基金总数达到了6708只,比2020年一季度末新增了349只;总管理规模达到了16.86万亿元,但增长速度明显放缓,仅比2020年一季度末增加1.75%。

2020年二季度,随着国内疫情的缓和,各地复工复产进程加快,A股市场有所反弹,上证指数基本收复一季度由黑天鹅事件引发的跌幅,而创业板指则继续延续前期趋势,强势上涨。2020Q2,上证指数止跌反弹8.52%,沪深300指数上涨12.96%,中证500指数上涨16.32%,创业板指大涨30.25%。债券市场受股市大涨影响,表现较弱,自5月以来持续下跌,受此影响,债券型基金整体表现也较为一般。

2020年二季度,公募基金股票仓位上升较多,达到了88%,股混型基金均纷纷加仓,以更多地参与到A股市场上涨的行情中,这一仓位比例也是达到了2019年以来的最高值。股混型基金依然青睐医药生物、电子、食品饮料等行业,继续抱团加仓,尤其是医药生物和电子行业,加仓幅度最大;食品饮料行业增持较少。另外,股混型基金继续减持金融地产板块,银行、非银金融、房地产行业减持幅度居前三位。

一、公募基金市场规模

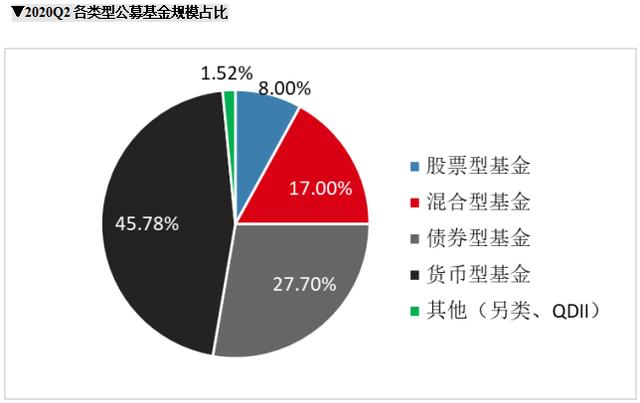

2020年二季度,公募基金市场规模继续增长,基金总数以及总管理规模均创新高,基金总数达到了6708只,比2020年一季度末新增了349只;总管理规模达到了16.86万亿元,但增长速度明显放缓,仅比2020年一季度末增加1.75%。

数据来源:Wind、好买基金研究中心

分基金类型来看,2020Q2开放式基金中,货币基金的规模下降幅度较大,总规模为7.72万亿,下降了约0.73万亿,占比下降至45.78%;混合型基金规模增长较多,从2.29万亿增长到了2.93万亿,增速明显高于过去的几个季度。股票型、债券型基金规模持续稳步增长,规模分别达到了1.35万亿和4.67万亿,其中债券型基金的增速较往期有所放缓。另外,另类投资基金与QDII基金规模分别为869.93亿和1088.49亿。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

二、公募基金业绩表现

2020年二季度,随着国内疫情的缓和,各地复工复产进程加快,A股市场有所反弹,上证指数基本收复一季度由黑天鹅事件引发的跌幅,而创业板指则继续延续前期趋势,强势上涨。2020Q2,上证指数止跌反弹8.52%,沪深300指数上涨12.96%,中证500指数上涨16.32%,创业板指大涨30.25%。债券市场受股市大涨影响,表现较弱,自5月以来持续下跌,受此影响,债券型基金整体表现也较为一般。

1、股混型基金

在1244只股混型基金中,几乎全部录得正收益,仅有一只基金收益为负。股混型基金的平均收益为24.48%。绝大多数基金收益都位于(10%,40%)这个区间内,仅有4只基金季度收益超过50%。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

1注:股混型基金样本为Wind基金分类体系下的普通股票型基金与偏股混合型基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,仅保留初始份额。下同。

2、指数增强型基金

2注:指数增强型基金样本为Wind基金分类体系下的指数增强型基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,仅保留初始份额。下同。

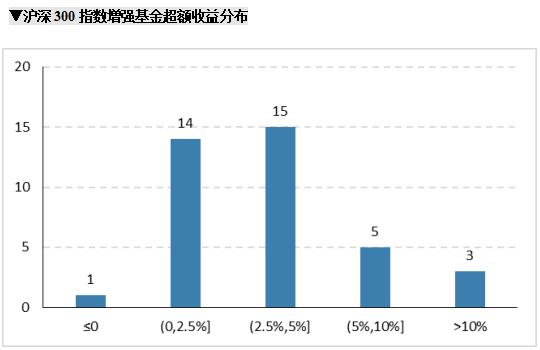

2.1、沪深300指数增强基金

在38只沪深300指数增强基金中,绝大多数基金均跑赢沪深300指数,仅有一只未能获得正的超额收益。二季度,沪深300指数增强基金平均超额收益3.93%,超额收益最高接近20%,整体来说指数增强策略的有效性较高。表现最好的是富荣沪深300增强A(004788.OF),该基金的超额收益达到19.31%位居第一,上一季度的超额收益排名也居于前列,排名第4,业绩稳定。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

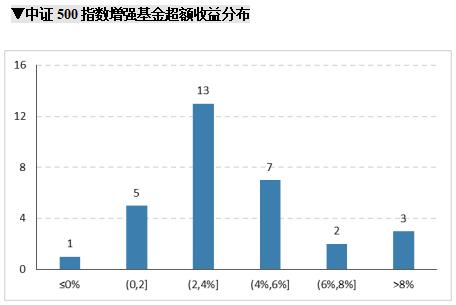

2.2、中证500指数增强基金

在31只中证500指数增强基金中,也仅有一只基金未能跑赢基准中证500,其余27只基金均获得一定的超额收益。整体来看,中证500指数增强基金的平均超额收益为3.60%,略微落后于沪深300指数增强基金。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

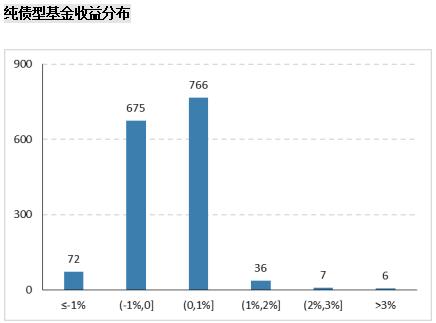

3、纯债型基金

纯债型基金表现一般,绝大多数基金都位于(-1%,1%)之间,整体平均季度收益约-0.55%。业绩表现最好的基金是招商添泽A(007595.OF),二季度上涨7.33%;季度收益超过5%的基金仅有三只,另外两只分别是诺安优化收益(320004.OF)和长城积极增利A(200013.OF),分别为6.13%、5.02%。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

纯债型基金杠杆率水平小幅回落,从上季度的1.234倍下降至1.228倍,基本与去年同期的杠杆率水平一致。

数据来源:Wind、好买基金研究中心

3注:纯债型基金样本为Wind基金分类体系下的中长期纯债型基金、短期纯债型基金、混合债券型一级基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,仅保留初始份额。下同。

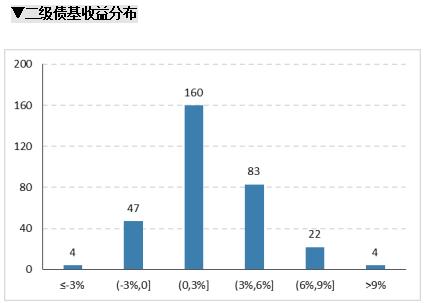

4、混合债券型二级基金

320只二级债基的平均收益为2.18%,共有269只基金录得正收益,51只基金录得负收益。宝盈融源可转债A(006147.OF)受益于股市的大涨,在本季度获得了15.37%的收益,排名同类型基金的第一位。另外还有两只基金也上涨了超过10%,分别是富安达增强收益A(710301.OF)、金信民旺A(004222.OF)。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

4注:混合债券型二级基金样本为Wind基金分类体系下的混合债券型二级基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,仅保留初始份额。下同。

5、QDII股混型基金

2020年二季度,海外权益类市场均有不同程度的反弹,尤其是美股,反弹势头很强,纳斯达克指数再创新高,因此二季度QDII股混型基金业绩表现亮眼,所有QDII基金均录得正收益,收益最低的也超过7%;表现最好的基金是广发全球精选人民币(270023.OF),上涨37.11%。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

5注:QDII股混型基金样本为Wind基金分类体系下的QDII普通股票型基金和QDII偏股混合型基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,不同份额仅保留初始份额,下同。

6、QDII债券型基金

24只QDII债券型基金表现也较好,均录得正收益,平均涨幅为6.13%。本季度QDII债券型基金业绩表现反转效应较强,排名前十的基金,在上个季度业绩均基本垫底。

数据来源:Wind、好买基金研究中心

6注:QDII债券型基金样本为Wind基金分类体系下的QDII普通债券型基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,不同份额仅保留初始份额,下同。

7、股票多空对冲基金

市场上股票多空对冲基金数量不多,截止至2020年二季度末共有20只,均在二季度获得了正的绝对收益。富国绝对收益多策略A(001641.OF)表现最好,二季度上涨6.19%,领先于其他的股票多空对冲基金;同时,该基金上一季度业绩表现也相当优异,排在20只基金中的第二名,业绩表现非常稳定、突出。

数据来源:Wind、好买基金研究中心

7注:股票多空对冲基金样本为Wind基金分类体系下的股票多空基金。其中,剔除2020Q2新成立的基金,并且若基金有不同份额,不同份额仅保留初始份额,下同。

8、公募FOF基金

公募FOF基金整体的平均收益为10.50%,所有FOF基金也都录得上涨。业绩表现最好的是平安盈丰积极配置三个月持有A(008461.OF),获得了26.81%的正收益。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

三、公募基金持仓分析

2020年二季度,公募基金股票仓位上升较多,达到了88%,股混型基金均纷纷加仓,以更多地参与到A股市场上涨的行情中,这一仓位比例也是达到了2019年以来的最高值。股混型基金依然青睐医药生物、电子、食品饮料等行业,继续抱团加仓,尤其是医药生物和电子行业,加仓幅度最大;食品饮料行业增持较少。另外,股混型基金继续减持金融地产板块,银行、非银金融、房地产行业减持幅度居前三位。

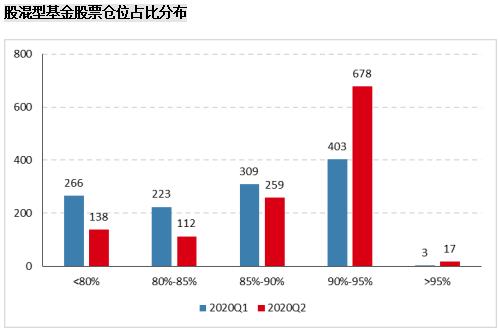

1、股混型基金持股仓位

2020年二季度,股混型基金的股票仓位平均在88.0%,较上一季度上升了3.1%,达到了2019年以来的最高值。

数据来源:Wind、好买基金研究中心

从持股占比分布来看,90%以上高股票仓位的基金数量明显增加,增幅在50%以上。可见大多数股混型基金在二季度都选择高仓位、满仓位运作,以充分参与A股市场的上涨行情,获取较高的收益。

数据来源:Wind、好买基金研究中心

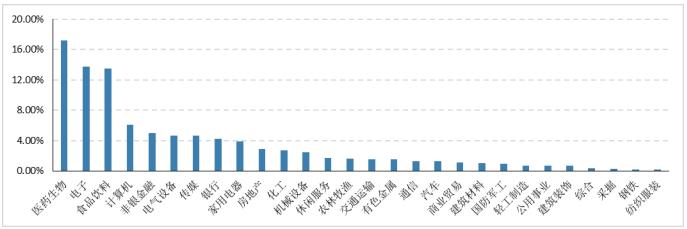

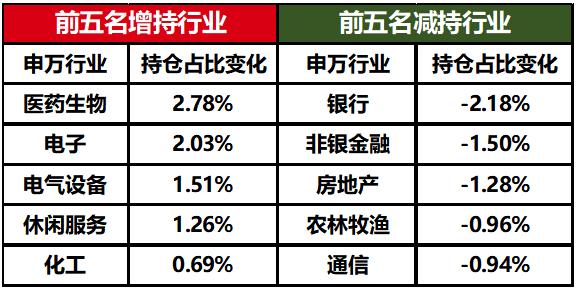

2、股混型基金重仓行业

2020年二季度,股混型基金重仓行业前三名的是医药生物、电子、食品饮料,占比分别为17.24%、13.72%、13.48%,与一季度前三大重仓行业完全相同,有区别的是电子行业上升到了第二位,受到公募基金的较多增持,超过了食品饮料行业。医药生物行业继续受到追捧,增持了2.78%位居第一;电子增持了2.03%;电气设备增持1.51%排在第三位。金融地产板块则继续遭到减持,银行、非银金融、房地产分别被减持了2.18%、1.50%、1.28%。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

3、股混型基金重仓个股

2020年二季度,股混型基金的前三大重仓个股与上一季度相同,依然是贵州茅台、五粮液和立讯精密,分别有441只、304只、397只基金重仓,持仓市值分别为407.89亿元、323.29亿元、289.24亿元,抱团效应明显。另外,二季度相对来说最受追捧的个股,就是中国中免。股混型基金在二季度共增持中国中免147.85亿元,与立讯精密的148.73亿基本持平,排名第二,重仓排名也从上季度的150名直接上升到了第6名。

数据来源:Wind、好买基金研究中心

数据来源:Wind、好买基金研究中心

4、公募FOF基金重仓基金

根据基金二季报披露的重仓信息,公募FOF基金前十大重仓基金(共12只基金,有4只基金并列第9名)中,股票、股指、偏股型基金的数量为4只,包揽了重仓基金的前两名,比上一季度增加了3只。并且得益于二季度A股市场的上涨,四只基金均获得了超过20%的收益。

数据来源:Wind、好买基金研究中心

四、基金公司人事变动

1、基金公司高管

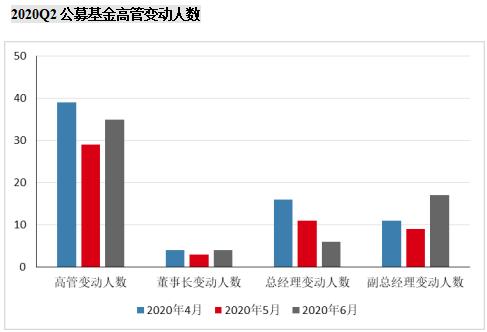

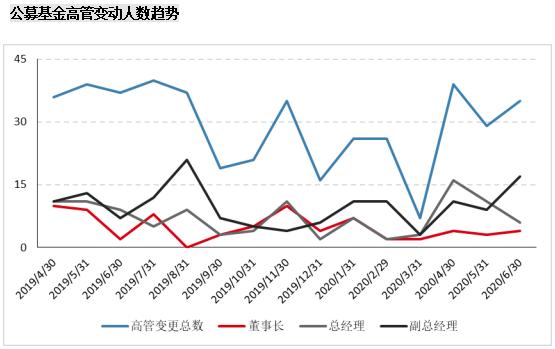

2020年二季度,基金公司高管总变动人数为103人,其中董事长变动为11人,总经理变动人数为33人,副总经理变动人数为37人;其余为督察长人事变动,共计是22人。

数据来源:Wind、好买基金研究中心

2020年二季度以来,国内疫情基本得到控制,公募基金高管变动数量有较大的提升,相比上一季度共59人变动,2020Q2变动人数接近翻倍,达到了103人。其中,董事长变动的人数与前期持平;总经理变动人数虽然有较大的增幅,从12人上升到了33人,但二季度以来逐渐降低;副总经理变动人数呈现上升的趋势,6月份就有17人出现变动。

数据来源:Wind、好买基金研究中心

2、基金经理

从基金经理离职人数来看,2020年二季度离职的基金经理人数不多,共74人。其中,共有5家基金公司离职人数达到3人,分别是天弘基金、易方达基金、中国人保资管、中欧基金以及中融基金;另有10家基金公司离职人数为2人,39家基金公司离职人数为1人。

另一方面,广发基金在二季度新聘基金经理数最多,新聘任了7位,总数达到了53人,这也主要是因为广发今年以来的总管理规模上涨较快;排名第二的是华夏基金新聘任了5人;东方基金、富国基金、汇添富基金均新聘任了3位基金经理,并列排在第三位。

本文系好买商学院原创,如需转载,请在文章开头注明来源于“好买商学院”。未经授权,任何媒体和个人不得全部或者部分转载,否则将承担相应的法律责任。