图片来源@视觉中国

191.38万预约,5万人成功通过抽签摇号,中签率2.61%。

这是在本月早前,发生在深圳的数字货币“空投红包”活动的最终成绩单,这5万名幸运儿获得了政府发放的200元红包。自此以后,关于数字货币的话题热度暴涨。

值得一提的是,本次深圳发放数字货币红包将通过数字人民币App直接发放,第三方支付平台没有参与其中。

相关疑问也随之而来——为什么要推行数字货币,怎么用数字货币,有没有可能未来会替换掉第三方支付的服务?是否会对微信支付、支付宝等支付巨头造成冲击,甚至有传闻称,“深圳二手房的交易被迫接受数字人民币,还不让兑换黄金和外汇。”

在10月25日的外滩金融峰会上,中国人民银行数字货币研究所所长穆长春从数字人民币的M0定位出发,对数字人民币的中心化管理、兑换流通、生态建设再做阐述,对以上的问题作出回应。

测试版数字人民币

何为数字人民币?

穆长春首先就辟谣了关于“被迫接受数字人民币和不让兑换黄金外汇”的传闻——其一,数字人民币并没有在深圳试点二手房交易场景;其二,数字人民币和纸钞、硬币等价,纸钞和硬币能买的东西,数字人民币都能买,纸钞和硬币能兑换的外币,数字人民币当然也能够兑换。

这与如何定位和定位数字人民币密切关联。

何为数字人民币?穆长春给出了权威定义:数字人民币是由人民银行发行的数字形式的法定货币。由指定运营机构参与运营并向公众兑换,以广义账户体系为基础,支持银行账户松耦合功能,与纸钞和硬币等价,具有价值特征和法偿性,支持可控匿名。

9月中旬,央行副行长范一飞在《金融时报》上发表署名文章《关于数字人民币M0定位的政策含义分析》。范一飞称,“数字人民币”是由央行发行的数字形式的法定货币,与纸币、硬币等价,支持可控匿名。

简言之,“数字人民币”可以直接理解为流通中的现金。

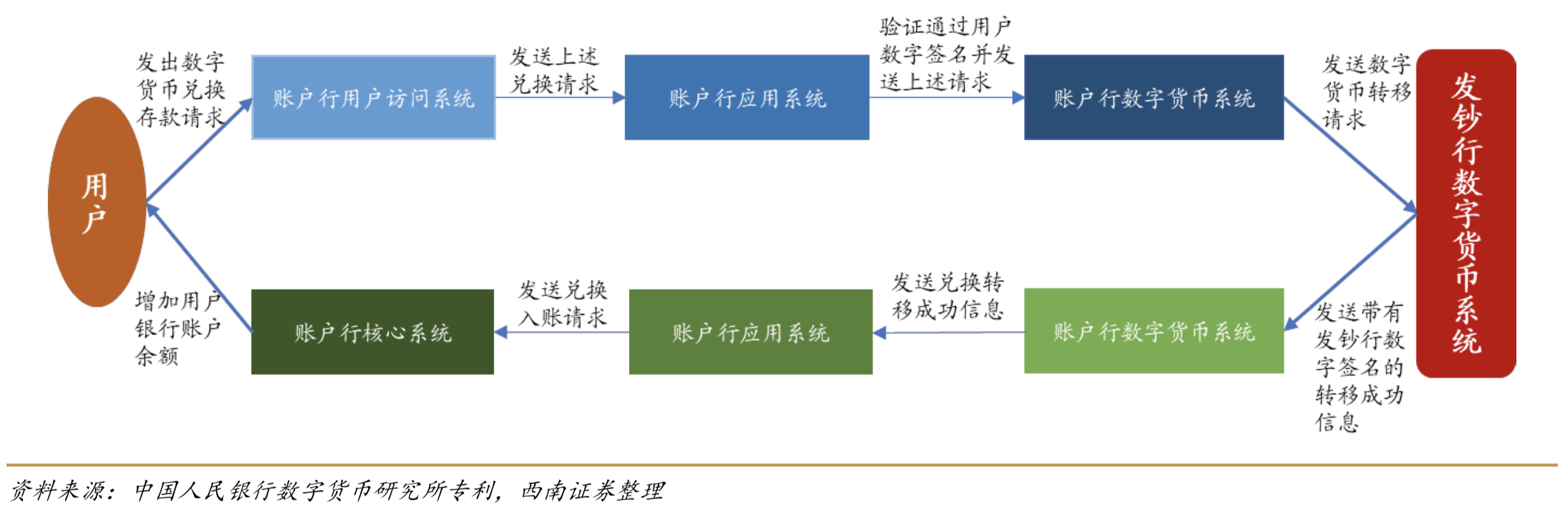

数字人民币兑换存款流程

从定义来看,数字人民币主要定位于M0和公共产品的定位,数字人民币不计付利息,同时具有非盈利性,主要追求的是社会效率和福利的最大化。所以,央行建立的是免费的数字人民币价值转移体系和金融基础设施,且不向发行层收取流通费用,商业银行也不向客户收取数字人民币的兑出和兑回的服务费。

穆长春表示,为了调动各参与方的积极性和可持续经营,或将参考现行的现钞安排,划拨一定的费用,建立相应合理有效的激励机制。至于运营机构、服务机构与商户之间的费用问题,则将通过市场化机制,由双方以市场化的方式来决定。

同时,数字人民币的发行同样不靠行政强制来实现,而是应该以市场化的方式来进行。“也就是说老百姓需要兑换多少,我们就发行多少。另外,只要老百姓有使用纸钞的需求,人民银行就不会停止纸钞的供应。在可预见的将来,数字人民币和纸钞将长期并存。” 穆长春称。

是否会对微信、支付宝带来冲击?

数字人民币与各类货币及平台的区别

数字人民币和支付机构的关系,以及是否会对支付机构造成影响,此话题一直是业内的关切。

此前西南证券认为,在DC/EP(即央行数字货币)正式落地后,支付宝、微信等第三方电子支付的部分业务,可能会被DC/EP整合,也将对第三方支付机构的衍生业务产生负面影响。

第三方支付机构的衍生业务主要有两类:金融类业务以及征信、风控类业务。虽然官方尚未明确 DC/EP 落地与推广机制, 但可以肯定的是,一旦落地会分流第三方支付机构的用户,利用流量变现的金融类业务将会受到显著的负面影响。

针对市场高度关注的数字人民币对微信、支付宝等机构的影响,穆长春也首次给出了回应。

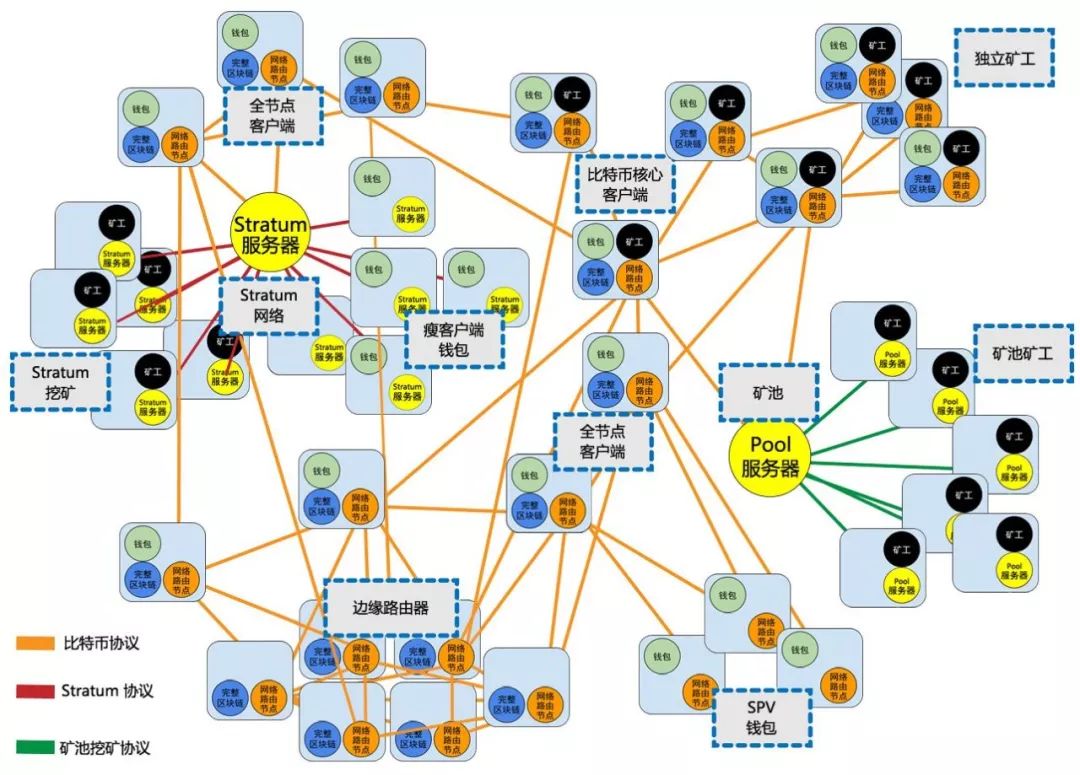

穆长春明确指出,支付宝、微信支付和数字人民币并不是同一个层面的概念:前两者是金融基础设施,是钱包,在数字人民币诞生以前,里面承载的是商业银行存款货币;数字人民币诞生以后,钱包里装的内容可能会增加一种,但大家仍然可以使用原有的钱包进行支付。

不过,因为支付机构不得经营和变相经营货币的兑换和现金存取等业务,不具备为M0定位的数字人民币提供兑换服务的制度基础。因此,按照现行法律制度要求,只能由商业银行向大众提供兑换数字人民币的服务。穆长春进一步称,因为微信支付、支付宝各自的商业银行也属于运营机构,因此同样和数字人民币并不存在竞争关系。

穆长春进一步补充道,尽管不可兑换,但流通的服务仍旧可以由支付机构和其他商业银行来承担。

简言之,支付宝、微信支付们只是钱包,而数字人民币是货币,双方并无业务冲突。但是即使如此,数字人民币分流第三方支付的风险也仍然存在——在深圳的试点案例中,红包是由将通过数字人民币app直接发放,第三方支付平台并没有参与其中。

而从支付操作上来看,两者体验差异不大。理论上看,数字人民币支持双离线支付,不需要账户的绑定,没有网络也能支付。只要手机有电,即使是在没有信号的地方,在飞机上或者其他极端场景,数字人民币都能完成支付。这一点是第三方支付平台无法做到的。

在深圳的红包试点中,消费者在使用数字人民币时,不需要新开银行账户,使用方式与微信支付宝类似,既可以扫码支付,商家也可扫描客户的收款二维码进行收款。

数字人民币如何监管?

数字人民币还会出现“假钞”吗?在金融领域,监管必须紧跟业务发展。

针对数字人民币监管,穆长春进一步透露了后续思路——坚持央行的中心化管理。

穆长春指出,央行是“银行的银行”,从这个定义来说,中央银行的出现不是政府强加给市场的,而是由市场驱动的;只有集中化管理商业银行体系的铸币储备,实现集中的清结算安排,才能降低清结算成本,避免出现周期性的金融风险。

“由央行中心化发行数字人民币,有利于抵御加密资产和全球性稳定币的侵蚀,实现支付即结算,提高商户资金的周转率,解决中小企业的流动性问题,提升货币政策的执行效率,有利于打破零售的支付壁垒和市场分割,避免市场扭曲,还可以防范和打击洗钱、恐怖主义融资等违法犯罪行为,有效维护金融稳定。”

穆长春解释,数字人民币坚持央行中心化管理包含几个要点:

一是要统筹管理数字人民币额度,保证100%的准备金,杜绝超发。

二是要制定统一的业务标准、技术规范、安全标准和应用标准,实现指定机构的互联互通,避免支付壁垒。

三是要统筹管理数字人民币的信息。统筹管理数字人民币钱包,统一数字人民币认知体系,有效降低防伪成本,按照双层运营原则,采用共建、共享方式由央行和指定运营机构共同开发钱包生态平台,同时要实现各自的视觉识别和特色功能。

穆长春指出,现在市场上已经出现了假冒的数字人民币钱包,“所以和纸钞时代一样,人民银行依然面临着防伪和防假的问题”。

四是要统筹建设数字人民币的发行基础设施,实现跨运营机构的互联互通,保证不会出现支付壁垒。

穆长春明确,此举一方面有利于抵御加密资产和全球性稳定币的侵蚀,防止货币发行权旁落。同时,也能够实现支付即结算,提高商户资金的周转率,提升货币政策的执行效率。此外,也有利于打破零售的支付壁垒和市场分割,避免市场扭曲。

“中心化管理的体制下,央行可以防范和打击洗钱、恐怖主义融资等违法犯罪行为,有效地维护金融稳定。”

(本文首发钛媒体APP,作者 | 蔡鹏程)