银行为何纷纷冻结“炒汇”?

当地时间2021年12月21日,土耳其安卡拉,民众在外汇兑换办公室外排队。 (视觉中国/图)

个人外汇投资步入“冷冻期”。

2022年4月13日,工商银行公告称,自北京时间2022年4月17日0时起,关闭个人外汇买卖业务电话银行和工银E投资渠道。并于2022年6月12日起,暂停个人外汇买卖业务新客户签约及全部交易品种的开仓交易,理由是“为顺应市场形势变化”。

工商银行是目前全球资产规模最大的银行。此前,招商银行、交通银行、华夏银行等多家银行自2021年起也已相继压缩个人外汇买卖业务。

个人外汇买卖,俗称“炒汇”,个人可在外汇市场择机买卖可兑换的币种,以此赚取汇差,如美元/欧元、日元/人民币等。

由于外汇市场的规模更大、专业性更强,以往参与主体多为专业性及风险承受能力较强的金融机构和大型企业。这类产品的风险相比基金、股票等投资也更大,目前个人投资者只能通过银行参与投资。

工商银行此次调整仅针对个人外汇买卖业务,不涉及个人结售汇业务,使用人民币购汇用于旅游、留学、购物等不受影响。

和“纸黄金”“纸原油”等产品类似,个人外汇产品又被称作“纸外汇”或是账户外汇。其价格指挂钩真实的外汇币种,但属于不能提取、转出或用于支付的一种外汇份额。

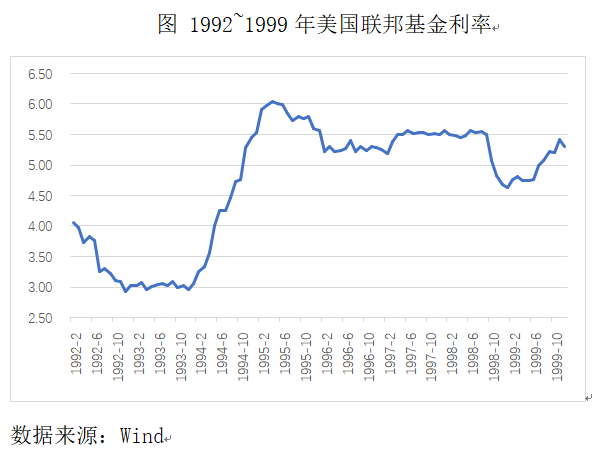

冻结炒汇,是在极端行情下对投资者的一种保护。外汇买卖价格受国际政治、经济以及突发事件影响。伴随美联储2022年多次加息计划,全球金融市场震荡可能会传导至汇率市场,导致投资亏损。

更何况,仍在进行的俄乌战争进一步加剧了市场波动。

继原油宝等黑天鹅事件后,与金属、原油、外汇等挂钩的高风险金融衍生品正面临市场拷问:这类纸产品的设计是否亟待修补?

各大银行相继冻结“纸外汇”

自2021年下半年起,招商银行、华夏银行等相继对个人外汇业务做出调整。

此前招商银行表示,将关闭个人双向外汇买卖业务新客户签约功能,并于2021年8月11日对个人双向外汇买卖业务规则和交易系统进行调整。同时,该行个人外汇期权业务也停止发售新产品。

招商银行的措施只能算调整。华夏银行在2021年8月底公告称,“为顺应市场形势变化,自2021年12月1日0点起,我行将暂停个人外汇买卖业务,业务恢复时间将另行通知。请您根据自身需要,提前做好外汇资金相应安排。”相当于彻底剔除了这一块业务。

次日上午,华夏银行行长张健华在公司半年度业绩说明会上提到,目前国际经济形势复杂,外汇市场波动较大,综合考虑客户风险承受能力等因素,暂停个人外汇买卖业务,但客户正常的结售汇业务将不受影响。

工商银行则是分了两步走。

先是在2021年7月16日公告称,对账户外汇业务规则和交易系统进行调整:账户外汇产品的风险级别调整为第5级(R5),客户风险承受能力评估结果要求调整为进取型(C5)。只有风险承受能力评估结果为进取型(C5)的客户可继续办理账户外汇业务。并对交易起点、交易取消、持仓限额、强制平仓、业务停办和业务功能关闭等事项与条款进行了修订。

账户外汇产品的风险级别为第5级(R5),是投资者风险评定等级中的最高级别。即风险因素可能对本金造成重大损失,最坏情况下可能导致失去全部投资本金并出现额外亏损,产品结构较为复杂。

南方周末记者发现,此前风险承受能力评估结果为“平衡型”“成长型”“进取型”之一且产品适合度评估结果为“适合”的个人客户,都可以申请开办外汇买卖交易。提高投资者风险评定等级,相当于抬高了准入门槛。

此外,工行还对外汇业务交易起点、交易取消、持仓限额、强制平仓、业务停办和业务功能关闭等事项和条款进行了修订。

例如,账户日元的单笔交易起点数量为10000日元;账户挪威克朗、瑞典克朗的单笔交易起点数量为1000单位外币;其他品种账户外汇的单笔交易起点数量为100单位外币。而此前以上几项业务交易起点分别为1000日元、100单位外币、10单位外币。

外汇市场属于双向市场,伴有做空机制,因此无论涨还是跌,投资者均有机会获利。与此同时,外汇市场波动频繁,短线操作、在同一交易日内频繁交易并不罕见,因此对交易者的投资技巧要求很高。

2021年6月,银保监会主席郭树清在第十三届陆家嘴论坛上表示,参与金融衍生品投资的主要是机构投资者,非常不适合个人投资理财。金融衍生品价格波动很大,对投资者的专业水平和风险承受能力具有很高要求,普通个人投资者参与其中,无异于变相赌博,损失的结果早已注定,“那些炒作外汇、黄金及商品期货的人很难有机会发家致富,正像押注房价永远不会下跌的人,最终会付出沉重代价一样。”

2008年的教训

首个外汇理财产品诞生于1993年。

伴随改革开放程度不断扩大,许多中国家庭收到海外亲人寄回的外汇,居民手中持有的外汇数量快速增长。然而除了储蓄,当时并无与外汇相关的投资渠道或产品,将外币兑换成人民币后无法再兑回。

“当时炒汇最多的地区要属浙江,那里华侨多,最出名的两个地方一是温州,二是如今的丽水市青田县。”上海交通大学中国金融研究院副院长、浙商银行原行长刘晓春向南方周末记者回忆,温州是当时外商与华侨的主要聚集地,青田县同样是著名侨乡。

当时涉及个人外汇买卖的政策法规尚未完善,违法兑换外汇、炒汇,甚至用欺诈、诱骗等手段夺汇的案件在社会上屡见不鲜。为此,证监会、国家外汇局、国家工商管理局和公安部等四部委曾于1994年联合发出《关于严厉查处非法外汇期货和外汇按金交易活动的通知》,对上海的非法外汇保证金公司(炒汇)进行清查。

政策对市场的堵与疏几乎同时进行。

1993年6月,中国人民银行准许国有商业银行开办个人外汇买卖业务,曾经的外汇银行——中国银行成为第一个吃螃蟹的。当年年底,中国银行在上海推出个人外汇买卖业务“外汇宝”,成为国内第一个针对个人投资者的外汇理财产品。

据中国银行的官方微信记录,当时居民凡手中持有500美元以上或等值外汇,就可以通过中行的“外汇宝”买卖各种外币,方便客户选择存款外币和外币兑换,避免汇率风险,更利于外汇保值和增加利息收入。

“炒外汇到中行”一度成为口号。据该行统计,业务推出仅一个月成交笔数就达到近千笔,成交量超过300万美元。

然而这仅仅是一种“封闭型”的外汇交易,即将所持有的外币现钞存放在银行。根据银行提供的报价,通过银行的交易系统兑换成另外一种外币,本质上并未走出“国门”。当时的叫法是“藏汇于民”。

变化始于进一步的开放,海外旅游、留学、移民等需求的增长,催促着新型外汇投资的产生。

2006年,交通银行推出“满金宝”。这是国内首个外汇保证金业务产品。保证金类业务允许银行对产品叠加杠杆。然而在2008年金融危机期间,投资者亏损严重。原中国银监会马上叫停了这一产品。

据多家媒体报道,这类产品被叫停的直接原因是市场暴跌后,不少投资者不知道要追加保证金,被强行平仓损失惨重的投诉案例增多。

杠杆是怎么叠加的?假设实际投入1万美元作为保证金,杠杆为50倍,投资者买入合同价值为50万美元的欧元。当欧元兑美元汇率上涨2%时,投资者将盈利1万美元,按实际投入金额计算,收益率为100%,但当欧元兑美元汇率下跌2%时,投资者将亏损1万美元,实际投入的本金将全部亏光。

原中国银监会指出,境外银行开办此项业务的杠杆倍数一般为10倍左右,一些审慎经营的大行并未开办此项业务。而专门从事保证金交易的公司,杠杆倍数可高达50倍甚至100倍。即使在此项业务较为成熟的国际市场上,也普遍认为外汇保证金交易投机性很强,属于高风险产品。

“经初步了解,虽然银行开办此项业务均能盈利,但目前投资者从事外汇保证金交易业务亏损的比例很高,当前80%甚至90%的投资者都处于亏损状态。这种参与者高损失、低盈利的概率状况已近似于‘赌博’。”当时的中国银监会相关负责人公开表示。

投资者、银行同时受伤

2008年6月,原银监会叫停了上述银行外汇保证金交易。肆意的杠杆被叫停,但产品的“外壳”却被保留了下来。

在某大型银行国际业务部任职的陈岚告诉南方周末记者,目前主流的外汇交易有两种。

一是外汇实盘交易,也是传统的外汇交易。投资者在持有某种可自由兑换的外汇后,根据银行提供的兑换汇率,把美元兑换成另一种可自由兑换的外汇,以此来满足实际用汇需要。

这种方式下,投资者预测某种汇率上升,选择性持有或购买换汇,以此达到升值的目的。例如投资者持有美元现汇,但预计欧元上涨,就通过外汇实盘交易将美元兑换成欧元,达到预期价格后再换回美元(相当于抛售),赚取差价。

目前国内大多数商业银行都有外汇实盘交易,而且投资者门槛不高,但这一产品并非主流。

陈岚解释,这是因为实盘交易几乎不加杠杆,收益波动极小。更重要的是,投资者已经持有外汇本金才能交易。

中国目前的个人外汇结汇额度为每人每年5万美元,且无法随意用于金融投资,相当于限制了投资本金。

于是“纸外汇”走红。在这种账户外汇交易模式下,投资者可以以人民币作为保证金,按此折算额度,对金融机构指定的“外币/人民币”(如欧元/人民币)进行买入或卖空,由此获得收益。

这种方式投资门槛更低,而且同时支持做多或做空,但并非所有银行都被允许开展这一业务。一个重要缘由是风控能力。

在这一模式下,银行相当于“做市商”,需要与投资者形成对手盘,当银行在外汇交易中产生多余头寸时(做多与做空的差额),要在国际市场进行对冲,即寻找真正的卖家。

但极端市场容易摧毁交易制度。正如2020年发生的“原油宝”事件,负数的期货油价直接导致交易体系崩溃,银行无法完成上述过程,最终投资者爆仓。

央行原副行长吴晓灵曾撰文指出,原油宝这类“纸原油”本质上不是理财产品,而是高风险的场外交易衍生品,这类产品风险极高,其客户评级和产品评级都违反了相关规定。

原油宝余震仍在影响市场。2021年12月3日,中国人民银行联合银保监会、证监会、外汇局联合发布《关于促进衍生品业务规范发展的指导意见(征求意见稿)》,要求金融机构应当坚持主要面向非个人投资者开展衍生品业务的原则,并要求金融机构在对个人客户衍生品进行宣传销售时,准确、真实地反映产品的重要信息和风险水平,不得误导、欺诈或使个人客户忽视风险。

(应受访者要求,陈岚为化名)

南方周末记者 徐庭芳