什么是CTA策略,一文告诉你

中美关系、俄乌战争、国内疫情使得A股深度回调,很多人都寻思着现在是不是不能入了,“好行业、好公司”已经普遍不便宜,很多基金经理表示“今年一定要适度降低投资预期”。

今年的资产配置显得更加有难度。那今天给大家带来一个新的策略,CTA策略基金。主要是投资于商品期货,金融期货等品种的基金。听到期货可能很多人会比较恐慌,一定寻思着高风险,血本无归。但其实恰恰相反,CTA策略是一个又能获得优秀业绩,同时还能有效控制风险和回撤的策略。

1,CTA策略简介

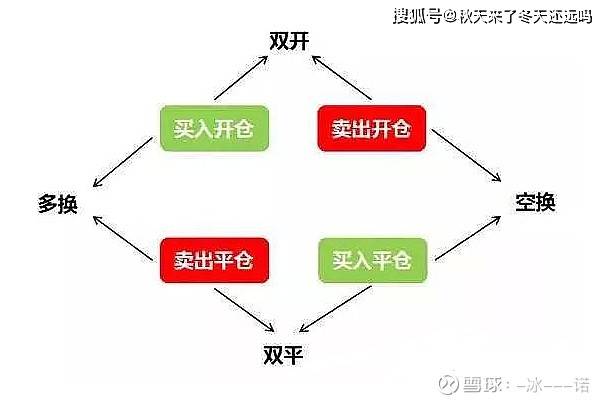

CTA策略(Commodity Trading Advisor Strategy),称为商品交易顾问策略,又称管理期货策略(Managed Futures),简单理解——CTA策略是指投资于期货市场的策略,这是与投资于股票市场的投资策略的最大不同。它是指由专业管理人投资于期货市场,利用期货市场上升或者下降的趋势获利的一种投资策略。

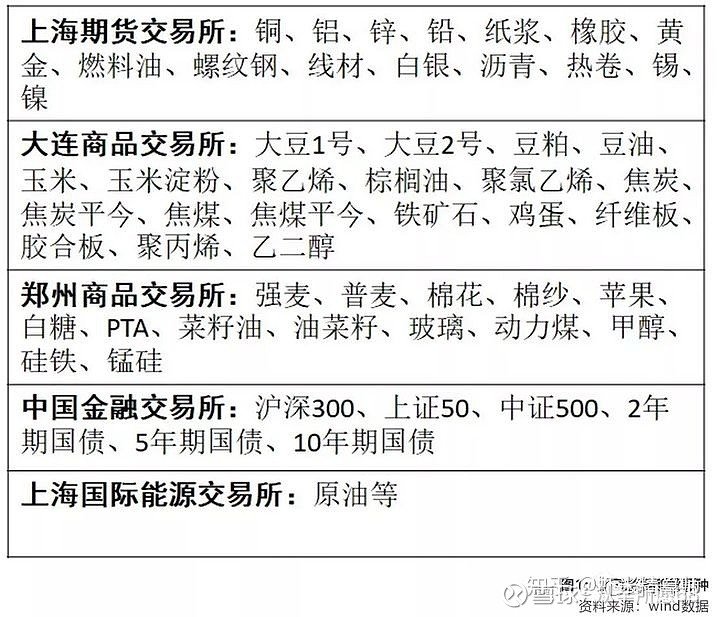

2,CTA策略投资标的

主要是投资于大宗商品期货(农副产品期货,金融期货,能源期货)外汇期货,金融期货(利率期货,股指期货)

3,CTA策略的分类

CTA可分为主观CTA和量化CTA:

①主观CTA:基于人的判断,管理人基于基本面,主观判断走势,非常考验基金管理人基于基本面、调研或操盘经验,主观来判断走势,决定买卖时点,以及出现失误时能否迅速做出调整。

②量化CTA:基于机器的判断,基金管理人通过分析建立数量化的交易策略模型,由模型产生的买卖信号进行投资决策,人的错误判断对量化CTA的干扰比较小。量化CTA也需要长期对数据的分析、参数的优化、模型的更新迭代,这个过程和量化选股很类似。

对应于股票市场的主观多头和股票市场的量化投资,后者是CTA策略的主流。一般情况下,量化交易会比主观交易更为稳定,主观交易中管理人的即时判断,情绪变化都会出现不确定性。

4,CTA策略的好处在哪里

优点一:CTA策略与股债市场的市场的相关性低

低相关性的主要原因首先是底层标的不同,CTA策略的主要标的是期货市场的各个品种,这种底层资产本身就与传统股/债市场差异较大,产品之间的相关性也很低,有利于分散风险。

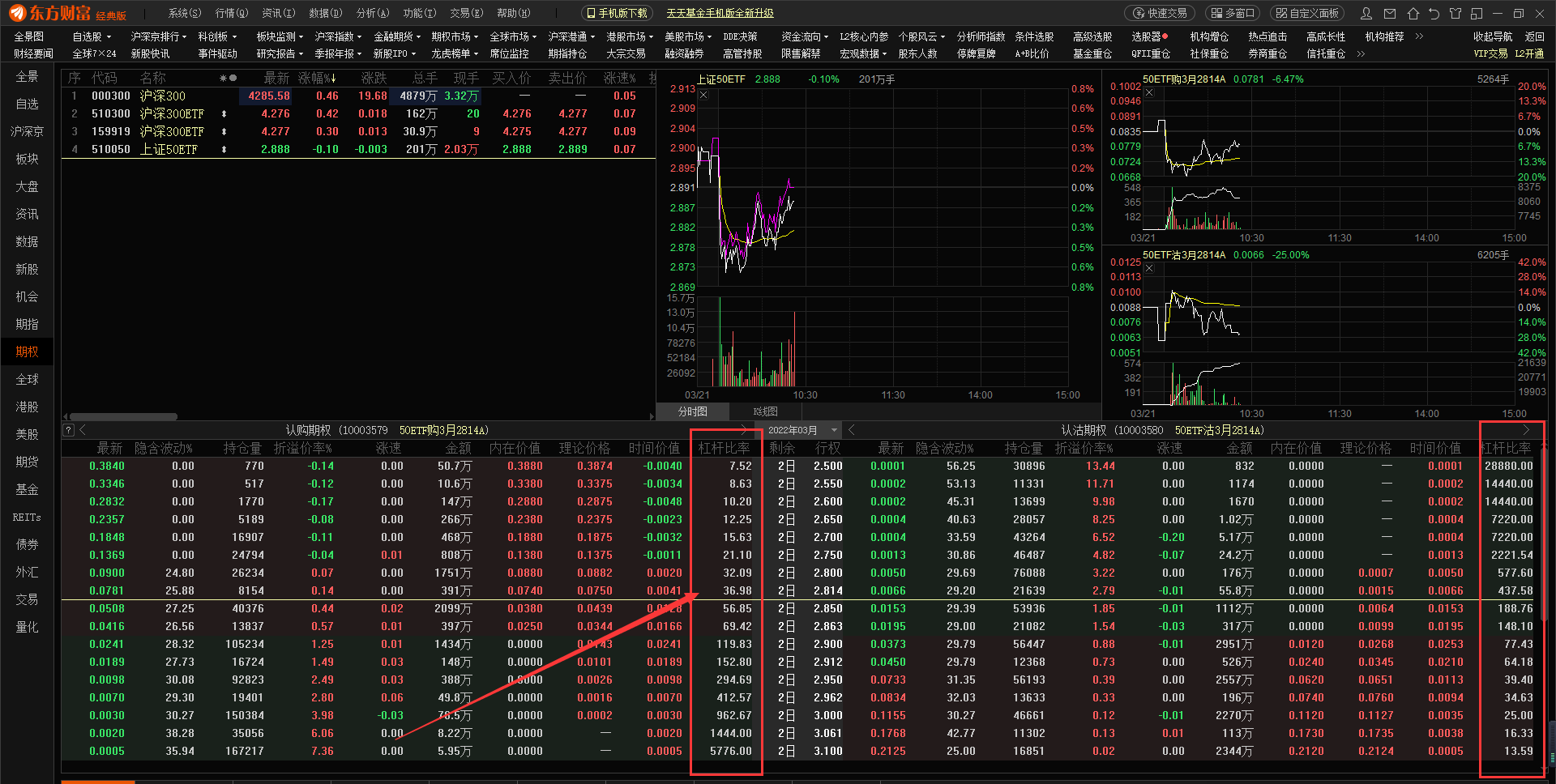

优点二:保证金交易制度

由于期货市场采用保证金交易制度,各不同品种通过保证金交易可以实现数倍至数十倍的无成本杠杆,一般来说CTA策略的净合约价值不会超过基金净资产的2倍到3倍,从保证金角度,一般占用10%~20%保证金,其他的资金可用于市场中性策略或指数增强策略来增厚投资收益。

同时,CTA产品可以通过不同的保证金占用比例控制杠杆,量化CTA还可以通过交易品种的多元化(通常40种+)以及交易频次的提升降低风险,平滑收益曲线。

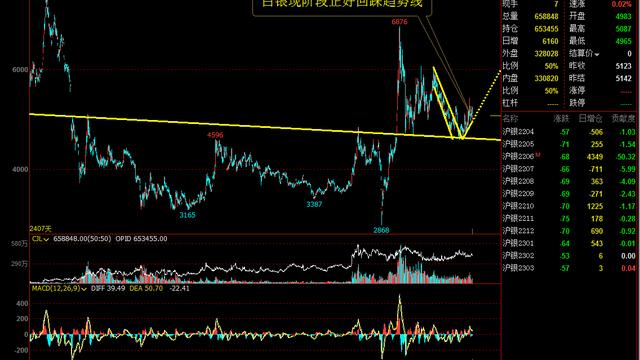

优点三:具有危机Alpha的“保险”作用

期货市场属于双向T+0市场,多空双向均可进行投资操作,其灵活特征在涨跌市场环境都可能获益,这与A股T+1单向做多的市场也有很大差异。CTA策略基金以趋势策略为主,因资产自身的做空交易机制的存在,在资产价格上涨和下跌行情下,均可以跟随行情趋势进行交易来获取收益。

在经济下行甚至经济危机时期,市场由于参与者的趋同性会产生较强的趋势性,同时波动率会急剧上升,股票类市场都会有较大回撤,而CTA策略则会呈正收益,或者相对较小的负收益。趋势性强、波动性高的市场环境更适合CTA策略发挥,因此CTA策略在市场产生危机时往往能获取独特的收益,对由股票和债券构成的投资组合有着良好的保护作用。

5,如何选择CTA策略基金

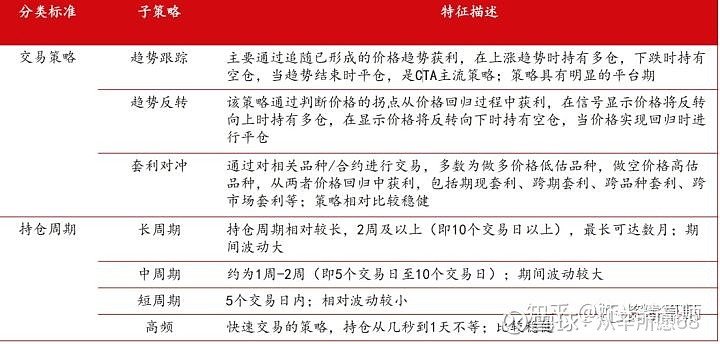

先看一下CTA策略的分类

市场上CTA基金产品琳琅满目,如何选出真正优质的量化CTA产品呢?建议投资人可以从以下四个方面进行考量:

1、看业绩

选择CTA基金,首先看其历史业绩表现和业绩的可持续性,时间越长收益越高,说明产品越好。

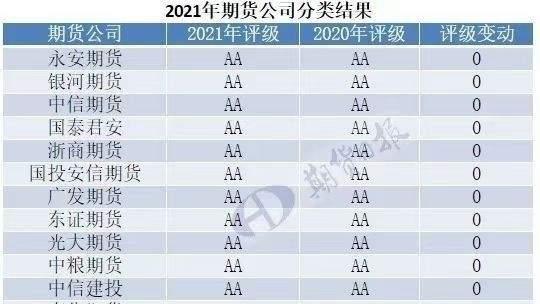

2、看团队

选择CTA基金,一定要深入研究其团队构成,一个成功可持续的CTA基金,必须依靠团队实力,好的团队可以进行多策略投资,能够在各种市场形态中均能取得较好的投资收益,因此团队的专业实力、稳定性等极其重要。

3、看回撤

选择CTA基金,还需要关注最大回撤下的收益特征;最大回撤在一定程度下可以判断该CTA基金的风险敞口大小,在相同风险敞口下取得的绝对回报的大小,可以更好地评判CTA基金的优秀程度。

4、看规模

选择CTA基金,在研究其业绩持续性的同时须关注其整体规模,规模的大小可能对投资经理的投资决策造成影响,管理规模越大的基金,其收益稳定性一般会更稳定。

对于没有尝试过CTA策略的客户,建议中短期混合类产品,能忍受较大回撤的和较长周期的并追求客观收益的可选择中长周期趋势策略。

6,CTA策略的配置时机

短期而言,CTA普遍回撤后是比较好的进入时间。

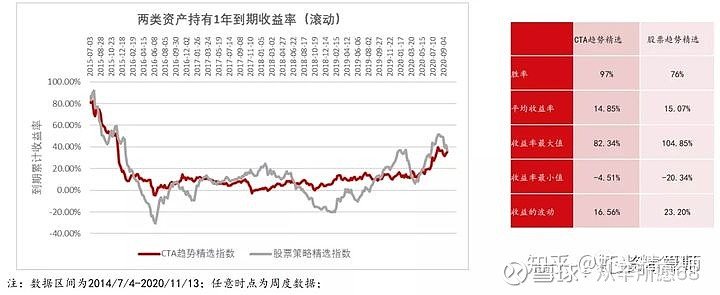

长期看,CTA择时效应并不明显:过去5年的时间,客户任意时点参与CTA或股票多头持有1年,到期收益为正的概率分别为97%VS76%,且收益的波动为16.56%vs 23.20%,即无论是收益为正的概率、及年收益之间的差别,CTA策略都小于股票多头策略;

CTA策略表现的好坏,更多的与市场的波动率相关。当市场呈现出明显的上涨或下跌的趋势时,趋势跟踪策略往往会表现较好;当市场呈现无序波动的格局时,CTA往往无法有效捕捉趋势,策略表现欠佳。

自2019年初开始的牛市至今已经延续两年之久,展望明年,流动性边际趋紧的大环境中,成长股估值提升空间或许不大。虽然有权益市场长期向好,但过度集中持有股票多头策略产品或许并不是最稳妥的选择。

面对经济的持续复苏,顺周期品种的反弹预期也在不断强化中,商品期货市场或许仍会维持较高的活跃程度,给CTA策略的布局提供较好的外部环境。

作者:从辛所愿68链接:https://xueqiu.com/9040436194/215618016来源:雪球著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。