买理财还得拼手速?现金管理类产品改造临期,吸引力犹存

记者 卢梦雪 冉学东

“没有额度了!现在这几款都很难买到,有的客户连续20分钟刷新抢都抢不到。”10月17日,《华夏时报》记者来到北京一家城商行营业部咨询几款现金管理类理财产品,该网点客户经理王星(化名)向记者介绍道,目前该行自营的几款现金管理类产品七日年化收益率基本在3.8%以上,且每日申赎,非常抢手,很难抢到,“目前额度都卖完了,有人赎回才有机会购买,你可以不断在App刷新试一下,显示可购买的时候可以看看能不能抢到。”

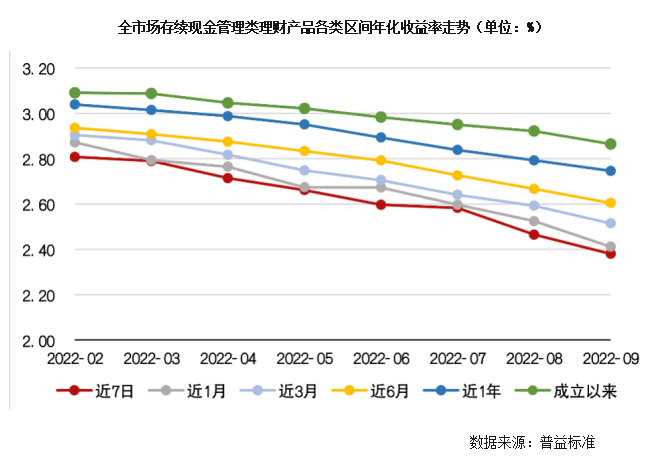

自监管要求现金管理类理财产品整改以来,市场多家理财公司现金管理类产品的规模呈下降趋势,同时,受到市场环境影响,该类产品整体收益率也处于下行趋势,普益标准数据显示,截至2022年9月末,全市场存续现金管理类理财产品近1年收益率的平均水平为2.75%,环比下跌0.05个百分点。

如今距离整改过渡期结束不足百日,整体收益率的下行似乎并未影响投资者的申购热情,普益标准在接受《华夏时报》采访时表示,无论是相较于货币基金还是其他银行理财产品,整改后的现金管理类理财产品仍具备一定的优势,凭借其优秀的资金流动性和更强的抗风险能力,现金管理类理财产品依然是需要兼顾流动性和收益性的投资者的良好选择。

申购火爆

“有人刷新了20多分钟,最后还是没买到。”10月17日,《华夏时报》记者向王星咨询该行手机银行活期理财页面的几款产品,王星向记者表示。

王星坦言,由于收益率高,且每日申赎,资金比较灵活,该行几款自营的活期理财产品申购人数很多,“目前APP上显示不可购买就是因为没有额度了,不过这几款产品是每日申赎的,如果有人赎回,APP上的‘购买’按钮就可用,不过你也得实际试一下才能知道可不可以买到。”

该城商行自营的几款活期理财产品均为现金管理类产品,均为1万元起购,每日申赎,T+0到账的低风险理财产品,七日年化收益率均在3.8%以上,其中一款新客理财产品七日年化收益率甚至达到了4.27%。

“不过我行代销的几款现金管理类理财产品目前都有额度,可以申购。”王星介绍道。

《华夏时报》记者注意到,该行代销的几款现金管理类理财产品均来自于股份行,产品七日年化收益率在1.55%-2.53%之间。目前,多数股份行、国有大行存续的现金管理类理财产品的年化收益率均在3%以下,对比来看,该城商行产品收益率优势明显。

普益标准发布的9月份现金管理类理财产品收益盘点显示,排名前30的存续公募现金管理类理财产品中,城商行产品数量最多,共有20款产品,占比66.67%;其次为农商行,共有4款产品,占比为13.33%,而股份行、国有行旗下理财公司产品占比较少,且收益率排名较后。整体来看,城商行现金管理类理财产品收益仍占优势。

在该盘点中,苏州银行(7.190, -0.01, -0.14%)的一款“金石榴惠盈天天赚1号”现金管理类产品凭借3.4507%的七日年化收益率排名第四,在记者咨询时,该行客户经理同样表示:“这款产品申购的人很多,有时需要抢购,经常没有额度,您可以在APP中时常刷新以查看实时额度。”

整改临期

2021年6月11日,银保监会、人民银行联合印发《关于规范现金管理类理财产品管理有关事项的通知》(下称《通知》),在现金管理类理财业务的投资范围、估值方法、久期管理、集中度管理、流动性管理、杠杆等方面进行了严格要求,并将过渡期设定为截至2022年末。

自《通知》发布以来,现金管理类理财产品的存续规模从2021年6月末的7.78万亿元增长至2021年年末的9.29万亿元。如今,距离整改期结束剩两个月有余,整改情况如何?

普益标准数据显示,2022年以来,全市场存续现金管理类理财产品收益率水平呈下降趋势,截至2022年9月末,全市场存续现金管理类理财产品的近7日、近1个月、近3个月、近6个月、近1年及成立以来年化收益率的平均水平均环比下跌,其中近1年收益率的平均水平为2.75%,环比下跌0.05个百分点。

内蒙古银行研究发展部总经理杨海平曾在接受《华夏时报》记者采访时指出,在现金管理类理财产品监管标准与货币市场基金趋同的情况下,银行及银行系理财子公司要依托自身的客户基础、渠道优势、金融科技优势,从自身的定位出发,从客户需求出发,提升运营管理的精细化程度,推进现金管理类理财产品创新、转型:一是要把产品和策略结合起来看,考虑现金管理类理财产品与其他理财产品之间的替代,考虑理财业务与其他业务的协同,从客户综合收益角度确定经营策略,从经营策略出发创设产品;二是要把产品和客户管理结合起来看,根据不同客户的偏好,以不同的流动性与收益率组合满足不同的客群。

整改后的现金管理类产品将如何发展?结合货币基金此前整改的经验,普益标准认为,在现金管理类理财产品整改实施后,部分现金管理类产品可投资产的范围明显缩窄,收益率下降成必然趋势,很大可能会与货币基金持平;规模方面,短期适当压降,产品新发亦会受影响,但长期来看,各机构对现金管理类产品的重视程度不会明显下降,只是存续规模增速将有所放缓。

“整改后的现金管理类理财产品相较于货币基金和其他银行理财产品,仍具备一定的优势。”普益标准向《华夏时报》记者表示,严格的监管使得现金管理类理财产品真正回归了“现金管理”属性,但凭借其优秀的资金流动性和更强的抗风险能力,现金管理类理财产品依然是需要兼顾流动性和收益性的投资者的良好选择,依然适合用于管理日常资金。