最新可转债税收政策解读与税会操作详解

古老师

导读:可转债这个税收新政实际执行起来有点复杂,该文件对可转债存在争议和处理困难的应收利息(应付利息)的税收政策进行了明确,对某些特殊情况下产生的应收未收利息可以视同为实际支付,这种处理与税前扣除紧密相关但并不等于直接规定可以税前扣除,该规定实际上是将金融工具会计准则与企业所得税处理之间的差异永久化,是税收政策独立于会计准则的最新政策规定,该项政策标志未来企业所得税法的发展方向在最复杂的金融投资领域会越来越独立于会计准则,也反映出了最新企业所得税政策在复杂的衍生金融产品领域的反避税思路。该政策如果仅看文件字面描述还难以准确理解,需要把税收政策规定落实到财税实务的会计和税收具体操作运用上才是算真的掌握。

《国家税务总局关于企业所得税若干政策征管口径问题的公告》(国家税务总局公告2021年第17号)第二条的名称是“关于可转换债券转换为股权投资的税务处理问题”,文件这一条规定总体来说是解决可转换债券在持有和转股时的应收利息(应付利息)的税务处理问题而发布的政策规定。该问题包括两个方面:

一是,规范了可转换债券购买方和发行方对债券利息的税务处理,对于购买方来说持有期间取得的利息应该确认利息收入依法申报,对于发行方来说应付利息是否能税前扣除应该“按照规定在税前扣除”。提出这个问题是因为对于购买方来说,在税收实务中存在因为金融工具会计准则确认收益的复杂性规定,导致某些情况下存在对是否应确认企业所得税上的利息收入产生争议;对于发行方来说,已确认的利息包括票面利息和按照实际利率法计算的实际支付利息,应根据哪个利息扣除也存在争议。

二是,该文件解决的问题是对于应收未收利息(应付未付利息)如果没有实际收付,而是折算转换成股票,这时存在应收应付利息是否应确认收入或是否可以税前扣除的特殊问题。这在实际工作中也存在争议。

理解以上问题需要结合会计处理来进行税务处理,因此对该问题理解和分析具有一定的难度。

一、可转债应收未收利息是怎么产生的?

要理解应收利息(应付利息)问题就需要明白可转换债券中的应收应付利息是怎样产生的,尤其是应税未收和应付未付利息产生的原因。根据可转换债券的规定,债券存在债券确权日、债券付息日、实际支付利息日等重要时间节点,当可转换债券的购买人转股时恰好存在已确认但尚未实际领取的利息时,就产生了应收未收利息和应付未付利息问题。

二、可转债购买方的会计和税收处理

案例背景:债券购买方企业甲公司,假设2020年1月1日购买,期限为5年的可转换债券。可转换期限为发行日后满6个月起至债权到期日。付息日为期5年每年年底12月31日,付息日后第二年1月10日为支付利息日。债券登记日为付息日前一交易日。在债权登记日前(含债权登记日)转换为股票的不支付转换当年度及以后年度的利息。

甲公司2020年1月1日购买该可转换债券,花费500万元购买票面为100元可转债5万份,票面利率1%,相关税费为10万元。转换时每份债券可以换5股。

1.没有产生应收未收利息时的税会处理

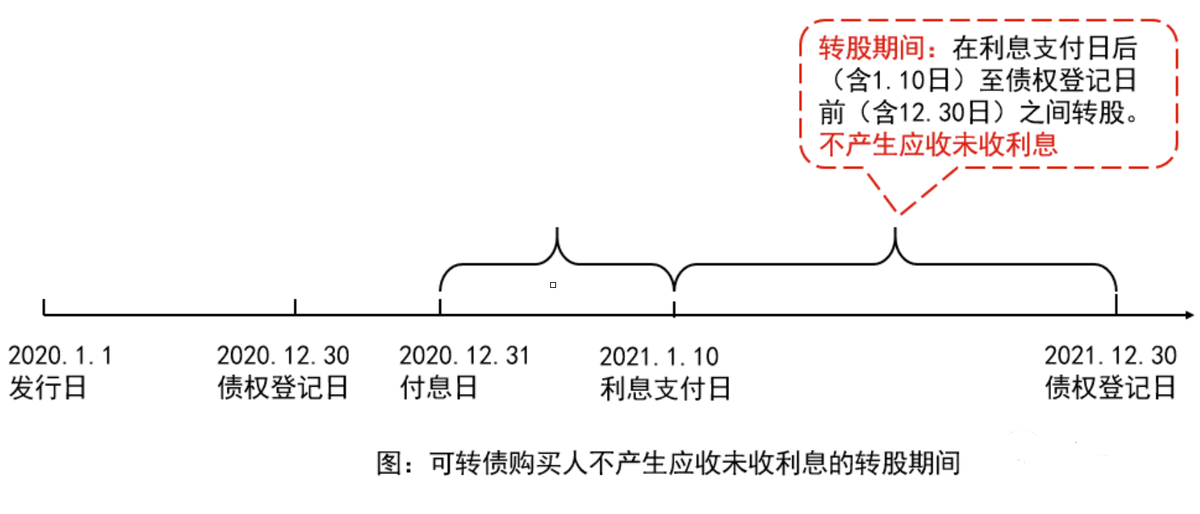

当甲公司2020年12月31日付息日(含12月31日)后仍持有可转债,并在第二年1月10日实际取得利息日后,在下一个债权登记日前将可转债转换成股票。则甲公司由于已经实际取得2020年应收利息,因此在转股期间任意日期转为股票,都不存在应收未收利息的情况。见下图所示:

(1)购买日2020.1.1会计处理:

借:交易性金融资产——债权(成本) 500万

投资收益 —交易费 10万

贷:银行存款 510万

注:交易性金融资产发生的交易费计入投资收益。

(2)债权登记日2020.12.30不进行会计处理

(3)付息日2020.12.31日会计处理:

借:应收利息 5万

贷:投资收益 5万

会计处理:购买人确认取得投资收益

税务处理:季度预缴时按会计利润计算预缴企业所得税。税收文件依据:17号公告第二条第(一)款第1项,“(一)购买方企业的税务处理。1.购买方企业购买可转换债券,在其持有期间按照约定利率取得的利息收入,应当依法申报缴纳企业所得税”。

(4)利息支付日2021年1月10日实际取得债券利息

借:银行存款 5万

贷:应收利息 5万

(5)下一个债权登记日前可转债转股票,不产生应收未收利息,发生相关税费3万元

会计处理:根据可转债转股规则在债权登记日前转股,不能获得本年度及以后年度利息,因此会计上不确认应收利息。

借:交易性金融资产——股票(成本) 500万

投资收益—交易费 3万

贷:交易性金融资产——债权(成本) 500万

银行存款 3万

注:交易性金融资产发生的交易费计入投资收益。

税务处理:可转债转股后股票的计税基础为500万,未产生应收未收利息。

税收文件依据:企业所得税法实施条例第七十一条,“通过支付现金方式取得的投资资产,以购买价款为成本”。在这里可以把购买价视为直接购买可转债支付的费用,3万元转换税费可以计入当期损益。保持税收和会计资产成本相同。

2.产生应收未收利息时的税会处理

当甲公司在2020年12月31日付息日后仍持有可转债即可以取得2020年度企业发放的可转债利息,如果甲企业在付息日2020年12月31后(含12月31日)至实际取得利息日2021年1月10日前(不含1月10日)这段期间中的任意一天把可转债转换为股票,则甲企业在这段期间内转股时,存在应收未收利息问题。参考下图所示:

(1)购买日2020.1.1会计处理:

借:交易性金融资产——债权(成本) 500万

投资收益—交易费 10万

贷:银行存款 510万

(2)债权登记日2020.12.30不进行会计处理

(3)付息日2020.12.31日会计处理:

借:应收利息 5万

贷:投资收益 5万

税务处理:季度预缴时按会计利润计算预缴企业所得税

(4)甲企业在利息支付日2021年1月10日前转股,产生应收未收利息,发生相关税费3万元。购买方甲公司把应收未收利息在会计上确认为收入。

会计处理:如果购买企业将应收未收利息一并转为股票,这种情况下通常会计上也是应确认利息收入的。

这时,将应收利息转入股票成本的做法,应是可转债购买人与可转债发行人协商一致后的处理,根据约定当期利息不再支付转为股票。

借:交易性金融资产——股票(成本) 505万

投资收益—交易费 3万

贷:交易性金融资产——债权(成本) 500万

应收利息 5万

银行存款 3万

注:其中会计上股票入账成本的构成包括应收未收利息,不包括交易税费。

税务处理:

①该股权的计税基础(投资成本)=500万(购买价)+5万(应收未收利息)+3万(相关税费)=508万

②甲公司当期确认的5万应税利息收入应缴纳企业所得税。

税收文件依据: 17号公告第二条第(一)款第2项,“(一)购买方企业的税务处理。2.购买方企业可转换债券转换为股票时,将应收未收利息一并转为股票的,该应收未收利息即使会计上未确认收入,税收上也应当作为当期利息收入申报纳税;转换后以该债券购买价、应收未收利息和支付的相关税费为该股票投资成本”。

启示1:此时交易性金融资产的可转债把应收未收利息转入股票成本后,会出现税会差异,转换后的交易性金融资产股票的计税基础比账面入账成本多出一部分交易税费。

(5)利息支付日2021年1月10日前转股,产生应收未收利息,发生相关税费3万元。购买方甲公司由于会计核算原因没有把应收未收利息在会计上确认为收入。

会计处理:

如果购买企业将应收未收利息一并转为股票,且会计上未确认利息收入,这种情况属于一种比较特殊的处理,通常付息日后会计上应该确认利息收入,为什么出现购买方不确认利息收入的情况呢,文件里没有介绍原因,有可能是因为会计准则金融资产确认的某些特殊情况,但这些特殊情况企业所得税法中未必认同,因此就出现了17号文件的相关规定。

付息日:由于各种理由可转债持有人在会计处理确认应收利息但不确认利息收入,把该应收未收利息收入计入其他综合收益(或其他科目),不确认会计收入,会计处理如下:

借:应收利息 5万

贷:其他综合收益 5万

(或借:应收利息5万

贷:交易性金融资产——股票(成本) 5万 )

需要指出这类不确认利息收入的会计处理除非有确切的依据,否则与现行金融工具确认和计量会计准则的基本处理原则是不符合的。

可转债转为股票日会计处理:

借:交易性金融资产——股票(成本) 505万

投资收益—交易费用 3万

贷:交易性金融资产——债权(成本) 500万

应收利息 5万

银行存款 3万

( 或 借:交易性金融资产——股票(成本) 500万

投资收益—交易费用 3万

贷:交易性金融资产——债权(成本) 495万

应收利息 5万

银行存款 3万 )

在这种比较特殊的情况下国家税务总局公告2021年第17号规定的税务处理:“购买方企业可转换债券转换为股票时,将应收未收利息一并转为股票的,该应收未收利息即使会计上未确认收入,税收上也应当作为当期利息收入申报纳税;转换后以该债券购买价、应收未收利息和支付的相关税费为该股票投资成本”。无论以上会计处理采用何种方式,在税收上,

税务处理:

①该股权的计税基础(投资成本)=500万(购买价)+5万(应收未收利息)+3万(相关税费)=508万

②当期应确认应税利息收入=5万元

启示2:此时交易性金融资产的可转债把应收未收利息转入股票成本后,会出现税会差异,转换后的交易性金融资产股票的计税基础比账面入账成本多出的部分与之前未确认会计收入的应收未收利息会计处理有关。

以上会计处理的举例是以比较常见的交易性金融资产为例进行说明,如果在可转债实际处理中有其他金融资产的分类理由,有可能会出现其他会计科目,例如“长期股权投资”“其他权益投资工具”等科目,这时其中的交易费等细节处理会有所不同,可能会影响税会差异情况。

提示:对于境外机构投资者持有的可转债,其取得的应收利息所得在限定时间内暂免征收企业所得税和增值税。税收文件依据:《财政部、税务总局关于境外机构投资境内债券市场企业所得税、增值税政策的通知》(财税〔2018〕108号)。“自2018年11月7日起至2021年11月6日止,对境外机构投资境内债券市场取得的债券利息收入暂免征收企业所得税和增值税。上述暂免征收企业所得税的范围不包括境外机构在境内设立的机构、场所取得的与该机构、场所有实际联系的债券利息”。

三、可转债发行方的会计和税收处理

对于可转债的发行方来说,其税务处理在国家税务总局公告2021年第17号第二条第(二)款第1项的表述是“发行方企业发生的可转换债券的利息,按照规定在税前扣除”。对这条应该怎样理解。实际该条要解决的问题主要是对于发行方确认的账面应付利息与按实际利率法计算的实际支付的利息,如果两者不同应该以哪个利息来税前扣除。对于该问题,什么是“按照规定扣除”呢?

该规定主要是指《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)第二条其实有明确规定,“本办法所称税前扣除凭证,是指企业在计算企业所得税应纳税所得额时,证明与取得收入有关的、合理的支出实际发生,并据以税前扣除的各类凭证”。因此根据实际发生原则,应以实际支付的利息作为税前扣除金额。

对于国家税务总局公告2021年第17号第二条第(二)款第2项的表述是“发行方企业按照约定将购买方持有的可转换债券和应付未付利息一并转为股票的,其应付未付利息视同已支付,按照规定在税前扣除”。该条的理解可以对照上文对可转债购买方应收未收利息的规定,这两者实际是描述的一种特殊的情况,且采取这种情况的前提是发行方和购买方取得一致的处理意见,即把应收未收利息(应付未付利息)转入股票中,换取更多股票。在这种情况下发行方相当于把应付未付利息转入了股本和资本公积,并没有实际支付,根据《企业所得税税前扣除凭证管理办法》(国家税务总局公告2018年第28号)第二条,不满足实际支付条件,发行方不应该税前列支扣除。但由于购买方已经确认了收入,并缴纳企业所得税,因此国家税务总局公告2021年第17号第二条第(二)款第2项采取了特殊规定,“视同已支付”,可以“按照规定在税前扣除”。请注意此处文件规定的是视同已支付,而不是直接规定可以税前扣除,这是具有相当高度的政策制定水平的规定,因为如果直接规定可以税前扣除则排除了《企业所得税税前扣除凭证管理办法》中其他制约税前扣除的政策规定,并不准确,因此规定“视同已支付”将其纳入统一规范的扣除操作程序。这是学习文件时应注意的要点。

参考会计处理如下:

借:应付债券——可转换公司债券 (账面余额)

其他权益工具 (权益成分账面价值)

应付利息 (应付未付利息)

贷:股本 (面值)

资本公积——股本溢价 (差额)

四、总结

国家税务总局公告2021年第17号第二条文件规定对于购买方而言应收未收利息无论会计是否确认利息收入都需要确认企业所得税收入申报缴税,因此对于将应收未收利息转换成股票的部分税收上可以视同为实际支付,该规定实际上是将金融工具会计准则与企业所得税处理之间的差异明确化、固定化,是税务处理独立于会计准则的最新政策规定。该项政策标志未来企业所得税法的发展方向在最复杂的金融投资领域会越来越独立于会计准则,甚至各不相关。因此可以说,未来利用金融资产复杂的会计确认方式达到不确认收入或错配进行避税的空间会越来越窄。这种变化也是17号公告解读中所指出的“现行企业所得税法自2008年实施后,企业所得税政策及其管理规定日益完善,初步形成了企业所得税政策及管理体系”的具体体现。