个体户简易建账、缴纳税种等知识,建议收藏

个体工商户,是指以个人财产或者家庭财产作为经营资本,依法经核准登记,并在法定的范围内从事工商经营活动的个体经营者。《个体工商户条例》第2条第1款规定:“有经营能力的公民,依照本条例规定经工商行政管理部门登记,从事工商业经营的,为个体工商户。个体工商户已成为促进社会经济发展和吸纳劳动力就业的重要力量。

个体工商户一般规模比较小,经营模式比较灵活,涉及经营行业较多,在经营中如何建账往往不太清楚,本文对相关的个人工商户涉税问题进行梳理和归类,使个体工商户的经营者及财务人员在工作中得到借鉴和指导。

一、简易建账与复式建账

1.看注册资金标准。注册资金达到10万元应建简易账,达到20万元应建复式账。

2.月营业额标准达到15000元建简易账,月营业额达到40000元建复式账;

其中:从事货物生产的,月销售额达到30000应建简易账,达到60000元应建复式账;从事货物批发或零售的,月销售额达到40000元应建简易账,达到80000元应建复式账。

3.简易账与复式账建简易账与复式账注意三方面:

1. 要注意建账时限。

按新《办法》,2006年已经营业户应在2007年1月15日内建账,2007年新办业户应在领取营业执照或者发生纳税义务之日起15日内建账。

2. 复式账与简易账的区别。

根据《个体工商户会计制度(试行)》,复式账应设置总分类账、明细分类账、日记账等,其中现金日记账、银行存款日记账和总分类账必须使用订本式;简易账应设置经营收入账、经营费用账、商品(材料)购进账、库存商品(材料)盘点表和利润表,采用订本式。个体工商户根据注册资金和营业(销售)额,选择建复式账或简易账,报主管税务机关备案,并在一个纳税年度内不得变更。由于财务会计专业性较强,个体户可以考虑聘请有资质的财会机构和人员代为建账和办理账务。

3. 及时报送会计报表。

设复式账的个体户纳税申报时要报送财务会计报表。月报期限为10天,年报期限为30天。

二、个体工商户流转环节应缴纳税费

工体工商户在日常经营活动的流转环节涉及主要税费有增值税、城建税、教育费附加、地方教育费附加、印花税、水利基金等。个体工商户按照经营规模大小及会计核算健全程度划分为一般纳税人和小规模纳税人。

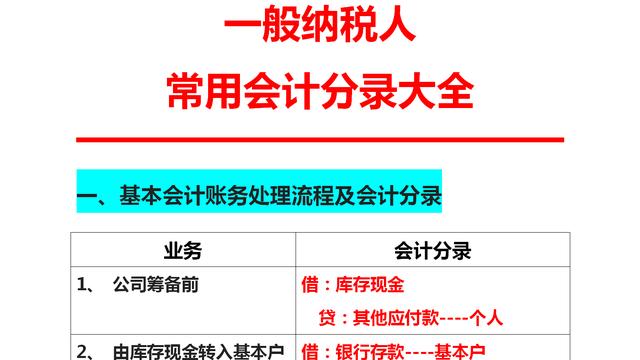

(一)一般纳税人

如果个体工商户年度收入超过500万元,或者年度收入未达到500万元,但有固定经营场所,会计核算健全,能准确核算销项税额与进项税额,可以认定为一般纳税人。个体工商户一般纳税人主要涉及以下税费:

(1)增值税:销项税额减进项税额

(2)城建税:应纳的增值税*适用税率

(3)教育费附加:应纳的增值税*适用税率

(4)印花税:合同金额*适用税率

(5)水利基金,收入金额*适用税率。

(二)小规模纳税人

税务部门根据纳税人规模及核算准确性对其实行核定征收或查账征收。

1、核定征收

经营规模较小的个体工商户,税务部门可以实行定期定额征收,也就是按区域、地段、面积、设备等核定一个月应缴纳税款的额度。开具发票金额小于定额的,按定额缴纳税费,开具发票超过定额的,超过部分按规定补缴税款。

核定征收的个体工商户只需按照经营所得缴纳个人所得税,税适用5%--35%五级超额累进税率。

2、查账征收

小规模纳税人的个体工商户,如果账务核算健全实行查账征收。根据财政部 税务总局2020年第13号公告。

三、个体工商户的税收优惠政策

小规模纳税人,月销售收入10万以内的免增值税,城建税、教育费附加、水利建设基金。开具专用发票的不能享受增值税、城建税、教育费附加免税政策。月收入超过10万元的按以下办法缴纳税金:

(1)增值税,2020年12月31日前可以享受1%优惠税率。月销售额超过10万元,应针对全部收入缴纳增值税。

(2)城建税,享受减半征收;

(3)教育费附加,享受减半征收;

(4)水利基金,正常缴纳。