一、企业债发行条件

企业债券的主管部门是国家发改委,根据《企业债券管理条例》、发改财经【2004】1134 号文和发改财经【2008】7 号文的规定,企业债券发行人必须满足如下条件:

1、筹集资金用途符合国家产业政策和行业发展方向,所需相关手续齐全,包括主管机关批文、土地、环评等;

2、企业存续时间超过三年,近三年没有重大违法违规行为;

3、净资产规模达到规定的要求。股份有限公司的净资产不低于人民币 3000 万元,有限责任公司和其他类型企业的净资产不低于人民币 6000 万元;

4、已经发行的企业债券或者其它债务未处于违约或者延迟支付本息的状态;

5、企业累计发行债券余额不得超过其净资产(不含少数股东权益)40%;

6、近三年连续盈利,且近三年平均净利润足以支付债券一年的利息,现实审批时国家发改委一般要求近三年平均净利润能够覆盖债券一年利息的1.5 倍;

7、用于固定资产投资项目的,应符合固定资产投资项目资本金制度的要求,原则上累计发行额不得超过该项目总投资的60%。用于收购产权(股权)的,比照该比例执行。用于补充营运资金的,不超过发债总额的20%。

二、法律依据

1.《公司法》;

2.《证券法》;

3.《企业债券管理条例》;

4.国家发展改革委员会、中国人民银行总行、中国证监会每年有关企业债券工作的通知;

5.地方发改委、中国人民银行地区分行等每年有关企业债券工作的通知。

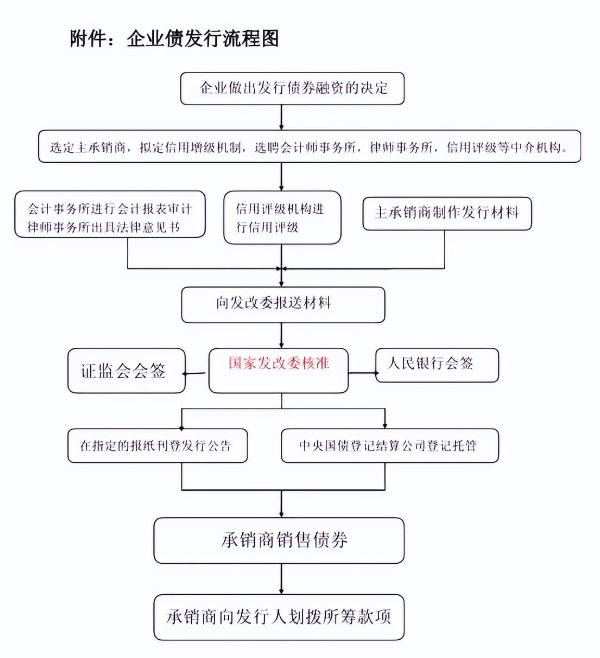

三、主管部门及审批程序

企业向国家发改委上报企业债发行材料,同时主承销商向证监会上报承销团成员资格核准材料,国家发改委审查同意后向证监会和人行发出会签批文;证监会和人行进行会签,其中人行会签的重点是发行品种和利率;会签文回到国家发改委,如没有问题,国家发改委下达正式发行批文。

四、发行程序

对于发行企业债,在企业确定发行意向之后建议首先确定主承销商,由主承销商配合企业以及相关地方政府部门完成以下工作。

1. 董事会和股东会对发行债券作出决议,确定发行主体,选定主承销商;

2.确定担保人或担保方式,担保通常有第三方担保、土地抵押担保、设立偿债基金等方式;

3.确定筹集资金的使用项目;

4.确定其他中介机构,包括会计师事务所、律师事务所、信用评级等中介机构;

5.确定发行方案;

6.主承销商协助向地方发改委提出发行企业债券的申请;

7.主承销商协助企业建立与主管部门的关系;

8.制作申请材料并报国家发改委审批;

9.发行和承销准备工作;

10.发行事宜包括销售、划款、承销工作汇报、验资等;

11. 其他工作包括信息披露、在每个环节做企业的顾问等。