近两周来,市场在经历了前期大涨后,本身就有一定的脆弱性,再叠加中美关系等一系列事件对情绪的冲击,开始进入震荡调整状态,许多投资者叹气道,好不容易赚了的钱又亏了。

事实上只要我们没有卖掉手上的筹码,那么所谓的亏损也只是账面浮亏,不是真正的实际亏损,如果你手中的标的优秀,那么其实是不需要太担心的。

我们常建议大家配置优秀基金就是这个道理,之前也曾写过文章,分析过即使遭遇2015年股市大跌,还是有很多优秀基金经理带领基金净值创下历史新高,而我们最需要学习的技能之一,就是在浩如烟海的市场中寻找和选择优秀基金经理和优秀基金,而这也是我们创立《基金经理巡礼》专栏的目的之一。这一期我们为大家介绍一位“追求积胜”、五年间四度获得金牛奖的基金经理——银华李晓星。

一、工科背景、审计出身,管理业绩拔尖,诸多奖项加身

李晓星是剑桥大学工程系硕士,进入投资领域之前,曾在全球500强ABB公司从事研发工程师、运营顾问和集团高级审计师工作有5年之久,2011年进入银华基金,2015年开始担任基金经理管理基金。

他管理时间最久的代表基金是银华中小盘精选,这也是他手中规模最大的一只基金。目前李晓星手上的基金还蛮多的,一共有9只在管,管理总规模达到196.57亿元,所管基金中有偏股混合型也有灵活配置型,还有普通股票型,既有投资A股的,也有投资港股的,既有开放式基金,也有定开基金和设置了一年持有期的基金,种类上是非常丰富多样的,可能是为了匹配不同的投资目标。

李晓星管理的基金有一个特点,他基本上没有单独管理的基金,几乎所有基金都是与其他基金经理共同管理的。为什么会这样呢?先卖个关子,后面我们会讲到。

来源:Wind,好买基金研究中心;数据截止:2020.07.22

李晓星在管的基金回报都是非常不错的,就以他管理时间比较长的两只——银华中小盘和银华盛世精选为例,可以看到,两只基金分别在管理的5年间和近4年间,斩获了超过172%和165%的回报,年化回报分别高达21.9%和31%,同类排名非常拔尖,都位居同类前20名。回撤和波动控制上,基本上保持在与沪深300类似的水平上。

任职期间,李晓星所管的银华中小盘精选曾连续4年获得金牛奖(2016~2019,中国证券报)、连续2次获得明星基金奖(2017年、2018年,证券时报),并于2018年获得英华奖公募基金20年“最佳回报混合型基金”(中国基金报)。

来源:Wind,好买基金研究中心;数据截止:2020.07.22

来源:Wind,好买基金研究中心;数据截止:2020.07.22

二、追求积胜,四步选股,行业分散、仓位高

李晓星的投资核心理念是“追求积胜”,“不追求一击制胜、逆境求胜,而是每个月都能战胜对手一点,以长期大概率跑赢来为持有人赚取收益,这就是积胜的理念,所以业绩排名持续保持在前二分之一阵营,长期下来业绩自然领先。”

所以李晓星的基金,并不是靠着独门重仓某些牛股而获取高收益的,用他自己的话说,“因为挑一只能涨3倍的股票难度远远大于挑10只能涨30%的股票”。

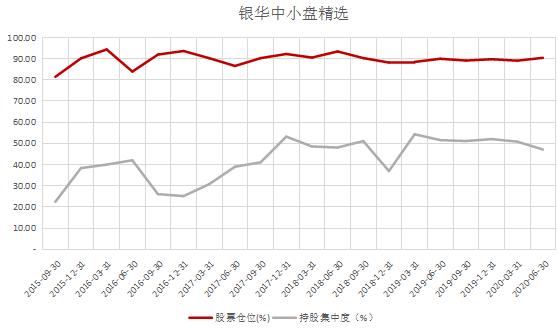

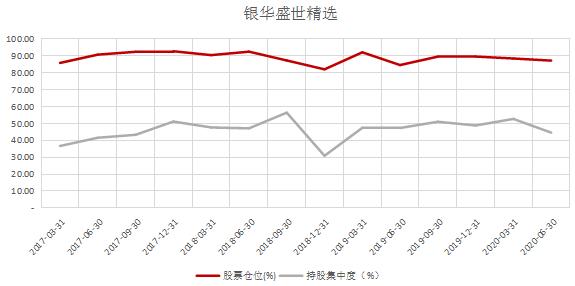

如果我们观察银华中小盘精选和银华盛世精选的仓位可以发现,它们虽然都是混合型基金,但是仓位却是常年达到90%的,持股集中度在2017年以后也基本稳定在了50%左右。敢于高仓位、较高集中度投资,能做到长期业绩优秀又回撤可控,说明李晓星在选股上还是有一套的。

来源:Wind,好买基金研究中心;数据截止:2020.07.22

来源:Wind,好买基金研究中心;数据截止:2020.07.22

他的选股标准有一个独特的名字,叫做景气度趋势投资,选股流程一共分四步走:

首先,选择景气度向上的行业;

第二步,在景气度向上的行业中,挑选业绩增速较快的公司;

第三步,在这些业绩增速好的公司里,选择估值便宜或估值相对合理的公司;

第四步,希望这些公司最好能存在一些市场预期差。

这是一个偏自上而下的选股逻辑,前三步的核心就是行业景气度、业绩增速和估值匹配,这三个因素,也是李晓星投资组合中比较关键的变量。

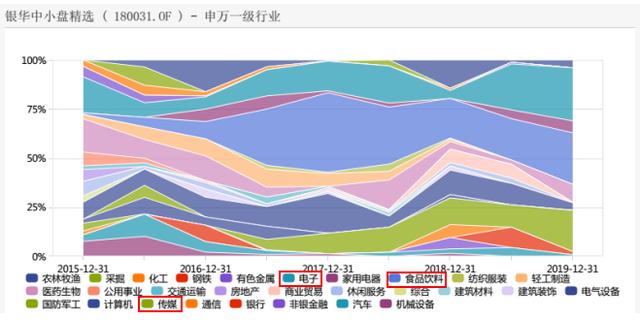

他将A股所有上市公司划分为30个大行业和200个子行业,从这200个子行业中,去挑选8-10个景气度向上的子行业,然后再从中去寻找估值和增速匹配的公司。所以李晓星的基金,行业是比较分散的,整体又呈现出“消费+TMT”的特点。

来源:Wind,好买基金研究中心;数据截止:2020.07.22

那么如何做到在如此多的行业中挑选景气度向上的行业?又如何保证自己能看懂每一个景气度向上的行业并且从中选股呢?为什么行业配置在分散基础上会有“消费+TMT”的特征呢?这其实是团队力量所产生的的结果。

三、搭建基金经理团队,优势互补挑选高景气度行业

每个人都是有能力圈的,精力和能力都是有限的,要在众多行业和个股中做筛选,靠一个人的力量显然是不够的,所以一般基金经理的背后都有一个团队在支持。

李晓星的这个团队和其他基金经理还不太一样,大多数基金经理的背后会有研究员做支撑,李晓星则是直接搭建了基金经理团队,这就是为什么大家看到,他基本没有单独管理的基金,都是和其他人一起管理的。

在李晓星的基金经理团队里,他自己主要进行的是行业配置、成长股研究等工作,其他成员则是在自己擅长的行业领域去选股,比如基金经理张萍主要聚焦在消费品投资上,基金经理杜宇主要负责TMT行业的投研工作。整个团队的分工是非常明确的。

来源:好买基金官网;截止:2020.07.24

团队在跟踪行业景气度时,主要参考ROE、收入增速、利润等因素,不过关于进入时点,并没有刻意规定是在景气度拐点来临之前还是之后,比如2018年四季度布局养殖业,就是在拐点来临之前,而2017年开始配置的白酒其实是在白酒景气度已经起来之后才布局的。

结果也是显而易见的,在2015年到2016年,李晓星利用自身优势,挖掘了新能源和TMT的投资机会,2017到2019年,利用团队其他基金经理的“长板”,抓到了大消费板块的景气度周期,也抓到了消费电子和传媒板块的投资机会。

四、高换手率,两到三年或会切换赛道,基金表现受机构欢迎

由于需要跟踪景气度,所以李晓星的基金可能每两到三年就会切换一次赛道,而这也是团队协作带来的最大优势。由此也会带来的是,银华中小盘精选和银华盛世精选等基金的股票平均持仓时间普遍不长,换手率也比较高。

来源:Wind,好买基金研究中心;数据截止:2020.07.22

来源:Wind,好买基金研究中心;数据截止:2020.07.22

由于汇聚了拥有不同优势的基金经理,即使换手率高,相比于普通的单个基金经理的频繁交易、择时换股,银华中小盘精选在赛道切换上的成功率更高,并且在切换赛道后,其实主要是通过比较公司中长期基本面和股价,来调整个股仓位,在整体没有被大幅高估的前提下,也很少去做个股博弈,而是做时间的朋友。

所以银华中小盘的业绩受到市场风格的影响相对是比较小的。在李晓星的带领下,基金从2015年股市大跌的行情下一路走来,5年间收获了172%的累计回报。由于长期表现稳定优秀,这只基金也颇受机构投资者欢迎,机构持有比例一直比较高,最低也有一半以上,各期平均下来机构占比在67%。

另外从2015年以来的年报中可以发现,银华中小盘基金经理也是一直有买自己的基金的。

来源:Wind,好买基金研究中心;数据截止:2020.07.22

总结

银华李晓星是一位“追求积胜”的基金经理,他的管理理念中,最重要的是实现长期大概率跑赢,他深知“投资是一场长跑,急不得”。并且他在面临自己不擅长的市场风格时,他敢于直面短板,并采用了搭建优秀基金经理团队的方式来补短板,因此他的基金基本都是与其他基金经理合作管理。虽然基金高仓位、高换手,由于均由相关领域的优秀人才管理,反而让基金走出了不偏科、能适应各种市场风格的好业绩,回撤控制也比较得当,也因此,他的基金不仅自己会买,就连很多机构投资者也愿意配置。想要选择一些基金用来做长期底仓配置的投资者,可以关注李晓星的基金。

你更喜欢由一位基金经理独自操盘的基金还是这种合作管理的基金呢?为什么?欢迎大家在评论区留言一起探讨。

本文系好买商学院原创,如需转载,请在文章开头注明来源于“好买商学院”。未经授权,任何媒体和个人不得全部或者部分转载,否则将承担相应的法律责任。

免责条款:本文内容为基于公开资料研究完成,并不构成投资建议。投资者应审慎决策、独立承担风险。

欲知更多的精彩内容,请关注好买商学院