撰文丨黄兆琦

编辑丨马诗晴

当前中美贸易争端的核心已经演变为科技战,半导体行业风起云涌。美国希望凭借自身在半导体领域的垄断优势,断供中国芯片,阻拦中国5G技术走向世界。中国拥有众多优秀的芯片IC设计厂商,如华为海思、中兴微电子、瑞芯微电子等,但是制造技术却比较落后,半导体专用设备被“卡脖子”的现象由来已久。

在半导体专用设备中,清洗设备贯穿生产的全流程。由于集成电路制造工艺升级,芯片精密化程度不断提高,微小杂质会直接影响产品性能。清洗步骤数量约占所有芯片制造步骤的30%以上,在芯片制造工艺中占比最大。

2013-2019年间,中国大陆集成电路产业年复合增长率达到20.19%,发展迅速,然而在半导体清洗设备上,却是日本、美国、韩国的几家巨头企业垄断了市场,仅日本DNS公司市场占有率就超过了40%。中国半导体设备研发起步较晚,唯有奋起直追,才能帮助中国半导体行业在全球科技竞争中不落人后。

盛美股份是中国半导体专用设备的代表性厂商,清洗设备在其营收中占比超过80%,是该领域的国内龙头。盛美股份的竞争优势在何处?外企重围的竞争格局下,盛美股份是否具备打破垄断的潜力?

四大外企市占率超90%

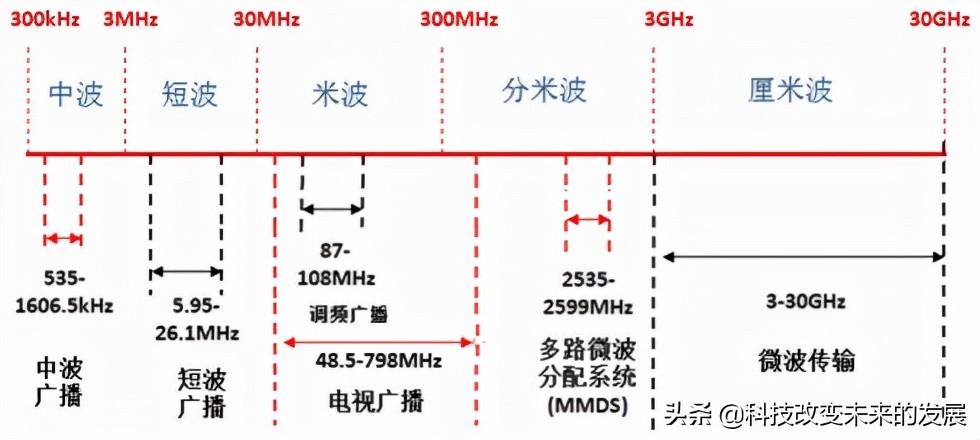

目前中国大陆正处于新一代智能手机、物联网、人工智能、5G 通信等行业快速崛起的进程中,已成为全球最重要的半导体应用和消费市场之一。

根据世界半导体贸易统计协会数据,2018年亚太地区(日本以外)、美国、欧洲、日本半导体市场规模全球占比分别为 60%、22%、9%、9%;美国半导体市场增长19.6%,欧洲增长13.3%,日本增长9.6%,亚太地区增长16.0%,其中,中国大陆的增长率为20%,为全球最高。

全球半导体产业的发展历程,经历了由美国向日本、韩国和中国台湾地区及中国大陆的几轮产业转移。2017年到2020年期间,全球将有42%的新晶圆厂坐落中国大陆。

半导体专用设备作为半导体行业产业链的支撑环节,其重要地位不言而喻。

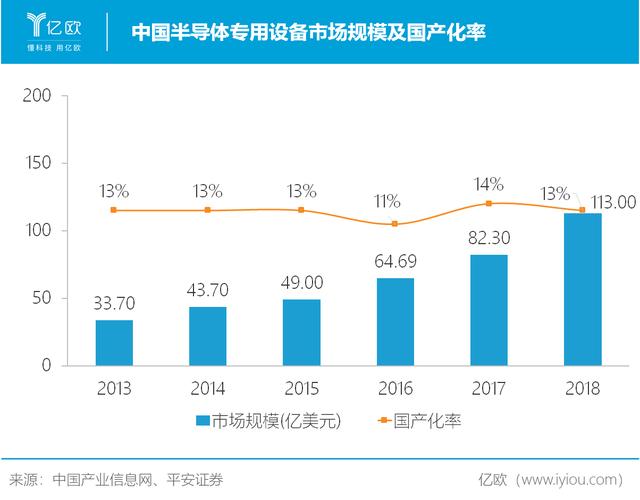

2013-2018年,中国半导体专用设备市场规模由33.70亿美元增长至113亿美元。然而,五年间国产设备所占比重却长期维持在10%-15%之间,没有明显提升,2018年自给率约为13%。

在半导体清洗设备上,市场向几家外资巨头企业集中的现象更为明显。日本的DNS、TEL,美国的LAM与韩国的SEMES四家公司合计市场占有率达到 90%以上。

中国大陆能提供半导体清洗设备的企业较少,主要包括盛美股份、北方华创(002371)、芯源微(688037)以及至纯科技(603690)四家公司。盛美股份作为国内该行业龙头企业,亟待打破外企垄断,扩大市场份额。

国内清洗设备份额第一

面对已经高度集中的半导体清洗设备市场,盛美股份是否还有可能后来居上?

事实上,虽然市场份额仍然较小,但盛美股份已在部分清洗技术、封装电镀技术上达到国际领先水平,是国内企业在该领域打破外企垄断的“希望之星”。

据中国国际招标网统计,在芯片和集成电路制造厂商长江存储、华虹无锡累计采购的200多台清洗设备中,按中标数量对供应商排序,依次是DNS、盛美股份、LAM、TEL以及北方华创,所占份额依次是48%、20.5%、20%、6%和1%。盛美股份在国产清洗设备供应商中排名第一。

盛美股份的产品为何能脱颖而出,与世界第一梯队企业竞争?

首先,盛美股份具有深厚的技术积累。20世纪80年代之前,美国一直占据全球半导体产业第一名的地位,与之相比,中国半导体专用设备研发起步较晚。

盛美股份的母公司美国ACMR于1998年在硅谷成立,自成立起即从事半导体专用设备的研发工作,二十余年来积累了丰富的经验,已在美国NASDAQ证券市场上市。2005年,ACMR投资设立盛美有限(即盛美股份前身),并将其前期研发形成的半导体专用设备相关技术使用权投入盛美有限。

因此,相比其他国内企业,盛美股份在技术上具备先发优势。

此外,盛美股份在国内市场能与DNS、LAM等企业展开竞争,是由于其有多项独创性技术达到了世界领先水平。

在半导体清洗设备上,盛美成功研发出全球首创的SAPS/TEBO兆声波清洗技术和 Tahoe单片槽式组合清洗技术,可有效解决刻蚀后有机沾污和颗粒的清洗难题,并大幅减少浓硫酸等化学试剂使用量,在帮助客户降低生产成本同时,满足节能减排要求。

保持清洗设备领域的优势之后,盛美股份也开始进军半导体电镀设备领域。2018年,其先进封装电镀设备进入市场,该设备采用盛美的自主专利,解决了晶圆平边或缺口区域的膜厚均匀性控制难题。

技术上的独创性使盛美股份获得了全球众多客户认可,其经营业绩在2017-2019年实现了快速增长。2019年,盛美股份的营业收入为7.57亿元,接近2017年营收的3倍;净利润达到1.35亿元,超过2017年净利润水平10倍。

盛美股份的前五大客户为海力士、长江存储、华虹集团、中芯国际、长电科技,其半导体清洗设备已进入它们的多条生产线。

长江存储、韩国海力士是存储芯片的代表性企业,其中海力士位列全球半导体企业前十,也是全球存储器龙头厂商。中芯国际、华虹集团是中国领先的集成电路芯片制造企业, 2019年包揽中国大陆本土该行业冠亚军,同时中芯国际也是全球第四的晶圆代工厂。长电科技是国内封装测试企业的领军者,在全球该领域排名已进入前三甲。

由于集成电路制造企业对各类设备的技术标准有着严苛的要求,设备产品一旦验证通过并实际进入生产线,将成为建设下一条生产线的首选,不会被轻易更换。因此,盛美股份与下游的几家知名半导体企业达成合作后,将建立高质量的客户渠道,为其业绩的长期稳定增长提供有力保障。

盛美股份在国内半导体清洗设备企业中建立起优势地位后,想要更进一步,则必须面向国际市场,在全球范围内与日本、美国的几家巨头企业直接竞争。

逐鹿全球市场

半导体专用设备属于高技术壁垒行业,易形成“强者恒强”的格局。然而新一轮市场机遇来临时,追赶者将更有机会崛起。

受益于中国大陆消费电子等领域的强劲需求拉动,国内半导体专用设备的行业发展时机已经到来。为达成与国际第一梯队厂商比肩的目标,盛美股份做了哪些准备?

首先,在技术研发上,盛美股份具备国际视野。它在韩国组建了专业的研发团队,依靠韩国机械电子领域的技术人才,与中国大陆的团队取长补短。盛美股份研发人员占比达到41.90% ,本科学历以上员工占六成;其核心技术人员大多有海外求学或从业经验,拥有国际化的思维,了解世界前沿技术进展。

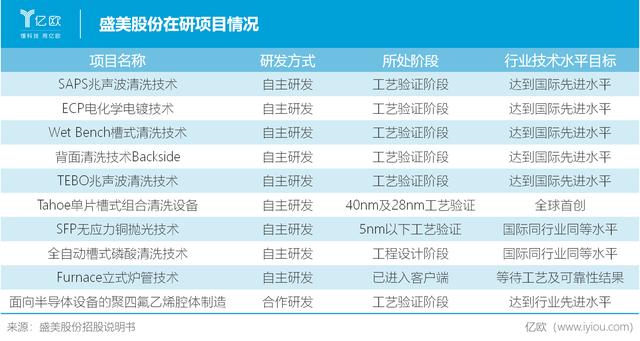

由盛美股份的10个在研项目可见,它已经做到在技术上向国际领先水平看齐,并且9个项目均为自主研发,技术储备比较充分。

此外,盛美股份还构建了全球采购链,以保证产品实现“高质低价”。盛美股份在韩国和美国分别成立子公司,组建原材料和零部件的采购团队,依靠韩国和美国发达完善的半导体产业链,保证采购渠道多元化。由此,盛美股份在获取最优质关键零部件的同时,节约了进口成本。

为了向国际市场进军,抢占市场份额,盛美股份将募资18亿,以弥补资金实力的不足,其中7亿将被用于建设半导体集成电路设备研发与制造中心。

在半导体清洗设备以外,盛美股份还将在半导体电镀设备、先进封装湿法设备,立式炉管设备等高端工艺上进行产品拓展。随后,盛美股份将把全部产能将迁移至该新建研发制造中心,推动各个研发项目实现量产。

在采购、研发等各环节集中全球优势资源,并扩大生产规模之后,盛美股份将拥有接受全球范围内订单的实力。

当前国际竞争的关键是科技竞争,半导体行业与前沿科技进步息息相关,是各国的“必争之地”。然而,中国半导体专用设备国产化程度依然较低,市场份额高度集中在日本、美国的几家巨头企业手中。

盛美股份凭借母公司的深厚技术积累,在以半导体清洗为代表的多项技术上实现了独创性研发突破,成长为国内行业龙头。着眼于全球市场集中优势资源后,盛美股份有望跻身国际第一梯队厂商,夺回市场份额,为中国半导体行业发展提供有力支撑。