美联储激进加息下:全球资本争相涌入中国,而不是北美

谁能够想到:在美联储的激进加息下,巨量海外美元并没有回流本土,而是争先涌入到了我们中国。

1

根据纳斯达克官网的数据:就在大前天(6月29日),华尔街顶级财富公司-贝莱德旗下的“中国股票基金”,被美国投资者爆买了。

一日之内,疯狂的投资者,向“中国股票基金”注资3.33亿美元(折合人民币22亿元),创下了该基金成立10年以来的“最大单日资金流入”。

与此同时,另一家华尔街顶级财富公司-景顺基金,也迎来了美国投资者的海量加仓;不过,美国投资者加仓的不是自家的纳斯达克,而是中国的科技股。

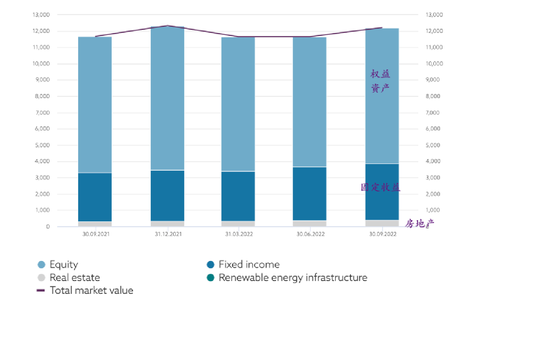

我详细算了一下各方的数据,惊奇地发现:5-6月份,包括华尔街在的全球资本,向中国A股流入的净额,已高达150亿美元(约1000亿人民币);流入中国港股的规模,甚至更多。

2个月内,外资净流入中国A股150亿美元,每月平均75亿美元,规模看起来很大了;但相对于全球资本对中国的“直接投资”规模,又是小巫见大巫了。

PS:所谓直接投资,是指外商直接把资金用于建设厂房、购买生产线、招聘员工等实体经营,而非用于购买中国的股票、债券等金融资产。

根据商务部的数据:今年前五个月,全球资本(外商)对我国的直接投资规模达到了175亿美元/月,是流到A股外资规模的2倍多。

与此同时,直到4-5月,外商对中国的直接投资增速还保持在20%以上,并没有受到疫情封锁的太多影响。

2

这时候,一个很尴尬的问题就出现了,在全球大部分人民的心中,美联储加息后,画风应该是这样的:

首先,美联储加息引发美国各类资产(债券、存款、基金、股票等)收益率快速上升,甚至超过全球大部分国家的资产收益率;此时,全球资本(大部分是海外美元),本着追求最高利润的本能冲动,肯定会回流本土。

接着,第一批海外美元回流到本土后,它们就会纷纷抢购美国资产,或者直接投资新兴产业,进而推动美股上扬和美国经济的强劲复苏。

最后,美国经济强劲复苏和美股上扬,又会吸引更多海外美元回来,形成美元回流的良性循环。

同时,海外美元回流美国本土,也会造成世界各国股价暴跌、货币贬值、通货膨胀,以及阶段性的经济衰退,让美国本土的美元,根本不愿意出去。

在1980-1982、1994-1995、1999-2000、2015-2018等美联储的历次加息周期内,全球经济都是按照上述逻辑演化的。

但这次却不一样了。

3

不一样的缘由,是因为全球两个国家彻底地蜕变了。

第一个蜕变的是美国:以前的海外美元要回到美国本土,它们可以买低风险的国债,收益率为3-5%,轻松跑赢通胀(2%)。

它们也可以购买高收益的股票和基金,历史上的美股,基本上都是在第一次加息触底后,就强势反弹了;海外美元正好能够抄底,并大赚一笔。

它们同样可以直接投资美国的初创高科技企业,1994-1995,1999-2000那两次,正处于美国互联网革命时期,有谷歌、亚马逊等高潜力互联网企业可入股;2015-2018,也有移动互联网、电动汽车、新能源等初创公司可加入。

但现在的海外美元回到本土,发现一切都变了:

它们想买点国债吧,却发现通胀率高达8.6%;这就意味着,3%收益率的国债,实际的收益为-5.6%。

买国债是不行了,买股票总可以了吧;观察了一段时间,也是不行,原因是:美国通胀太严重了,美联储不得不多次超预期的激进加息;因而导致美股没有像历史上那样,在第一次加息后就强势反弹;反而是一路跳水,喋喋不休。

海外美元想要抄底美股的想法,也泡汤了。

最后只剩下投资美国初创高科技公司和实体经济一条路了,可是这些年,美国真正有潜力的初创高科技公司也不多,僧多粥少,早就被本土的资本集团截胡了。

更何况:美国目前的实体经济,因为高通胀,正步入衰退初期,未来一片黯淡,这时候谁敢投资?

数来数去,海外美元回流本土,能够找到的高收益项目,实在不多。海外美元多精明呀,此处不留爷,自有留爷处,它们就想去海外,寻找机会。

找来找去,哎呦,这还真有一个国家,非常适合它们。

美联储标志

4

这个国家就是我们中国,也是我要说的“第二个彻底蜕变的国家”

正如我前文所说:以前的海外美元,之所以要回流本土,是因为:全球大部分国家,在美元加息周期内,都要经历货币贬值、股市暴跌、经济衰退等大危机,根本没啥投资机会,处处是坑。

但这次美元加息周期,我们中国却是个例外。

首先,人民币兑美元,没有大贬值:今年以来,人民币兑美元只贬值了5%,相对于欧元的7.9%、韩币的8%、日元的16%,人民币表现堪称稳健,且目前已经止住了贬值趋势,开始对美元升值。

更值得一提的是:人民币贬值5%,还是在美元加息,人民币降准降息的逆操作下进行的;也是在去年(2021)人民币对美元大涨9.5%的背景下发生的。

综合人民币逆向降息和去年大涨回调的因素,人民币相对美元,是相当的强势;长周期来看,是升值的。

其次,中国的股市,没有暴跌,反而逆势上扬:和全球大部分国家股市,在美元激进加息后,一路跳水不同;中国的A股和港股,在5月份后,开始逆水上游,全力反弹;截止到7月1日,已经大涨了20%,达到了美联储第一次加息前的水平。

且看目前的趋势,中国股市下半年还会继续上涨。

5

第三,中国物价稳定,经济没有衰退,相对于全球其他各国,反而在稳健增长,一枝独秀。

在欧美各国通胀率纷纷突破8%的大背景下,我国的通胀率依然维持在2%,表现堪称优秀。

与此同时:今年上半年,我国在遭受美联储激进加息和疫情反弹双重打击后,靠着强大的经济韧性和工业内力,很快地的度过低谷期(3-4月份)。

到了6月份,无论是出口、投资,还是内需消费,都强势反弹了;而且数据都超过了去年同期水平,可谓全面恢复了。

根据IMF和多家全球顶级经济机构的预测:由于中国经济已经全面复苏,2022年第三季度,中国GDP实际增速将超过6%,成为二十国集团(G20)中,增长最快的经济体。

与此相对应的是:2022年第三季度,美国、欧元区、日本等全球主要工业国,都要出现经济衰退或停滞。

6

而根据以上三个方面的分析,我们就可以了解:中国物价稳定、经济稳健、股市上扬。

这样的中国,海外美元又怎么能不喜欢呢?

如果它们购买中国国债,3%的收益率,可以轻松跑赢通胀(1-2%);

如果它们不喜欢低收益,也可以购买中国股票;5月份的A股一路上扬,足可以让可它们赚上一大笔。

如果它们有点理想主义,喜欢实业,也可以在中国投资建厂,中国广袤的市场和稳健的增长,也能让它们收益颇丰。

因此,虽然美联储在5月份激进加息50个基点,6月份更是超预期加息75个基点,部分海外美元并没有回到美国本土,反而跑到中国来淘金来了。

就连美国本土的美元,都对中国“心之向往”,所以才发生了我们文章开头的一幕:美国各大财富公司推出的“中国股票基金”,被爆买。

7

美国本土资本爆买中国基金,这件事让山姆大叔非常尴尬,鹰酱有财经媒体评价说:“美元加息”收揽全球资金的能力正在衰退,美元威权下,诸国瑟瑟发抖,但一个例外出现了。

对此,我正好有一句名言,回送鹰酱媒体:秋风萧瑟今又是,换了人间。