快过年了,银行理财还能买不?

前两天,老南受邀去电视台,录制年终理财的节目。

开录前,主持人特别关心银行理财的问题,问了不少。

去年底,随着债券市场的回调,不少银行理财产品也跟着跌了下。以至于不少人对银行理财失去了信心。

今天来聊聊。

01

自2005年,国内首个银行理财产品发行以来,已经快20年了。

在大部分人的意识中,银行理财几乎等于“高息存款”,就是收益率比存款高,但安全性和存款一样。

的确,在那个年代,银行理财只要看两个要素——多久、多高,如“6月期、年化3.6%”,然后闭着眼睛买就好了。

其实不少银行理财和债券基金,从底层投向而言,区别并不大,长期回报率也一致,但客户体验完全不一样。

如债券基金,要承担1%-2%左右的回撤,但银行理财一直是稳稳的幸福,其实只是产品报价方式,掩盖了真实的波动。只是客户不了解而已。

如果你去过欧美或香港的银行,会发现压根没有国内银行理财这样的产品,非常中国特色。

02

直到2018年,《资管新规》、《理财新规》陆续发布,监管从避免系统性风险角度出发,要求银行理财净值化的改造,投资者开始感受到了真实波动。

老南19年,写的标题还是《银行R3稳健理财,亏钱了》;到20年,就成了《银行R2风险的理财,都开始亏钱了》,《工行代销理财爆雷,没想到啊》。

嗯,变化就这么快。

但那时候,银行理财还没全面完成净值化改造,还是有不少空子可以钻,老南那时候还会建议客人,去买没净值化改造的产品,享受下即将消失的“刚性兑付”。

直到21年,老南写了《银行理财终极杀招来了》,监管对六家国有大行及其理财公司做出指导,大行理财产品9月1日后,所配资产不得采用成本法估值(未上市股权除外)。

好日子也就这么结束了,那银行理财是不是也不能买了?其实并不是。

03

其实,大部分人对银行理财的定义,本身就是有问题的,简单理解为银行发行的理财,就应该是低风险,没有任何回撤的。

但实际上,银行理财,是分类的。

如有“现金管理类”的银行理财,类似货币基金,去年底,虽然收益降了点,但都没有亏钱。

也有些“股+债类”的银行理财,类似固收+,这类产品亏钱也正常,比较有10%-20%投资于股票。可参考老南写的《“固收+” 的优点和缺点》。

而大部分人购买的,是“债券类”的银行理财,也是去年底出现亏损的,当时回撤的中位数,在1%左右。

实际上,这3类理财,是适合不同的需求的。

如果是短期(3-6个月)要用的钱、紧急备用金这些,一般是建议只考虑“现金管理类”银行理财,或货币基金。完全不用担心亏钱,无非收益低点。

如果是1年后才用的钱,才建议考虑“债券类”银行理财,或债券基金。因为这毕竟是个会出现1%-2%回撤的资产,长期年化在4%-5%之间。

如果你只持有3个月就要用,收益还没积累,万一遇到个1%的回撤,那自然就亏钱了。而如果持有1年,票息收益怎么也有个3%、4%,很容易能覆盖掉1%左右的回撤。

关于“股+债类”的银行理财,没个三五年闲置的资金,就别考虑了。

所以,银行理财从来就不是能不能买的问题,而是根据自己的需求,选择合适的,切忌错配,如拿有短期流动性要求的资金,去买了个“债券型”理财。

也切忌遇到正常的回撤,就亏钱卖了,把本来放一放就能修复的“回撤”,变成了实实在在的“亏损”。可参考《理财,分清“回撤”与“损失”》。

04

所以,去年底债券的调整,老南陆续写了《债基大跌,银行理财也不能买了?》、《银行理财恐慌的背后,谁在推波助澜》、《债基调整后的复盘——好的债基长啥样》。

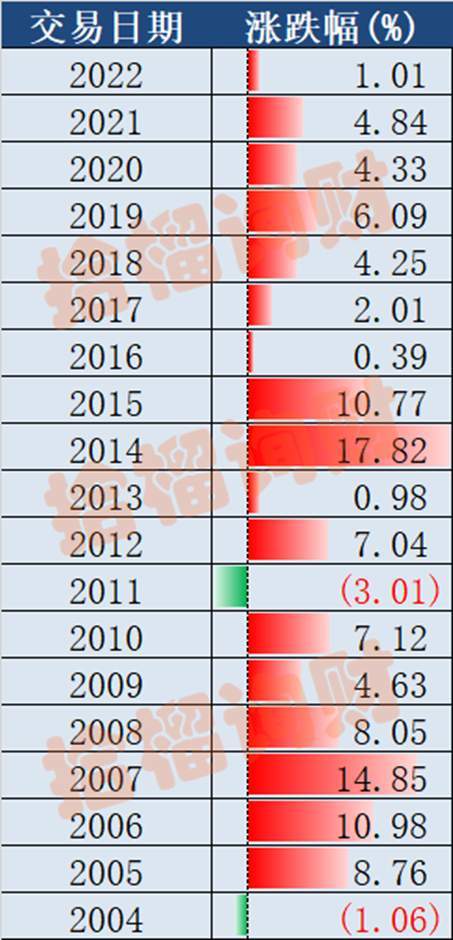

对于“债券型”银行理财而言,不妨直接参考下过去这么多年,债券基金的收益:

大部分年份为正,仅有04、11年为负,13、16年在1%以下,如果算年化收益,是5.78%。

2%以上的回撤,分别发生在2010年10月后的-7.27%,2015年6月后的-5%,2016年10月后的-2.79%。

拉长看是这样,毕竟债券还有每年的票息收入:

万德债基型基金指数

所以,老南对债券基金的判断,就是个长期年化在4.5%上下,回撤在1%-2%之间的资产。

结

银行理财从长期而言,还是值得信赖的。

无非是想清楚,自己的需求是什么,然后选择适合自己的买入、持有就好。