持续发酵的奥联电子“造假”风波,让一些在研报中推荐过该股的券商,也被卷入风口浪尖。

2022年可谓是研报“大年”。根据东方财富Choice数据,去年全年,国内共有82家券商的共计4929位分析师,发布了199356份研报,共覆盖A股上市公司3177家。其中,2022年二季度和四季度研报数量分别增长23.70%和22.65%。

全面注册制时代,投研能力成为券商的核心竞争力之一。大力打造研究所业务,已成为多家券商的发力重点。有券商研究人士对记者表示,注册制之后卖方研究定价能力的重要性越发凸显,明星分析师团队的研究能力、行业资源被看重。“明星分析师在研报中给出的报价、盈利预测、行业判断等,都是市场和买方高度关注的。”

但其中,券业“玄学”“神预测”研报时有出现,研报被“打脸”的情况也有发生,其是否充当个股助涨推手?上市公司的信披真实性、研究机构的责任边界、投资者的损失及赔偿责任,又该如何厘清?

与此同时,券商“研值”越发成为其核心竞争力,在券商研究江湖,对分仓佣金的争夺愈演愈烈。有业内人士对记者表示,对于研究团队而言,分仓佣金的返点和第三方排名决定了薪资水平,也构造了买方和卖方之间的生态。

“玄学”研报、“神预测”屡现

研究实力的构建是目前多家券商的重点工作,研报中对宏观、行业、个股的分析逻辑也为投资者提供了参考。

据不完全统计,在券商研究所中,中金公司以年发10392份研报位列第一,其中覆盖了1056家A股上市公司;中信证券发布研报9595份位列第二,覆盖了970家A股公司;天风证券以6195份研报排在第三。并且,中信证券和中金公司发布的深度报告最多且皆达到千份级别,分别发布了1518份和1075份。

券商研报持续高产,但其中,“玄学”“神预测”研报也时有出现。

去年11月,世界杯期间,民生证券牟一凌策略团队发布《世界杯主题投资:“资源国”的回归》研报,开篇即预测:“阿根廷将成为最大夺冠概率球队”,预测依据的是神经网络模型。

再往前追溯,2021年8月,国信证券预测宁德时代40年后业绩,在名为《宁德时代系列之二——储能篇:第二“增长曲线”的终局探讨》的研报中,该券商分析师预计储能业务将成为宁德第二条“增长曲线”,并直接对宁德时代这一业务到2060年的营收中枢给出了预测,约为1714亿元。

2021年10月,国盛证券发布“玄学”研报,在一份名为《天干地支在择时中的应用初探》的研报中,将天干地支理论应用于A股走势的预测中。

“奇葩”研报如何产生?

市场期待看到更多深度、高质量研报,但“奇葩”研报也时有出现。这些研报是如何产生的?针对研报审核和发布,券商内部的合规风控又是如何把关的?

有券商分析师此前对记者表示,部分研报为夺眼球,论证过程和逻辑不够严谨,如果发出来之后被“打脸”,影响也主要集中在市场层面。“对研报是事后监管,不像对投行业务严格强调中介机构责任。”

研发发布流程是怎样的?有券商人士提到,首席分析师可以自行决定研报选题,部分券商会要求分析师向相关领导报备选题方向。成稿后研报提交质控、合规审查,审查通过后报告发表。

记者了解到,部分券商目前已配置研报审阅系统,分析师在完成研报后需将内容上传系统,经质控、合规审阅后,方可正式发布。分析师若以个人或团队名义发布也需审核。

与此同时,券商还会对研报内容进行分发,若发布在微信公众号,由于受众范围,券商从投资者适当性角度会再走合规程序。

“在审核中,合规不会干预分析师的观点,研报观点是否适宜对外发布,由分析师、质控团队和合规共同确认。”有券商人士提到。

而券商研报的发布规范、合规性,也长期被监管高度关注。证监会在2020年即以明文规定,研究标的股票超1%须披露。

2020年3月,证监会发布修订后的《发布证券研究报告暂行规定》,明确证券公司、证券投资咨询机构,应当建立健全与发布证券研究报告相关的利益冲突防范机制,明确管理流程、披露事项和操作要求,有效防范发布证券研究报告与其他证券业务之间的利益冲突。

2020年5月,中证协发布《发布证券研究报告执业规范(修订稿)》,内容涉及加强研究报告质量管控,提升研究报告质量;加强对分析师发表言论,加强分析师考核、参加评选管理等。

去年8月,中证协再度重申相关规定。据第一财经此前报道,中证协曾下发通报对证券公司加强自律管理提出三项要求,包括在研究报告中披露公司持股情况、进一步规范调研纪要管理、加强对分析师参加外部评选的管理。

分仓佣金背后的江湖

从券商角度,研报能带来哪些影响和收益?

某券商资深从业人员对记者表示,对于券商研究所而言,是并不直接产生经济效益的,最主要的收入来源就是分仓佣金。

所谓分仓佣金,指的是基金公司委托多个证券商同时进行基金买卖交易,按实际成交金额数的一定比例向证券商交纳的费用。

对于研究团队而言,分仓佣金的返点和第三方排名决定了薪资水平,也构造了买方和卖方之间的生态。

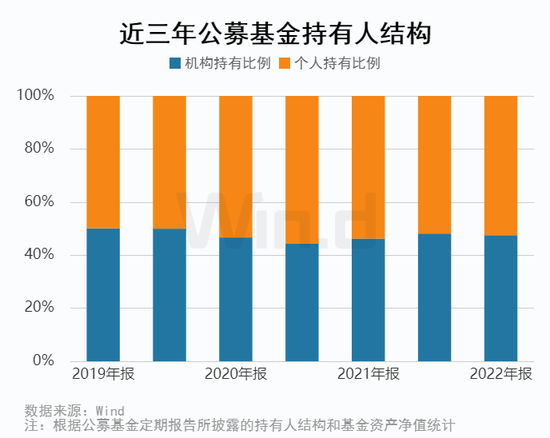

Wind数据显示,2022年上半年,公募基金共计向券商支付交易佣金93.79亿元,较2021年上半年的95.21亿元下降1.49%。其中,有31家券商年中收获交易佣金超1亿元,较2021年同期的28家增加了10.7%。

在众多的券商中,中信证券以6.88亿元的佣金分仓收入位列第一,较2021年中同比增长2.9%;中信建投以5.01亿元的佣金分仓收入同比增长15.2%,从2021年的第四位跃升至行业第二;长江证券、广发证券、招商证券、海通证券、申万宏源、国泰君安等31家券商的基金分仓佣金收入超过1亿元。

值得注意的是,上述从业人员对记者表示,分仓佣金具有很强的主观性,除了需要认可研究员分析能力、敏锐度、研判的准确性外,还会考虑到基金公司与研究所的关系,对分析师风格、优缺点的判断,以及整体服务能力,佣金费率的性价比等多重因素。

“每个季度末,卖方机构都会根据上述的多重因素,对服务自己的券商研究所,甚至研究团队进行打分。一般来说,得分高的券商也会在下个季度获得更高的分仓佣金,研究员的奖金和提成也会相应提高。”某基金负责人表示,“高评分和高工资挂钩,难免也会出现有些个人通过其他途径,来为自己获得高分的方法。但总体而言,如果本身研究能力不过关,再怎么公关做宣传都没用,还是要实力说话。”

该负责人也特别提到,当新技术不断推陈出新,市场中也确实存在不少“蹭概念”的上市公司。

“新技术的迭代过程当中通常有很大的不确定性,可能大部分人都不能马上搞清楚新技术落地后究竟会如何。那么,有多少公司是真的带有概念,有多少存在造假的成分,有概念的公司又是否具备核心竞争力,是否应该给出特别高的估值。我们期待的是深度的、高质量的研究。”他提到。