网上申购规则生变 投资者打新策略需与时俱进

彭春霞/制图

证券时报记者 刘艺文

全面注册制改革落地,其中部分规则的调整涉及网上打新,因此,投资者未来打新策略也需要与时俱进。

其中,主板网上投资者新股申购单位由1000股调整为500股。对此,业内人士认为,将来中签率有望提高,如果新股没有出现破发,就有一定的普惠意义;即使出现破发,也能在一定程度上减少投资者的损失。

业内人士还表示,沪深主板调低了网下新股向网上回拨的比例,网上新股发行比例相对有所减少,弃购现象或有所缓解。此外,新股定价、涨跌幅的变化也将深刻影响投资者打新。

截至昨日晚间记者发稿时,沪深交易所已经受理了注册制下首批十多家主板在审企业首发上市申请。

新股中签率将提高

本次全面注册制改革之前,科创板、创业板网上投资者打新申购单位均为500股一签,沪市主板申购单位为1000股一签。

上交所2月17日发布的《上海市场首次公开发行股票网上发行实施细则(2023年修订)》(简称《实施细则》)中,对网上发行申购单位进行了调整,将主板网上投资者新股申购单位由1000股调整为500股,与科创板、深市保持一致。与此同时,还调低了主板新股一个申购单位的市值要求。改革前,10000元市值可申购一个申购单位,新规落地后,一个申购单位的市值要求调低至5000元。不过,参与沪市新股申购的市值门槛仍然保持为10000元。

资深投行人士表示,将主板网上投资者新股申购单位由1000股调整为500股之后,沪市主板新股的中签率会提高一点,虽然中签率略微提高没有显著意义,但未来沪市主板中签的人数会增加一些,如果新股没破发,就有一定的普惠意义。

此外,也有券商人士向记者表示,降低单个申购单位股数,在新股出现破发状况时,也能在一定程度上减少投资者的损失。

将减少网上打新

弃购现象

日前,深交所在答记者问中表示,全面注册制相关规则的调整征求意见后,吸收采纳了合理可行的意见建议36条,其中回应了相关主体关注相对集中的问题。诸如,优化发行承销定价配售机制,当主板发行网上申购倍数较高时,继续保持新股发行整体向网上投资者倾斜,同时适度调低网下向网上回拨比例,平衡不同投资者合理诉求。

上交所也表示,在申购配售方面明确,网上申购倍数较高时,在确保较大比例新股向网上投资者发行基础上,将主板回拨后比例上限从90%调至80%。

对此,业内人士向记者表示,调低网下向网上的回拨比例,其实就是适度减少在网上发行的新股数量,此举或有利于减少网上弃购现象的发生;另一方面,即便现在主板回拨调低了一点,但是相对于创业板、科创板而言,主板网上发行的占比仍然高出不少。

新股一字板难再现

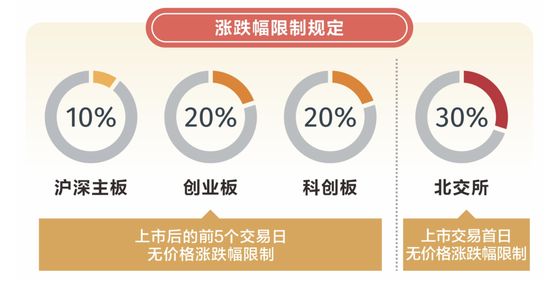

本次全面注册制改革,还优化主板交易制度:首次公开发行上市的股票,上市后的前5个交易日不设价格涨跌幅限制。之后的涨跌幅限制仍然为10%。此前,主板的股票上市首日涨跌幅限制为44%。

“这也就意味着,主板新股不会再出现连续一字板的情况,对于打新的投资者而言,在中签之后如何交易成了一个新的问题。投资者需要对自己的交易策略进行完善。”一位头部券商营业部负责人认为。

不能再“无脑打新”

沪深交易所发布的《首次公开发行证券发行与承销业务实施细则》调整优化了主板发行定价、配售相关机制。

在定价机制方面,明确了主板新股发行价格、规模主要通过市场化方式决定。发行规模较小的企业,继续保留直接定价,新增定价参考上限。进一步完善询价定价,优化网下投资者填报价格、最高报价剔除比例上限、报价信息披露、定价参考值、发布投资风险特别公告等机制。明确可以对网下发行采取摇号限售或比例限售,进一步加大网下投资者报价约束。

新股询价定价机制完善之后,意味着23倍发行市盈率隐性红线将退出历史舞台。而这对于打新的投资者而言,也代表着新股的破发概率将会增大。此前,主板新股定价因为有23倍市盈率的红线,出现破发的情况极少。而已经实行市场化定价的科创板、创业板破发的现象就比较常见。

“市场化的定价要求投资者不能再无脑打新,需要深入分析公司的基本面,对投资者自身能力提出了新的更高要求。”上述头部券商营业部负责人向记者表示。