外资抢筹中国股市 偏爱“大蓝筹”

摘 要

据高盛估计,2022年11月以来,对冲基金投资者连续3个月净买入中国股票,对中国的净敞口目前为继2020年底高峰以来的最高水平

文|康恺

编辑|张威 袁满

海外赴华飞机一票难求,让投资经理没想到的是,买一张到中国股票市场的“机票”竟也这么难。

“今年以来,我们在股市上买不到美的,买不到东方雨虹,就连洽洽食品也买不到了。像在经济复苏这种比较火的赛道上,虽有公司不错,但也没有选到估值合适的标的。”罗斯柴尔德资产管理公司(Edmond De Rothschild Asset Management)新兴市场投资经理包夏东对《财经》记者感叹道,“不是想买的外资太多,就是股票估值被市场炒得太高了。监管部门要求上市公司的外资持股比例不能超过30%,我们需要和其他买方赛跑。一些估值过高的股票也不符合价值投资的理念。”

想买的股票“中签率”太低,安本(abrdn PLC)亚洲股票投资经理黄新耀(Ng Xin Yao)也是其中一员。“真是太火爆了。我们拥有QFII(合格境外机构投资者)资质的基金可以较自由买卖A股,没有的话就只能通过陆港通机制了,外资很容易被后者的持股比例限制住。对我们看好的股票,现在一旦有资质放开,我们立刻就买。”他在接受《财经》记者采访时说道。

这正是外资抢筹中国股市的真实写照。1月3日,洽洽食品成为首个被外资“买爆”的股票,当日境外投资者持其股份数触及禁买线。Wind(万得)数据显示,1月,北向资金连续15个交易日净买入,当月北向资金累计净买入超1400亿元。2月迄今,北向资金净流入96.67亿元。

1400亿元的资金量,这对北向资金而言不容小觑。纵向比较看,1月北向资金净买入额已超2022年全年,为2014年来最高月度资金流入规模。横向比较来看,国际金融协会的数据显示,在当前所有新兴市场每日11亿美元的资本流入中,中国的资本流入占七成以上。市场人士认为,相对QFII机制,外资更倾向通过陆港通投资A股市场,北向资金更能反映外资情绪。

“外资正投入真金白银入场中国股市。”摩根大通首席亚洲及中国股票策略师刘鸣镝在接受《财经》记者采访时表示,“2022年11月初时,MSCI中国指数市盈率跌至了9倍以下,这通常是一个很好的买点。我们观察到,在去年11月和12月,空头开始补仓,进入今年1月,海外基金补仓加速。”

瑞银证券中国股票策略分析师孟磊对《财经》记者说道:“2022年11月前,市场估值较低,在防疫政策优化后,市场迎来了反弹。现在市场交易未来六个月的复苏预期。目前来看,一季度经济复苏的路径较为明朗,但二季度经济复苏的高度、速度和力度仍有待数据验证。因此,部分投资者变得相对挑剔。”

截至目前,中国内地股市较2022年10月底的低点上涨了18%以上。1月,追踪沪深两市最大上市公司的沪深300指数上涨7.4%,为连续第三个月上涨。

外资偏爱“大蓝筹”

金融市场通常用前两个希腊字母——阿尔法(α)和贝塔(β)来区分收益。投资者的主动收益称为α,被动收益称为β。比如说,当一个人站在自动扶梯上向上走,自动扶梯的速度就是β,这个人的速度就是α。在瑞峰资管公司(Silverhorn)首席投资官克劳斯(Marco Klaus)看来,当前中国权益市场正面临着β的“大机会”。

“2022年11月前,海外投资人对中国市场是悲观的,这也是为何当时中国权益市场指数创下两年新低。对我们来说,中国始终是一个战略风险敞口,占据我们资产配置中很重要的一部分。我们正在将在中国的资产配置分配至更高β战略的敞口,以抓住市场反弹的机会。”克劳斯在接受《财经》记者采访时说道。

在包夏东看来,北向资金月流入创新高,亦有不可忽视的国际因素。海外投资者一般将中国权益资产放到一个新兴市场投资篮子里。这里不仅有中国,还有印度、韩国等国的资产。目前,美联储加息见顶预期显现,资金逐渐回流至新兴市场。在2022年印度股市估值较高的背景下,投资者自然将目光转向中国,由此形成了中印股市走势及外资流向的“跷跷板效应”。

在MSCI新兴市场指数中,中国、印度所占权重分别在30%和15%左右。2022年,全球股市表现不振,但印度股市却逆势上涨4.4%。今年以来,印度股市下跌了1.9%。

从北向资金具体流向来看,近一个月,北向资金净买入前十的个股是:宁德时代、贵州茅台、中国平安、隆基绿能、招商银行、五粮液、比亚迪、中国中免、紫金矿业、东方财富。这既延续了外资对“大蓝筹”的偏爱,也反映了其看好消费、金融及新能源的思路。

“这背后一方面是技术原因。”包夏东解释道,“外资资金体量较大,在监管限制下,如果买一些中小盘的股票,很容易将其买爆。当然,我们也可以等优质中小盘股票发行定增的机会,但这特别需要你的耐心,可能要等好几年。”

“另一方面来看,这更体现了外资的审美。”他进一步表示,“我们有很多私人银行的客户,他们其实有很多选择,并不一定要投中国权益资产。他们强调的还是价值投资,像上述企业的公司治理、市场沟通、管理层和股东结构都是不错的,而且其股价也跑赢大市几个周期了,加之其流动性较好,这自然易获外资青睐。”

近几年,外资对A股的“审美”在新能源领域体现得尤为明显。截至目前,在新能源重要的下游行业——电气设备领域,外资持股占总市值比例高达5.6%。

在克劳斯看来,新能源、半导体、人工智能等领域正呈现结构性机会,因为这些行业拥有政策支持,也有较低的监管风险,“欧洲投资者试图在这些领域寻找长期赢家,我们专业领域的头部GP(普通合伙人)仍致力于在价值链上寻找更多更好的机会, 包括已建立护城河的中小型公司。”

看中未来中国经济

中金预计,2023年海外资金(QFII/RQFII加北向资金)全年净流入A股规模可能在3000亿-4000亿元左右。

“这次是海外先信(中国经济复苏),国内后信。外资流入A股很快、很猛,说明只要给他信心,外资就能回来。现在海外投资人在中国更容易获取一手资料,他们对中国市场也越来越熟悉了。”包夏东说。

不过,这也让市场颇为警惕:北向资金大幅流入是中长期投资,还仅是短线抄底?一般而言,外资分为配置型和交易型,前者背后大多是养老金等长线投资者,后者背后则是海外量化或对冲基金等短线交易者。据高盛估计,2022年11月以来,对冲基金投资者连续三个月净买入中国股票,对中国的净敞口目前为继2020年底高峰以来的最高水平。

“我也有对热钱快速流入的担心。”黄新耀说道,“中国经济差不多是在去年四季度重启的,现在还没有看到企业利润回升的证据,但有些股票就已经涨了四五成了。”

包夏东表示,有两个指标可以监测热钱流入的风险。其一,观测同一公司在A股/H股的价差。一般而言,很少有同一家公司港股的估值高于A股的情况。此种情况出现,说明海外资金持有量较大。其二,观测大市值公司在港股的异动。“长线投资者买入某只股票后,仓位就不太容易动了。如果某只大市值股票在单日的股价波动率达4%以上,就值得警惕。”他说。

以中国平安为例,1月,该公司在A股、H股市场的股价约在48元-52元/股,及56港元-65港元/股之间。1月最后几个交易日,腾讯控股股价六连涨,单日涨幅逼近4%。

从长期投资者角度来看,美国量化基金智慧树投资(Wisdomtree asset management)是一个代表。该公司基金经理任丽倩目前管理着多只包含中国民营股票基金。一般而言,她会先构建模型,后选股,模型是基金重要的驱动力。她一年多才会调整一次指数。在风险可控范围,投资者大多也持有基金多年,不轻易抛售。由于只投资民营企业,该基金对医疗,信息科技和消费公司相对权重较高。

“目前,我们的思路是long China(做多中国),而不是timing China(抄底中国)。不论是我还是投资人,看中的都是未来中国经济的发展,股票的回报率,及股票本身的波动性。投资者也是站在全球的角度投资中国,分散投资某个地区的风险,分享中国增长的红利。”她在接受《财经》记者采访时表示。

黄新耀也称,多数长期投资者较为看中投资的稳定性,“我们很多的客户都是持有3年-5年不动仓的,我们不太愿意进入波动性较大的市场。从投资思路来看,我们更多关注企业的基本面,或者像中国五年经济计划这样的政策面,这才是投资的关键。”

“不要以为一个月股价涨了40%-50%就是牛市来了。长期投资者会想,那不是给你买单的意思吗?我们本身也不喜欢在这样高波动的市场中操作。长期投资者关注在于,企业能否给出确定性的增长预期,基本面能否真正回来。”包夏东也说道。

A股机会何在?

展望后市,刘鸣镝表示,中国股指今年还有上涨的空间。预计在二季度,MSCI中国指数有望升至80点,即较当前点位还有约9%的上涨空间,沪深300指数有望升至4600点。关于资金流向,她表示海外巿场短期关注中国股市散户的风险偏好;中长期则关注内地的养老保险新举措,是否会为A股市场提供稳定的投资资金来源。

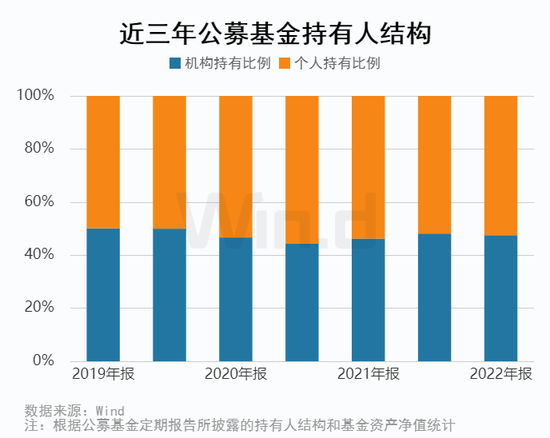

“外资是A股的边际增量,更多是风向标的作用。”孟磊也表示,“从基本面来看,未来A股上升空间取决于今年中国经济恢复程度,这背后取决于货币、财政,信贷、房地产等政策的支持。从资金面来看,则要看基金等大机构投资者的进场情况。”他说。

瑞银预计,2023年,中国经济将增长4.9%,A股盈利增长从2022年的4%回升至2023年的15%。高盛认为,2023年,MSCI中国指数每股盈利增长预期将升至17%。

关于A股具体的投资机会,在刘鸣镝看来,大消费始终是值得关注的板块。“无论身处哪个时代,消费都涉及到居民的必需及可选支出,稳定性相对较高。在政府部门支持提振消费,居民拥有超额储蓄、未来收入预期进一步向好的支撑下,消费行业的收入会比较稳健。”她说。

这与孟磊的观点不谋而合。在他看来,二季度财报季的数据或为消费复苏情况提供指引。此外,企业利润增速也值得关注,因为这将是大多数居民的收入来源。

高盛据春节期间旅行和消费数据测算,中国旅游及出行流动性已恢复到疫情前80%-90%的水平,节日相关支出增长强劲。中国人民银行的数据显示,截至2022年12月末,住户存款增加17.84万亿元,较2021年多增7.94万亿元。商务部于年初表示,将积极研究促消费的政策举措。

“不过,在疫情防控政策迎来重大优化调整后,仍需注意的是未来疫情感染高峰可能会出现第二波、第三波。”刘鸣镝提醒道,“从其他国家的经验来看,这总体上对上市公司业绩和股市的影响不大,但消费复苏可能会出现小幅波动。”

此外,消费基本面亦有隐忧。目前,白酒经销商库存积压严重。英国《金融时报》援引数据显示,目前白酒全行业未开封的库存至少价值3000亿元,约为2021年零售总额的一半。

从买方角度看,如果某些板块有明显受益预期,量化基金是否会有所变动?“我遇见过很多希望增加主动投资比例的投资人。他们会问我说,可否在选股时增加一些自身偏好?我说当然可以,这取决于你的回报预期、风险偏好,及国家产业政策支持和行业向好发展的信念。”任丽倩说。

包夏东表示,消费一直是外资A股关注的重要板块。无论是当前的超额储蓄,还是从中国庞大的中产人数来看,消费都是很大的机会。“前几年,外资曾有一种讨论,是否将中国资产从新兴市场篮子中拿出来,因为中国中产人数实在是太多了。”

在中国经济“重启”之后,包夏东也发现,无论是法国的奢侈品店,还是旅游景点,欢迎中国游客的牌子越来越多了,这仿佛又回到几年前的样子。“不仅是金融市场,大家都希望中国消费起来,中国游客回来。”他说。

(作者为《财经》记者)

题图来源 | Pexels