拆解“中特估”:为什么是中国,为什么是现在?

这是我们中国投资者的荣幸,但它也是时代留给我们的功课。

今天我们讨论的题目叫做试论中国特色估值体系,简称“中特估”。

这个概念是易会满主席提出来的,他的要求是希望市场参与者研究讨论。所以这是一个目前还没有标准答案的开放式的课题。今天我谈的东西也只是一些初步想法,希望能够起到抛砖引玉的效果。

今天的演讲有四个部分。第一个部分是两维四象,两个维度四个象限。这是我的一个理论框架。然后第二和第三部分我会对外部轴、内部轴分别做一些展开。今天的演讲主要我想集中在理论层面,至于基本结论,大家可以认同,也可以不认同,这没关系。

我想最重要是把两维四象这个理论框架介绍清楚。只要框架搭起来了,我相信机构投资者都有一定的研究能力。改进也好,推理也好,得出什么样的结论,这些工作都可以自己去做。

那么关于这个两维四象,我们也分两个小题目,先讨论为什么是中国,然后讨论为什么是现在。

中国特色估值体系与经典估值体系

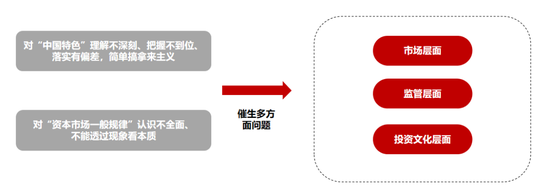

我们想要着手建立的中国特色估值体系,它跟经典估值体系之间的关系是什么样的?

在下面这张图上我们首先看到一个蓝色的大圈。这里面包括了PE、PB、PS、DCF、DDM等经典估值模型。它们是一个相互联通的体系。我们知道,只要对ROE进行一定假设,PE和PB之间是相通的;在杜邦分析里,PE和PS都是相通的;如果对WACC和增长率做一些假设的话, DCF和PE之间也可以连通。这些模型放在一起,就构成了经典估值体系。

那我们怎么来发展这个体系?还是按前面讲到方法论,我们要找出它们内含的假设,然后突破、放松这些假设,产生新的结论。我这里提出两个思路。一个从外部性的角度,一个是内部人的角度。也许大家还能找出其它角度,我们这里都不排斥。今天先按这两条来讲。

如果用内部人的角度来分析,经典估值体系其实包含一个假设:投资人是财务投资人,他买股票只是为了赚钱,没有任何其它想法。但是很显然,不是所有投资人都是财务投资人。那么这些抱有其它想法的人,我们称之为战略投资者。

我取了三个现实的案例,第一个是去哪儿。这是2015、2016年的时候,在美股市场发生的并购。在美团之前,中国最大的旅行服务商是携程,第二是百度投资的去哪儿,后来携程用换股的方式将去哪儿收购了。在那个时点上,去哪儿的财务指标是没法看的。但是老大收老二肯定不是用PE、PB来估值的,这很容易理解吧。他肯定是有战略目的,给了很高的估值。Uber中国也是,由于监管原因,也把自己卖给了滴滴。又是个老二收老大的过程,这样一类交易就不能用PE、PB来估值。

第二个是中国铝业。它发生在06、07年,上上轮牛市的时候,中国铝业是我们正部级单位,它担负着中国整合海外资源并购的战略任务,当时把很多地方上的资产并购进去了。像这样的战略并购,也不是用PE、PB。至于这一块资产自身盈利能力有多强,股价是多高,其实都不重要。在处理这样的并购机会的时候,你肯定是要另眼相待。

除了上述赚钱的案例,亏钱的案例也有。比如香港老千股。PE、PB都极低,还有大额分红,动不动 30% 分红回报率。但是大股东经常高位派发,低位配股,等着割你小股东的肉。这就构成了我们常说的估值陷阱。如果你只看PE、PB估值,那就要吃亏了。有这种斑斑劣迹的大股东在那里,它是肯定不适用经典估值体系来评估的。

所以我们看,携程去哪儿肯定是战略投资者,中国铝业更不用说了。而玩老千股的那帮人,其实也是战略投资者。只不过它执行的害人的战略。所以我们至少发现了三大类投资案例,都是不能用经典估值体系来处理的。

以上是从内部人的角度看。从外部性来看也有很多案例。经典估值体系是不考虑经济外部性的问题的。它总是假设,企业的产品,它所处的市场是竞争性的,而不是战略性的。它不考虑系统重要性这个概念。但是这个假设也是可以突破的。

比如台积电,从18年以来,从PE、PB看估值一路上升。这里面当然有行业周期的关系,但是无可否认,中美贸易战是它估值提升的一个重要理由。如果台积电真的象一块手表一样,我付一千亿美金让我拿回家,那么我想,中国大陆、俄罗斯、中东的主权基金等都会抢着买,但买不到。

它的战略性就凸显在这里:它的东西不是你说卖1块钱还是2块钱,对毛利率有多大影响。而是说你买不到它一块芯片,整辆汽车都造不出来。它有很强的外部性。英文叫weaponize,武器化。原本一个买卖自由的商业行为,现在可以变成卡脖子,可以要你命。

另外一个案例是Twitter。2022年美国科技股全军覆没,唯一一个赚钱的是Twitter,因为马斯克在2021年给了私有化邀约。为什么Twitter能拿到这个邀约?马斯克也不是看重什么PE、PB、现金流等等,而是看到了Twitter的政治、社交的影响。总之,当一个企业有很强的系统重要性,它的产品有很强的外部性,可以不成比例地影响其它利益相关方,那么这种公司就不能适用经典估值方法。

从上述两个维度,我们可以找出一些特殊的估值的案例。但是它们还只是离散的案例,还不是体系。不过也不要急。我们知道,哲学上讲,理论联系实际,实践产生理论。当我们积累了大量的特殊案例之后,下一步就要对它们进行分类,归纳,找出其中的特征、规律,最后我们就可以从特殊的估值案例上升到特色估值体系。

脑子里有了这样的概念,我们对于自己的研究工作应该怎样进行,就有谱、有方向了。

中国特色估值的两维与四限

现在我们将两个维度交叉起来,形成四个象限。其中第二象限既是竞争性业务,也从财务投资人角度来看。那么就直接地适用经典估值体系了,于是我们把蓝色的大圈画在这里。

第三象限是从事竞争性业务的国有企业,比如A 股的老凤祥、鲁泰A。这两个公司年轻一点的基金经理可能都不认识了。老凤祥是上海的地方国企,鲁泰是山东的地方国企,一个是做黄金首饰的,一个是做这个纺织的。两个都处在竞争性行业,给的估值也偏低的。这可以理解。

当然,我这里也要给它们说句话。我们一般认为,国企的竞争效率较低。这里面又包含两种原因。一种确实是资源的浪费,导致效率低下。另一种其实是国企承担了一定的社会责任。在许多情况下,这两种原因是要分开讨论的。当然,今天我们这里不展开。仅用财务指标来总括,竞争性行业的国企赢利能力确实较低。市场给予较低估值,不能算冤枉它了。

第一象限又是什么样的公司呢?民营的大股东,产业又有战略重要性。比如ASML(对标宁德时代)、ARM(对标中芯国际),这样一个群体,市场很明显是给予更高股值的。我觉得这也是合理的。有句话叫:挟天子以令诸侯,如果你给当年曹操的势力估值,显然不能只考虑兵马粮草,而要把汉献帝这个因子给考虑进去。对不对?你手里有这么大的外部性的东西,别人肯定是要刮目相看。

现在我们今天讨论的重点来了。在第四象限,我们可以看到许多国有的,而且处于战略性行业的公司。它们怎么估值?我们又可以把它们再规整为几类。这几类之间有相似之处,也有一些差异。大家还可以自己再找其它例子,再提炼,再比较。

第一类是Aramco(沙特阿美石油公司)、中石油。沙特是世界上储量最大、质量最好的原油产地。它的全部石油资源都整合在一家国家石油公司里面,由国家来掌控,大家更放心一点。其实英国BP在撒切尔夫人之前也是国营,但后来被拆散卖掉了。

第二个例子是NTT(全日本电信)、中国移动。NTT是上市公司,所以我拿出来说。其实世界上许多电信、铁路网络都是国有的。只不过不上市,我们也看不到估值数据,就不去管它们了。

第三个例子,雷诺(Renault)、中国中铁,这两个公司有什么相似之处呢?它们都处在很长的产业链的顶端,这些公司的订单波动会影响非常广泛的下游企业,就业、税收、GDP等等。事实上,美国通用汽车也是这样一个例子。08年之前它也是私企,08年大衰退时期被美国财政部收购金股。当年为什么救通用和克莱斯勒?不去救餐厅游乐场?原因也是因为产业链顶端的企业有系统重要性。

其实我们从消费端看,一个人一个家庭最大宗支出不外乎房子,车子。所以管住了房和车,很大程度上就管住了经济。车的订单变化会导致钢铁、电子等变化。房地产讲起来是支柱产业,但是开发商本身是个类金融机构,要落实到建筑,所有订单要到总包以下才开始影响产业链。房地产的支柱地位其实来自于建筑业的支柱地位,在落实到建筑之前,都是金融。2022年我们现在说保交楼,没说保销售,就是这个道理。

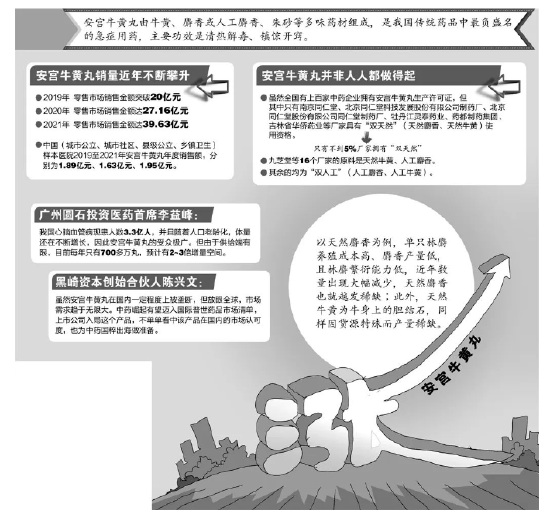

还有一类比较独特,中国传统文化资产,比如茅台、片仔癀。如果要对标,可能要对标路易威登之类的,但是路易威登是私有的。这跟我们中国经历了彻底的社会改革有关系。

以前我在QFII工作时候,有一个投资策略。我们戏称为八国联军策略。中国传统好东西不看PE、不看PB直接买,当时选了五个,我记得我们买的是茅台、五粮液、东阿阿胶、云南白药、片仔癀五个标的,每样买五个点。这种东西有点像买艺术品,比如日本在泡沫顶端时候买梵高的画,他们会看估值吗?也不看的。买这种资产就当另类投资来做,效果很好。

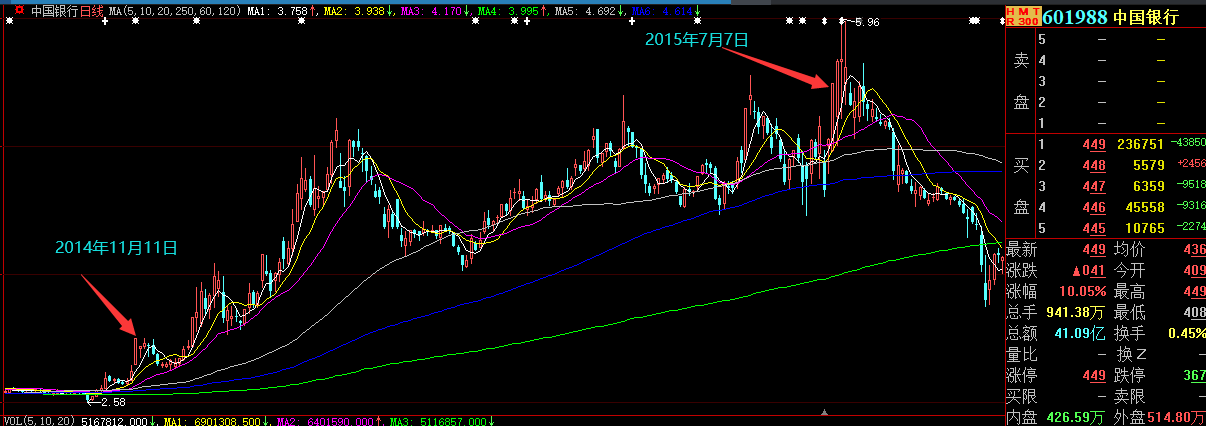

最后一种是工商银行。它是最独特的,也很有可能是最重要的。我们中国的六家大型银行全都是国有的。这点其实并不稀奇,很多国家的银行体系最大的几家银行都是国有。那么在这种体系下,我们可以有一个结论,就是大型银行的信用接近于主权信用。我没法想象说,如果工商银行出现系统性风险,人民银行不去救。

但是仅凭这一点还不能说明问题。土耳其、阿根廷的主权信用也不够看,还有欧盟内部的希腊、意大利、西班牙的银行,它的主权信用也是受到限制。所以我们这里必须引入人民币的独特地位,中国的独特地位。人民币现在是仅次于美元和欧元的第三大储备货币。从新冠危机以来的表现看,甚至从最近十几年的长期表现看,它的坚挺程度,它背后的支撑力量,可能强于除美元外的任何货币。

换句话说,中国的系统重要性银行,它们真的要倒下来,可能整个世界都是不会答应的。通过这个视角,我们才能看到工商银行的独特地位。这就好比我们说赌国运,你脱离了国运的判断,公司的判断就无从谈起。毛之不存,皮将焉附?

总而言之,以上这几类公司全都属于国有背景+战略性行业。我认为中特估要形成理论创新,主要工作就要在第四象限里面去做。这个工作希望广大机构投资者都能投身进来,一起努力。我现在先谈一点个人的、倾向性的看法。

首先我们看国际经验,象沙特阿美、NTT、雷诺这样的公司,它们比民营的同行公司估值怎么样?我可以告诉大家,没有明显的折价,反而有略微的溢价。这说明,国际市场对于战略性行业公司由国家控股是不排斥的。人家觉得很正常,用不着给低估值。当然,这只是一个参考,中外不可比的因素太多了。

回到A股市场,我认为,过去人们长期地混淆了第三象限和第四象限。人们只看到了国企民企一个维度,忽略了行业战略重要性,导致看工商银行、中国中铁时候,用的老凤祥方法在看,导致给予第四象限习惯性的过低估值。我这里不是说要完全翻案,给国企的估值比民企更高。但是以后我们可能要转变思维,不应该过度依赖这种思路看问题。尤其是不要混淆第三和第四象限,忽视其本质差异。

另外我想提一点A股市场可能忽略的问题。就是人们没有看到第一象限和第四象限之间,一体两面的关系。

比如用港股银证保的估值,基本上没有超过0.5倍,平安可能还好一点。如果按照这个估值水平看,那就是在按照中国地方债务危机、经济危机、或大规模资产价格衰退的预期进行交易。可真要是那样的话,我们想转头想,第一象限的这些公司还能有机会嘛?

电动车销售还能有多少?宁德时代怎么估值?光伏装机是多少?隆基怎么估值?中芯国际,包括整个上海微电子,能不能活下来都是问题。甚至可以说,地产崩了,茅台都要出问题。这个是有历史数据支撑的。离开中国谁喝你茅台?大家都是一根绳上的蚂蚱。包括现在A股军工给了很高的估值,银行却按破产来算。这是什么道理?用红楼梦里的八个字来说,就叫“一荣俱荣、一损俱损”。这是大家都有意无意忽视的一个事实。

好了,我们前面谈了那么多,总结起来,就是回答了为什么是中国的问题。这是从空间上看理论创新的机遇。因为中国有最多特殊估值对象,既是国企,又有战略性。换成越南、土耳其,就谈不上。说难听点,就是没有这个资格。能不能谈越南特色估值体系?没这个资格。放眼世界,只有中国有资格。这是我们中国投资者的荣幸,但它也是时代留给我们的功课。

时间问题:为什么是现在?

现在我们来谈为什么是现在。早十年为什么不谈中特估?或者再等十年后再来谈中特估行不行?为什么不早不晚是现在来谈?因为内部、外部两个轴是随着时代变化,且有规律的。外部轴在向右扩张的时候,内部轴必然向下扩张。反之亦然。而我们的研究工作必须依据时代的变迁而展开。

改革开放以来的四十年间,我们观察到的其实就是一个第二象限不断扩张的情况。如果大家都把经济效率放在第一位,大家相互都有很强的外部性,但是不把它武器化,有战略性也不拿出来用。那么战略性行业就会退化为竞争性行业。如果时光倒流到2018年之前,那么台积电就会从第一象限跑到第二象限去,变成一个普通公司,我们算PE、PB就行。甚至你从商业模式看,台积电根本不算是一个好的投资标的。

另外一个方向,就是内部轴不断的下降。那么使得第三象限的这个公司跑到第二象限去。这就是我们整个 90 年代进行的国企改革,抓大放小。竞争性的行业国企要去退出市场,要么干脆卖身给民营老板,那不就是跑到第二象限去了吗?

现在有什么不一样了呢?因为时代转折了,第四象限在不断扩张,第二象限在缩小。本来台积电是老老实实赚钱,因为现在芯片武器化,导致变成第一象限。第一象限的公司,如果再发展下去,我看很有可能就会国有化。蔡英文政府说,台积电是它们的护岛神山。如果台积电产能都去美国了,那就失去了战略性。到时候要给它来个行政干预甚至剥夺也不一定。

再比如说 2008 年金融危机期间,美国所有的系统重要性银行一共 6 家,全都是民营的。但是在危机期间,美联储和美国财政部直接向银行注资,直接每家给二百亿美元,不带商量的。把老总们关在一间房间里,要也得要,不要也得要,不签字谁也别走。这个在伯南克和盖特纳的回忆录里面都有写的。而且美国的这个国有股是直接干预经营的,风控和分配都有干预。当然现在业绩好了,投行就以优先股的方式把国有股份都赎买回去了。

以上两个是从第一象限跑到第四象限的例子。

那么从第三象限到第四象限的例子有没有呢?我就从身边说起。2016年供给侧结构性改革,本来煤炭、钢铁是竞争性行业,有一些国企在里面,跟民企打得很艰难。16年发生了很多事,也有淘汰落后产能,也有战略性的目的。总之从结果上看,这个行业的国有化程度提高了,更重要的是很大程度被国家机器实际控制了。

这个事情的历史评价现在还言之尚早。但是现在回想起来,21年9月份,动力煤直冲2000块钱,然后国家机器开动把价钱压下去。这是非常惊险的事情。转到今年,全球主要经济体通胀都有8%甚至10%以上,我们只有2%,主要因为国家在上游做了布局。要不是有16年供给侧结构性改革做的很多工作做铺垫,那么今年的经济形势真的不敢想象。不开玩笑,这真的是影响到国家安全的。这是一个原本竞争性行业发挥出战略性作用的例子。也是从第三象限跑到第四象限去的例子。

类似的事情,可能是今天的房地产行业正在经历的。以前地产行业高度民营化,若干年后,会不会像16年煤炭一样?这是值得我们思考的。因为处在产业链顶端。如果能控制房地产经营,那很大程度上可以控制GDP、经济、就业。

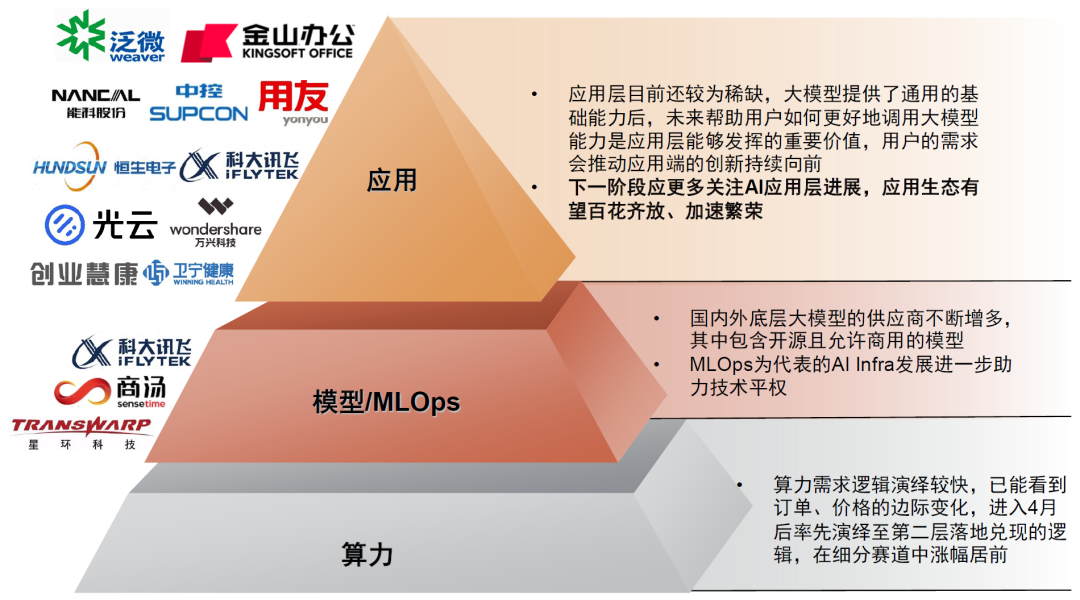

我想大家可以去看一看,你自己的组合里面,包括现在公募基金的常见重仓股里面,有多少是属于第一象限的。所谓政策性,战略性,系统重要性,正在我们的选股过程中扮演越来越重要的成份。很多公司,你如果不从战略角度去看的话,就没法解释它现在的PE、PB估值。但是如果你要谈战略的话,就不可能只从自下而上的角度分析,而完全不考虑自上而下的角度。

我这里不推销具体结论。但是我觉得我们做投资,做个股估值的时候,还是要有一个能够自圆其说的宏观框架。否则就会定价错误。定价错误不是一个道德概念,说你们参与者脑子笨什么的。而是说它会形成套利机会。

第一和第四象限估值差那么多。但是假如我们承认它们之间一体两面的关系的话。那么即使最后中国经济真的不行,也是第一象限跌更多。假如中国经济能够成功崛起,也是第四象限向上修复空间更大。同一个东西,两边的价格不一样,就会形成无风险套利。交易同一个宏观场景,两边给的估值不一样,也会形成无风险套利。

我们在A股市场呆得久了,经常可以观察到各种市场失灵的现象。很多时候,市场失灵不是关于好坏的。因为好坏很大程度上是主观的。你觉得好东西被低估了,关键人家不认为是好东西。那就很难说。但是明明一样的东西,你给不一样的定价。明明不一样的东西,你等同视之。那就是非常确定的定价错误。

凡是市场定价错误的地方,就是有可能赚钱的机会。这就是今天我们要谈中特估的现实意义。把握好了这个课题,是有可能赚钱,赚大钱的。我这里说的大钱,是指可以让大体量资金,赚取一个高比例收益的机会。所以散户不研究没关系,但是如果机构投资者,尤其是管长钱大钱的,不研究中特估,那真的很可惜。

以上就是我们关于两维四象的理论框架介绍。希望能给大家带来一些启发。

中特估离不开银行的估值修复

最后提一下行业。

我认为银行是必须关注的。想要理解银行的估值,我想引用威廉杜兰特一句话:凡是有利于美国,就是有利于通用汽车。凡是有利于通用汽车的,都是有利于美国的。市场经常担心银行让利。但这其实是放水养鱼。财政部也天天喊着减税让利。让了那么多年,你看税收是增加了还是减少了?这明摆着一个道理嘛。

凡是有利于中国经济的事情,都是有利于六大行的。凡是有利于六大行的事,也有利于中国经济。所以很简单,信国运,就不能不信银行。不信银行,就不是真的信国运。

从数据上看,银行全 A 股的净资产里面它占34%,市值银行只占10%,利润占38%。我们现在看沪深300,PE、PB都是失真的,全都是银行在里面顶。剔除银行后,A股的估值远高于美国、欧洲、日本,也高于新兴市场平均,可能仅低于印度。加入银行之后,A股的估值仅高于俄罗斯,全球最低。是这么一个概念。

从实操的角度讲,如果中特估有行情,那么一定包括银行。我个人意见,甚至可以这么说:如果银行不修复到净资产附近,中特估就等于不成立。再具体一点讲,按照A股的习性,银行恐怕不会是第一个涨起来的。

但是这也许是一件好事。某个东西,你知道它肯定会涨,而且它涨之前还有种种先兆。时间、品种双确定,哪里去找这样的好事?当然,如果我们的研究工作更扎实,知行合一更充分,我们就能够更好地利用,享受这个历史机遇。

我们读党史,经常会碰到一个词叫历史自觉。什么叫历史自觉呢?我不敢给出什么确定性的判断。但是我认为,A股市场的机构投资者,现在开始积极研究,把握中特估,这就是一种历史自觉。

(丁昶,自由投资人,长期在中资和外资机构担任投研负责人,曾经同时管理韩国中央银行,韩国国家投资基金和未来资产基金公司三个QFII账户。)

文|丁昶

编辑|彭韧

(本文内容仅供参考,不构成任何形式的投资和金融建议;市场有风险,投资须谨慎。)