外资巨头最新发声:超配中国!中国股票是全世界最便宜的市场之一

中国央行“买买买”。

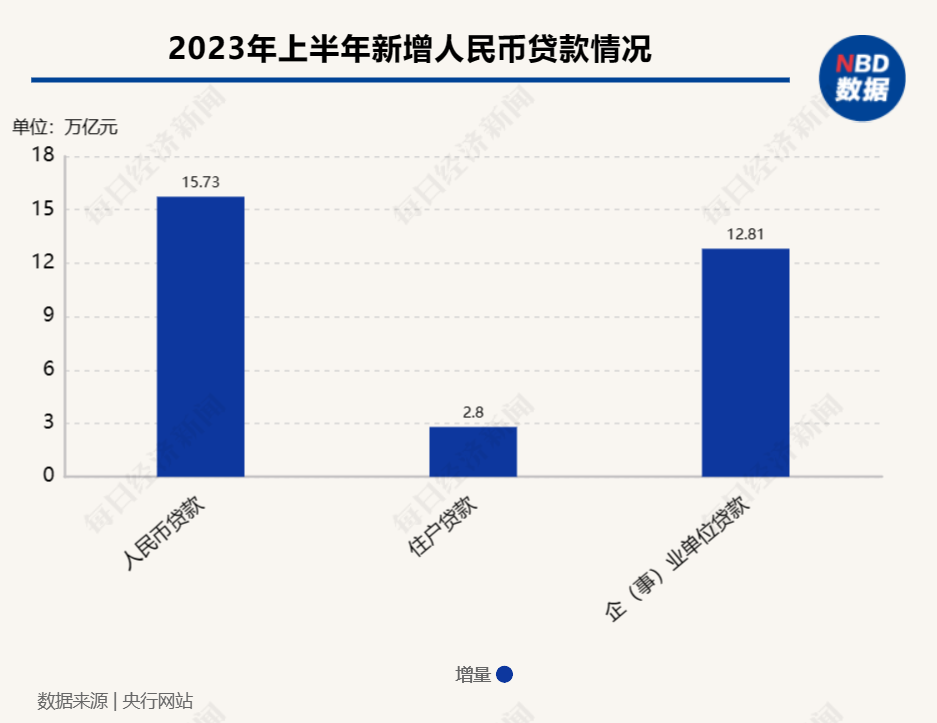

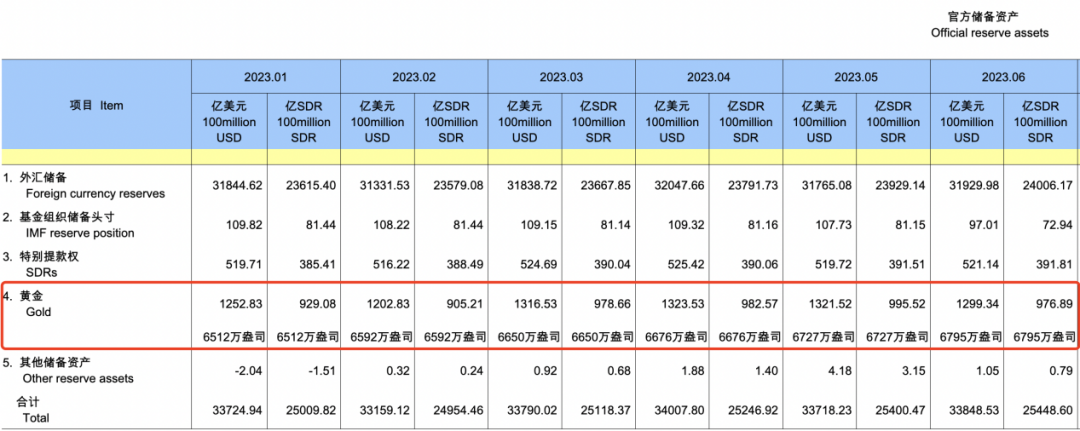

7月7日,国家外汇管理局发布的数据显示,中国6月黄金储备为6795万盎司,5月末为6727万盎司,环比增加68万盎司。这已经是连续第八个月增长,累计增持规模达531万盎司,以国际黄金的最新价格(1925美元/盎司)计算,累计增持金额达102.2亿美元(约合人民币740亿元)。

当前,多家外资巨头发表了2023年年中展望,其中,全球最大的资管机构贝莱德对中国股票市场持“超配”观点;景顺亚太区(日本除外)全球市场策略师赵耀庭也认为,中国股票的估值很有吸引力;瑞士宝盛对中国股市继续保持选择性策略,预计中国股指将出现正回报。

另外,摩根士丹利将大中华区半导体股票评价上调为“具有吸引力”,最新发布的报告指出,科技行业通缩、价格弹性、人工智能半导体需求,这三项因素将共同触发逻辑芯片的下一个上升周期,可能从2023年第四季度开始。

央行大动作

7月7日,国家外汇管理局发布的数据显示,中国6月外汇储备3.193万亿美元,5月末为3.1765万亿美元,环比上升0.52%。其中,黄金储备为6795万盎司,5月末为6727万盎司,环比增加68万盎司,已经第8个月上升。

国家外汇局称,2023年6月,受主要经济体货币政策及预期、全球宏观经济数据等因素影响,美元指数下跌,全球金融资产价格涨跌互现。汇率折算和资产价格变化等因素综合作用,当月外汇储备规模上升。我国经济回升向好态势明显,高质量发展稳步推进,有利于外汇储备规模继续保持基本稳定。

自2022年11月以来,中国央行黄金储备已连续第八个月增长,累计增持规模达531万盎司,以国际黄金的最新价格(1925美元/盎司)计算,累计增持金额达102.2亿美元(约合人民币740亿元)。

其实,不仅仅是中国央行,全球央行也都在持续“淘金”。

据世界黄金协会(WGC)汇编的最新数据显示,除大规模抛售的土耳其外,5月其他国家地区的央行仍是黄金的净买家。5月有八家央行增加了黄金储备,合计净购买量达50吨。其中,土耳其5月再次抛售63吨黄金,使得全球央行当月的黄金持有量净减少27吨。

今年3月以来,土耳其已经出售近160吨黄金。世界黄金协会认为,这是土耳其央行对当地市场动态的回应,不太可能反映该央行长期黄金战略的变化。

此外,世界黄金协会认为,若美国经济温和收缩,2023年上半年表现强劲的黄金下半年将转为中性;若衰退风险增加,经济恶化,会产生新的黄金投资需求;若软着陆,投资者可能减少投资黄金。

根据世界黄金协会最近发布的《2023年央行黄金储备调查》,24%的央行计划在未来12个月内增加黄金储备。71%的受访央行认为,未来12个月全球黄金储备的总体水平将会上升,这比去年增加了10个百分点。

对于金价走势,业内人士认为,未来有望得到支撑,当前对黄金的战略配置仍十分重要。

中国银河(11.720, 0.11, 0.95%)证券研报显示,美联储加息周期结束在即,黄金将迎来战略性的投资时机,有望启动新一轮黄金价格牛市。而黄金价格的上涨是黄金板块行情最为有力的催化剂,金价上涨将会给黄金板块带来明显的超额收益。

“超配中国”

近日,多家外资机构发表了2023年年中展望,从配置的角度来看,多家外资表态对中国股票市场的看好。

在全球市场下半年战术配置报告上,全球最大的资管机构贝莱德(BlackRock)对中国股票市场持“超配”观点。

贝莱德基金首席投资官陆文杰指出,一方面由于全球投资者目前对中国市场是明显低配的;另一方面,未来12个月中国的企业盈利增长还是两位数,这一水平在全球也是罕见的。此外,中国股票的平均市盈率只有10倍、11倍,是全世界最便宜的市场之一。

展望下半年A股市场,陆文杰表示,希望看到经济的进一步恢复,这是股市比较好的表现的基础。目前市场没有太多增量资金,因此以把握结构性机会为主。

景顺亚太区(日本除外)全球市场策略师赵耀庭也认为,中国股票的估值很有吸引力。当下正处于“有波折的着陆”和“平稳着陆”之间的临界点,这创造了一个不错的投资环境,投资者有机会重新思考如何进行配置投资。

瑞士宝盛对中国股市继续保持选择性策略,预计中国股指将出现正回报,但市场可能期望看到更多基本面改善以及更加清晰的地缘政治前景。在此之前,市场可能将出现窄幅波动。

“市场的悲观预期和复苏现实之间的差距,导致当前中国的股票估值处于相对低位,投资价值凸显。”富达指出,期待后续的积极政策,盈利趋势正在上升。

瑞士宝盛认为,中国国有企业股票截至年底有估值上行的潜力。同时,该机构还看好人工智能、能源转型和生活方式的转变的主题。

“具有吸引力”

日前,摩根士丹利将大中华区半导体股票评价上调为“具有吸引力”。

当地时间7月6日,摩根士丹利分析师Charlie Chan发布的报告指出,科技行业通缩、价格弹性、人工智能半导体需求,这三项因素将共同触发逻辑芯片的下一个上升周期,可能从2023年第四季度开始。

Charlie Chan进一步表示,当前半导体行业正处于“U型”周期复苏底部。从历史上看,半导体库存天数的逆转是行业股价上升的一个强信号。

一方面,摩根士丹利表示,过去两周以来,人工智能半导体订单涌现,考虑到AI半导体的长期趋势,重申“高配”建议,上调包括台积电在内的头部AI半导体公司的盈利预期。

另一方面,摩根士丹利建议投资者有选择地参与智能手机半导体周期的触底反弹,将韦尔股份(107.680, 2.50, 2.38%)评级上调至“高配”,将汇顶科技(47.650, 0.38, 0.80%)评级调整至“平配”,将日月光评级上调至“高配”,将长电科技(30.850, 0.10, 0.33%)评级上调至“平配”。

当地时间7月6日,美国半导体产业协会(SIA)公布的数据显示,今年5月,全球半导体芯片销售额为407亿美元,同比减少21.1%,连续第11个月下滑,但环比增长1.7%。

野村认为,5月数据已显示出触底反弹的迹象。SIA总裁兼执行长John Neuffer表示,半导体市场相较2022年依旧低迷,但全球芯片销售额已连续3个月小幅环比上升,激起人们对市场在下半年反弹的乐观情绪。