货币政策之辩!是继续宽松还是转向适时退出?.mp36:40

来自齐俊杰

货币政策之辩!是继续宽松还是转向适时退出?

作者:知识星球找老齐的读书圈

昨天,央行给了市场一个大利好,降低再贷款再贴现利率0.25个百分点,虽然6月降息降准落空,但是再贴现利率在最后一天调降,也算是对市场的一种补偿。此外,央行还下调金融稳定再贷款利率0.5个百分点。

央行没有直接降准降息,而是通过再贷款再贴现利率调节,主要是思路上的转变,这属于结构性的货币工具,可以缩短利率的传导链条,提高了政策的针对性,比如支农再贷款、支小再贷款利率下调0.25个百分点,这些都是定向使用的,可以确保资金能够进入这些领域,而杜绝资金空转。

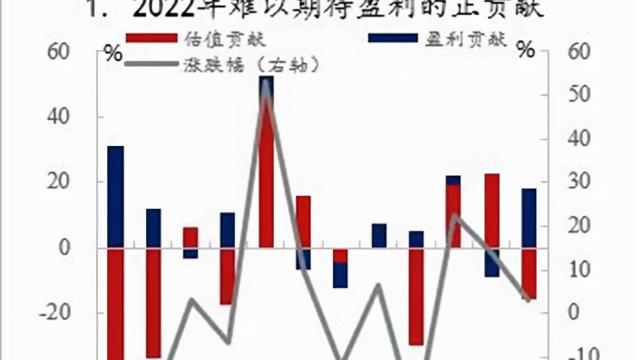

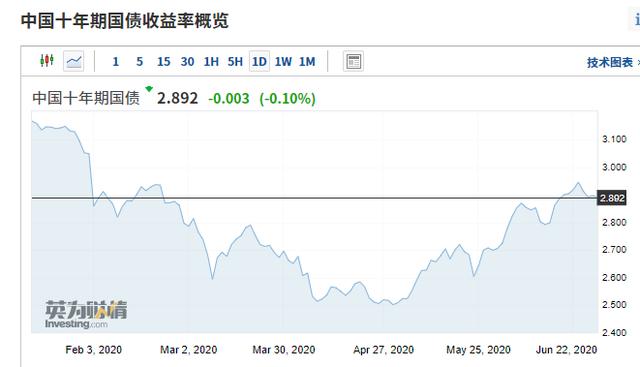

由于5月份开始的央行一系列操作,让很多人开始讨论央行的货币政策方向,其中有一个笔名为余初心的人,写的文章比较受到市场关注,他的观点是经济回暖,金融风险的苗头开始出现,随着流动性保持合理宽裕,货币市场利率逐步进入历史低位,隔夜和七天回购在4月底均出现近十年最低值,而3月银行间市场杠杆水平回升至110%的近年来高位。除了金融机构通过杠杆操作盈利,也出现部分企业套利现象。今年以来结构化存款规模大幅上涨超2万亿元,M2增速与M1增速的剪刀差从2月的4%持续上升至4月的5.6%。资金空转和金融风险苗头已经出现。

所以结论就是,货币政策的宽松要适时退出,但适时退出并不等于踩急刹车,重要的是调整结构,遏制泡沫,确保资金流向实体,既要避免投机心理,也要退空转。

市场有传言,说这个余初心有可能是央行的代言人,他的文章会有重要的政策意图,但这个事我们无从考证,不过从这个人所说的东西来看,有几点是肯定的。

首先,确实央行不喜欢资金空转,或者说哪个领导也不喜欢空转,而前一阵宽货币宽的有点猛,结果导致了票据套利出现,滚隔夜拆借抢短债而抛售长债,这些都是资金空转的标志,现在央行已经开始整顿结构存款,银行间7天质押回购利率回升,这都是央行主动出手干预的结果。

其次,央行仍有任务保持市场流动性宽裕,降低融资成本,现在复苏还很脆弱,各个方面都需要低成本的钱,所以现在仍然需要央行的推动,5月之前,央行屯兵与银行体系,5月之后,央行开始使用这些兵马,来进行排兵布阵。当然这中间会发生兵马不够的情况,央行也会随时从后面调动预备队,但是兵马总量基本差不多了。

第三,实体,实体,还是实体,央行现在必须打通渠道,把资金打到实体之中去,这时候的金融要服务实体经济,而不是赚实体经济的钱,这也符合之前国常会提出的金融让利1.5万亿的精神。

第四,所谓适时退出,指的是上半年那种整体宽松的退出,如果用开车来比喻的话,现在相当于定速巡航了,不再深踩油门,远不到踩急刹车的时候,甚至连点刹都算不上。所以大家也没必要太过于担心。

其实我们上个月就已经提出了,货币政策已经转向,从宽货币紧信用周期,调整到了宽货币宽信用周期,这个周期由于市场利率不再继续下行,甚至还有所反弹,所以大家会误以为央行开始紧缩了。其实不是的,原来央行放出来的钱,都堆在商业银行那里,这些银行也不好好放贷,拿着这些钱都去买债券,所以市场利率就快速下降。道理也很简单,因为买的人多了,相当于资产的需求多,比如8个人都愿意借你钱,你肯定找一个要利息最低的人。但是后来,央行开始调整银行结构,逼着银行把贷款放给实体企业,这样资金的需求方就增加了。还是你要借钱,现在只有4个人愿意借给你了,自然利息也就涨了点。

所以这就是金融体系正在发生的变化,那么银行把钱贷款给了实体经济,让这些企业都有钱了, 社会融资也就增加了,企业拿到钱,加了杠杆,大部分都是去搞生产的,扩大经营,扩大利润,只有赚到更多的钱,才能偿还贷款,这就有助于企业业绩改善,利润回升。也更有助于股市中的业绩改善,所以在宽信用周期,通常股市都不会差。特别会有利于中小企业,他们平常是最缺钱的,无论是外延式并购,还是上马新业务,银行大量给他们贷款,会让其业绩明显改观,而那些一直都不缺钱的大企业,对于宽信用的反应就比较差。所以宽信用周期一旦开启,大小盘风格的变化就会十分明显。

所以,为什么今年创业板涨的这么好,今年以来都涨了35%了,远好于其他指数,主要就是因为,经济周期,风格周期和金融周期共振的结果。而这些周期,我们在星球的粉丝群里,每周二都会给大家通过图表进行分析,把周期看明白了,投资上你才不会犯方向性的错误。现在很多人都开始恐高了,但是我们却用数据告诉你,中小创的大涨其实才刚刚开始