东方证券最多七成员工将“变身”股东 券商“留人”放大招

又见券商“喊”员工当股东。6月17日晚间,东方证券不超过总股本2%的员工持股计划出炉,涉及资金不超4亿元,预计不超过4000人,即最多有近七成公司员工将参与其中。当前,伴随着证券行业马太效应加剧,机构人才争夺战愈演愈烈,越来越多券商在人才激励上加大投入,招商证券、国泰君安、华泰证券等多券商在近年纷纷宣布推出员工持股计划或股权激励计划,分析人士指出,未来会有更多券商作出相应安排,以实现与员工利益的深度绑定,激发人才队伍的积极性和战斗力。

东方证券最多七成员工参与持股计划

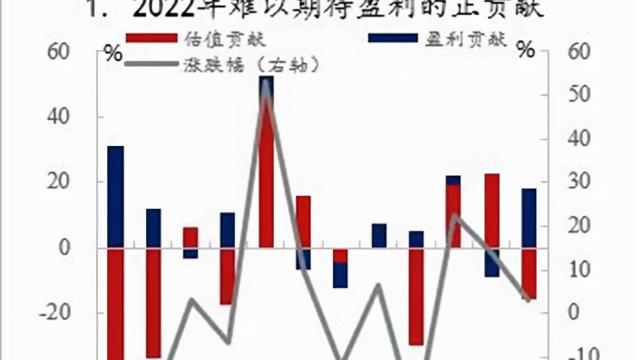

图片来源:东方证券员工持股计划(草案)

6月17日,东方证券发布员工持股计划(草案),本次员工持股计划资金总额为不超过人民币4亿元(含)。该计划实施后,预计全部有效的员工持股计划持有的公司股票总数量累计不超过公司股本总额的2%。

从参与门槛来看,参加该员工持股计划的对象范围包括:截至2020年4月30日与公司或下属控股子公司签订正式劳动合同的董事、监事、高级管理人员及其他员工,预计总人数不超过4000人。北京商报记者注意到,东方证券2019年年报显示,公司在职员工数量合计5772人,也即意味着,以最高4000人计,东方证券将有最多近七成员工参与此次员工持股计划。

根据计划,东方证券董事、监事和高级管理人员(共12人)认购比例不低于本次员工持股计划总份额的7%,其他员工认购比例不超过本次员工持股计划总份额的93%。此外,公司和子公司董事、监事、最高行政人员等核心关联人士,参与持股不超过本次员工持股计划总份额的20%。

该员工持股计划以“份”作为认购单位,每份份额为人民币1元,份数上限为4亿份。单个员工起始认购份数为3万份(即最低认购金额为人民币3万元)。以最高4亿元计算,12名董监高不低于7%的总份额即最少需认购2800万元。

据了解,该员工持股计划的存续期为5年,员工持股计划委托资产管理机构汇添富基金管理股份有限公司设立资产管理计划进行投资运作及日常管理。

东方证券表示,公司实施员工持股计划的目的在于建立和完善员工与公司的利益共享机制,提高员工的凝聚力和公司竞争力,吸引和保留优秀人才,促进公司长期、持续、健康发展,促进公司、股东和员工三方的利益最大化。

员工持股计划A股与H股的抉择

官网显示,东方证券前身东方证券有限责任公司于1998年3月9日开业,公司于2015年3月23日成功登陆上交所,2016年7月8日H股成功发行并上市,成为行业内第五家A+H股上市券商。

从此次员工持股计划的股票来源来看,由受托管理机构通过沪港通及/或深港通等法律法规许可的方式在二级市场直接购买东方证券H股股票。

同为A+H股券商,此前招商证券、中信证券也曾宣布推出员工持股计划。

2019年4月,招商证券宣布拟回购A股股份用于员工持股计划,根据后续公告,该计划参与对象认购金额不超6.64亿元(含)。今年3月招商证券公告称,公司已于2020年3月3日完成员工持股计划股票过户手续,该计划共持有公司4002万股公司A股股票,占公司总股本比例为0.5974%,参与人数共995人。

2019年3月,中信证券也曾披露员工持股计划(草案),拟向公司董监高、核心关键员工等推行员工持股计划,母公司员工持股人员数量约为1000-1500人,由信托管理机构直接在二级市场购买公司A股或H股股票。

值得一提的是,三家A+H股券商中,招商证券员工持股计划全部为A股,中信证券为A股或H股,东方证券则为H股进行员工持股。

就公司选择H股是何考虑等问题,北京商报记者联系到东方证券,对方仅表示以公告为准。

有业内观点认为,A+H股券商长期面临A股较H股溢价较高的情况,东方证券选择H股,相当于为员工选择了更便宜的筹码。

公告当日6月17日收盘,东方证券A股收报9.12元/股,H股收报3.92港元/股(换算为3.58元人民币/股),A股H股溢价率达154.75%。

对于A、H股进行员工持股有哪些差异,券商投行从业人士何南野指出,主要在于股份回购成本、回购难易度、后续减持的便利性、对员工的持股激励效应等方面。从目前看,H股对券商股的估值溢价低,并且H股交易没有A股便捷,手续费也较A股高,对员工的激励效应有待商榷。但对公司而言,由于港股价格较低,在港股进行回购,成本更为低廉。

首创证券研发部总经理王剑辉进一步对北京商报记者表示,对于员工而言,选择A股、H股整体没有本质差异,哪类股票处于历史低位,中短期的价值回升空间更为明显,对于员工而言就更为划算。整体来讲,A+H券商两地股价走势相近,但估值环境不具有可比性,需要观察同一市场的历史价格,判断股价中短期的回升空间。

聚焦人才竞争

伴随着金融对外开放以及资本市场深化改革提速,证券行业马太效应加剧,机构人才争夺战愈演愈烈,越来越多券商在人才建设上加大投入,而政策的支持也为券商进行人才激励,提高公司凝聚力开启了方便之门。

2014年6月,证监会发布了《关于上市公司实施员工持股计划试点的指导意见》。该意见指出,上市公司实施员工持股计划试点,有利于建立和完善劳动者与所有者的利益共享机制,改善公司治理水平,提高职工的凝聚力和公司竞争力。

新《证券法》第四十条规定,“实施股权激励计划或者员工持股计划的证券公司的从业人员,可以按照国务院证券监督管理机构的规定持有、卖出本公司股票或者其他具有股权性质的证券。”

在政策支持之下,越来越多券商抓准机遇,除了员工持股计划,限制性股票股权激励计划也在加速推进。

今年6月7日,国泰君安发布的A股限制性股票激励计划(草案)显示,该公司拟以不超21.7亿元回购公司A股股份用于实施限制性股票股权激励计划,向激励对象授予不超过8900万股A股限制性股票。该计划首次授予的激励对象为公司执行董事、高级管理人员以及其他核心骨干人员,共计451人。今年3月30日,华泰证券也曾发布拟以集中竞价交易方式回购A股股份方案的公告,拟以不超26.15亿元回购公司不超9076.65万股股份,回购股份将作为限制性股票股权激励计划的股票来源。

何南野指出,一般而言,实务操作中根据上市公司的不同情况,股权激励方式包括限制性股票、股票期权、虚拟股票、激励基金、非公开发行、员工持股计划等多种操作方式。

而在业内人士看来,无论采用哪种操作方式,都反映出证券公司对于人才的重视程度越来越高,股权激励将成为更多券商留住核心人才的重要方式。

“员工持股计划、股权激励计划在金融行业已经成为公司薪酬体系、激励机制的重要组成部分,通过员工持股既可以激励员工又达到员工参与公司发展和经营管理的双重作用。预计未来越来越多的券商都会在这方面做出相应的安排。”王剑辉如是说。

何南野也对北京商报记者表示,从目前看,注册制的实施和资本市场的深度改革,给券商提供了新一轮发展机遇,抓住机遇的基础在于人才建设,未来会有更多券商推出股权激励计划,以实现与员工利益的深度绑定,激发人才队伍的积极性和战斗力。