联手蚂蚁金服“双链通”光大银行加快推进无接触贷款

外汇天眼App讯 : “即使在新冠肺炎疫情期间,我们双方(光大银行和蚂蚁金服)的开发、测试链条都没有停过。现在已基本具备生产的能力,我们双方都在寻找合适的企业‘上链’,上区块链、上供应链。”光大银行首席业务总监、数字金融部总经理杨兵兵表示,加快、加深区块链等新技术在金融领域应用,无疑是破解当前中小微企业融资难融资贵的最优选项之一。与此同时,传统银行与外部金融科技企业合作的内容也将更丰富、边界也会更宽广。

降低“链”上企业融资成本

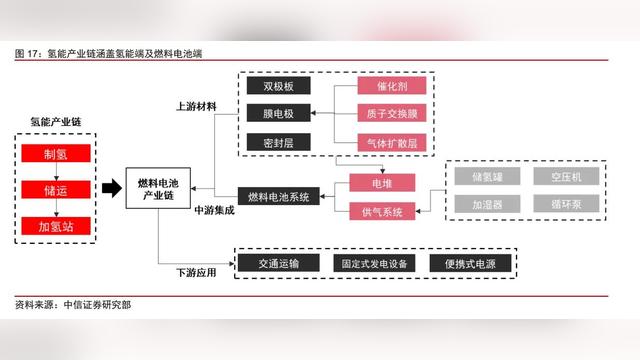

当前,供应链金融成为支持产业链企业复工复产的一大“利器”,而“双链通”是蚂蚁金服基于区块链技术开发的供应链协作网络,它将核心企业应付账款确认、流转、融资、清分等全生命周期“上链”,不仅拓宽了中小微企业的融资渠道,也提高了供应链上核心企业的资金利用效率。

光大银行是国内首批与“双链通”平台实现系统对接并完成区块链供应链“双链”合作的银行。“光信通”则是光大银行与“蚂蚁双链通”平台合作上线的首期产品。

“双链通”解决了中小微企业融资的哪些痛点?杨兵兵介绍,最关键的是解决信用传递难题。他举例称,比如A企业是核心企业,采购了B企业1000万元的原材料,B企业产生了1000万元的应收账款。B企业需要资金的时候,以往只能把这笔应收账款转让、质押。但“双链通”模式下,B企业能把这笔1000万元的应收账款当作“现金”使用,还可以拆分,比如拿出50万元从“链”上支付给C企业进行采购。这50万元其实还是基于A企业开出的应收账款来进行的,通过“双链通”这个信用就可以传递下去。

杨兵兵表示,A企业(核心企业)一般都是资质好的大企业,但是B、C及往后D、E、F等,可能是很多小企业甚至微型企业。应收账款传递下去,解决了资金结算等问题,可以看作一笔支付,只不过这次支付不是直接通过现金,而是通过一个凭证来进行。“更重要的是,‘双链通’模式一旦跑通跑顺,‘链’上融资成本整体都会降低,银行也可以减少一些不必要的管理成本,有效降低各类风险。”

业内人士称,随着区块链技术的应用,供应商拿到贷款的时间从原来几个月甚至一年,直接缩短到几分钟。

“无接触贷款”将常态化

“无接触贷款”目前逐渐成为小微企业复工复产路上的“及时雨”。杨兵兵认为,“无接触贷款”经受住了疫情的检验,实践证明其对于解决小微企业的暂时资金困难发挥了积极作用。

杨兵兵表示,“无接触贷款”需要在风控方面做好几个关键环节:首先是做好反欺诈工作。“无接触贷款”这类线上贷款客户分散、单户额度小,属于非常典型的零售类贷款;其次要通过嵌入场景来最大程度地控制风险。如果申请贷款的小微企业本身在特定场景里经营,其在这个场景会留下很多记录,可以对这些记录进行分析,从信用风险的角度来防止欺诈。可以把贷款用途限定在某一个场景里,方便进行贷后管理。

光大银行与蚂蚁金服的合作由来已久且不断深化。在杨兵兵看来,关键原因在于双方找到了各自的定位,发扬了各自的特长。预计未来传统银行与外部金融科技企业合作的内容将更丰富、边界也会更宽广。

杨兵兵表示,银行今后与金融科技企业还有更大的合作、探索空间,如区块链、数字新基建等。银行在助力新基建方面,既可以有传统的做法(如信贷投放),也将是重要的参与者。“5G时代我们是重要的应用领域参与者。在此过程中,我们会根据自己的能力去创新一些产品,同时我们也愿意和蚂蚁金服这类基础技术能力好的企业进行合作创新。”

他认为,5G应用提速将给行业带来很大突破。比如,区块链使得信息流和资金流在平台上有序流动,并确保平台上数据的真实性,但数据在上个平台之前是否真实,就需要用其他方式来保证,这需要物联网技术的参与。“物联网技术使得资金流、信息流、物流的‘三流合一’,但此前行业推进的速度很慢。随着5G应用的提速,物联网应用也会随之加快。三者融合在一起,银行业对于企业贷款、贷款用途的判断将更加准确。”杨兵兵表示。