高盛:如果美联储不降息,2万亿美元企业债将引发又一波裁员潮

高盛 表示,如果美联储不降息,未来两年到期的逾2万亿美元企业债务将动摇美国经济,并引发又一波裁员潮。

该行在周日的一份报告中表示,与企业债务再融资相关的更高利息支出将导致资本支出减少,并在2024年每月减少约5000个工作岗位。假设利率保持在目前的水平,到2025年,这一数字可能会翻一番,达到每月减少1万个工作岗位。

高盛首席经济学家哈哲思 (Jan Hatzius) 表示:“如果利率保持在高位,企业将需要拿出更大比例的营收来支付更高的利息支出,因为它们需要以更高的利率为债务进行再融资。我们发现,每增加一美元的利息支出,企业的资本支出就会降低10美分,劳动力成本会降低20美分。”

美国企业从2022年之前的低利率时期受益匪浅。根据美国银行(31.88, 0.58, 1.85%)的数据,标普500指数成份股公司的债务构成中,长期固定债务的比例高达76%,其中大部分是以低个位数的利率担保的。

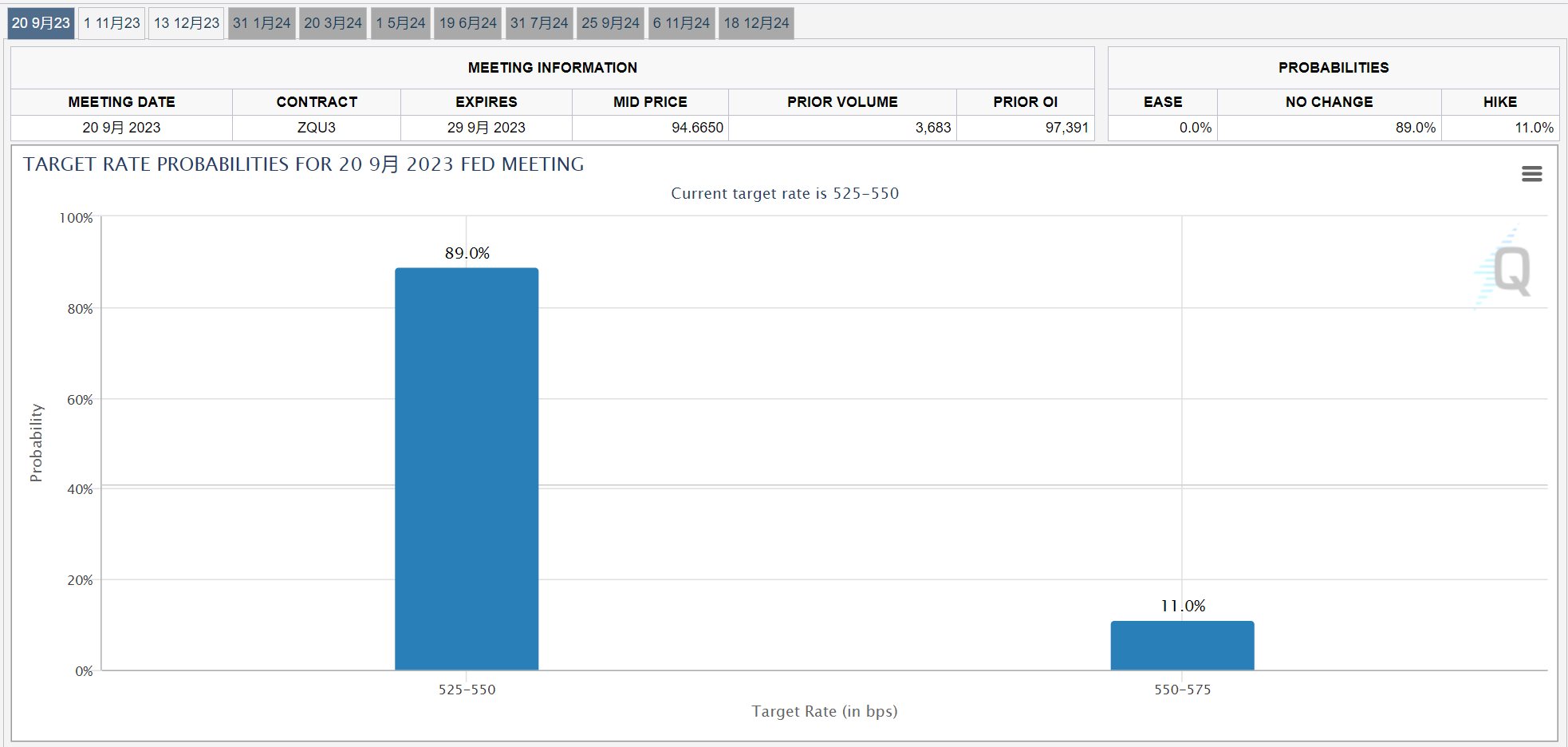

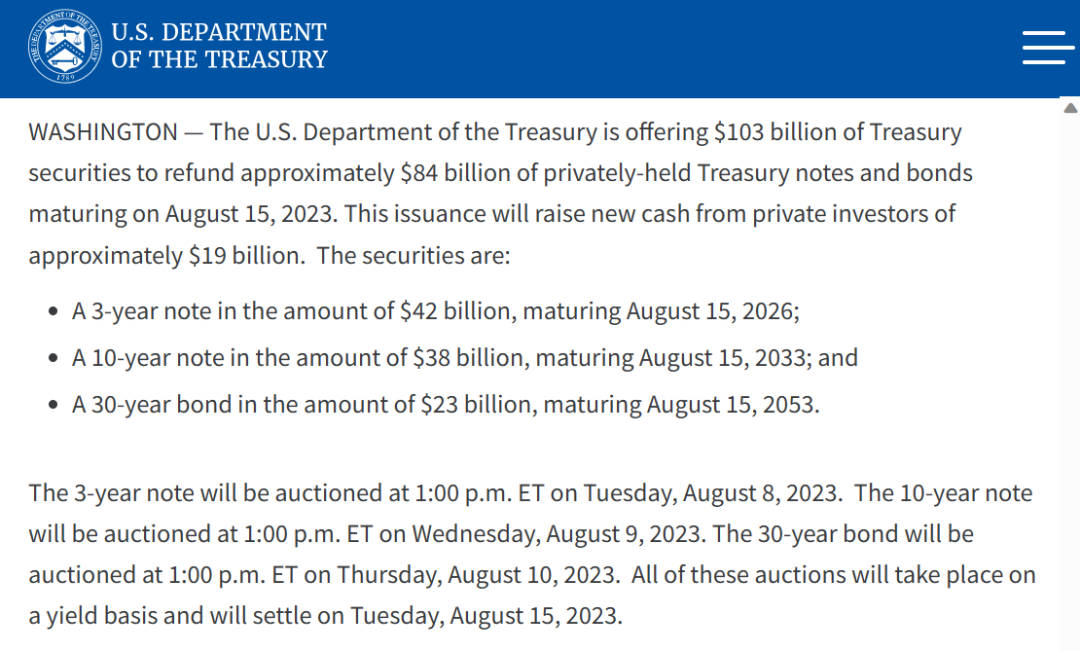

但随着利率保持在高位,并可能随着美联储继续抗击通胀而走高,再融资风险将变得更加明显,尤其是在未来两年。

高盛估计,2023年剩余时间内到期的企业债务将达到2300亿美元,2024年将达到7900亿美元,2025年将达到1.07万亿美元,占所有企业债务的16%。据高盛称,2026年至2030年期间,还有4万亿美元以上的企业债务将到期。

受更高利率债务再融资影响最大的是那些不盈利的公司,因为它们倾向于更依赖裁员来平衡成本。

哈哲思表示:“我们的估计表明,劳动力成本的下降约有一半来自招聘的减少,一半来自工资增长的下降,这意味着2024年每月就业增长将减少5000人,2025年每月将减少1万人。”

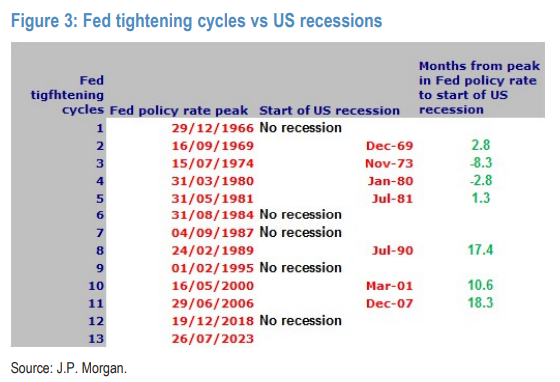

债务再融资壁垒有助于说明,为什么美联储大幅加息可能需要数年时间才能在经济中发挥作用,并对企业产生影响。这可能有助于解释为什么经济衰退尚未成为现实。

哈哲思表示:“自美联储紧缩周期开始以来,再融资需求有限,这表明加息对经济成长的影响比我们的金融状况指数冲击模型预测的平均历史影响要延迟得多。”