美联储缩表什么时候停?高盛:明年Q3开始“踩刹车”,2015年Q1结束

高盛预测,此次缩表总体将对10年国债利率产生约25bp的影响,影响应略低于一次加息的效果,且很大部分缩表影响已经包含在债券市场价格中。

随着美联储加息周期已接近尾声,关于缩表的进程也备受关注。

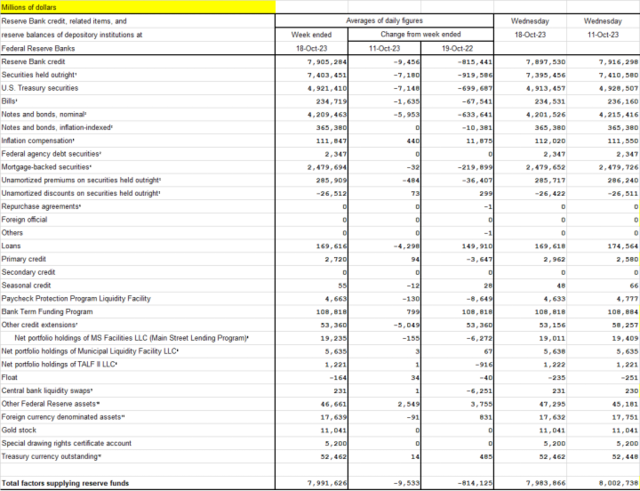

美联储在去年5月的FOMC会议上正式宣布,从6月1日开始缩表,到11月1日为止,美联储的缩表进程走过了18个月,其资产负债表缩减了约1.04万亿美元至7.8万亿美元,降幅约11.76%,其中:

美国国债的持仓由57708亿减少至48726亿,减少8982亿,降幅15.6%;

联邦机构债务证券持仓不变(本身占比就很少);

MBS由27074亿,降低至24639亿,减少2449亿,降幅9%;

那么,美联储又会在何时应该停止缩表?

11月19日,高盛首席经济学家Jan Hatzius 领导的团队在报告中指出,2022年缩表主要通过降低银行准备金来完成,而2023年缩表则主要通过缩减美联储隔夜逆回购ON RRP账户(可理解为非银机构闲置资金的蓄水池)规模来完成。

Hatzius认为,从美联储的目标来看,当银行准备金从“充裕”变为“充足”时,这也意味着储备供应的变化对短期利率将产生适度影响,FOMC可能会停止缩表。

高盛通过模型测算得出,短期利率将在2024年第三季度左右开始对准备金的变化变得更加敏感,预计届时美联储将开始减缓缩表的速度:

2024第四季度预计美联储将国债月缩减上限从600亿美元减半至300亿美元,将MBS证券(住房抵押贷款支持证券)月缩减上限减半至175亿美元。

高盛预计,美联储缩表将在2025年第一季度结束,届时银行储备占银行资产的12-13%(目前为14%),约为2.9万亿美元(目前为3.3万亿美元),美联储的资产负债表约占GDP的22%(目前约为30%,2019年约为18%)。

高盛称,根据模型预测,若美联储一次性且永久地削减等同于占名义GDP 1%的10年期美债持有量,一般对应10年期国债收益率上升约2bp。因而,此次缩表总体将对10年国债利率产生约25bp的影响,影响应略低于一次加息的效果,且很大部分缩表影响已经包含在债券市场价格中。

当前关键风险在于,2024年美国债务供应的增加可能会导致美国国债市场的大幅波动,而为避免货币市场波动或导致美联储提前停止缩表。

预计美联储未来缩表将继续通过缩减ON RRP规模完成

2022年美联储的缩表主要来自于银行准备金的下降,而从2023年开始缩表则是通过缩减隔夜逆回购ON RRP的规模来完成,展望未来,预计RRP余额将继续下降,并在2024年达到近零的水平,RRP余额的下降占据了预期未来一年内美联储缩表规模的大部分比重:

从我们的数据来看,银行准备金规模从2021年的4.3万亿美元(占银行资产的约19%),降至2022年12月的约3.1万亿美元(占银行资产的13.5%)左右。

与此同时,美联储的逆回购的规模(由于非银机构不能向美联储存放准备金,而可与美联储进行ON RRP交易,因此非银机构出售证券资产后,可能带来非银机构存放在银行的存款增加,进而带来准备金增加)在2022年有所增加,因为联邦基金利率的迅速上升导致存款人转向货币市场基金以寻求更有吸引力的收益,并且国库券的减少推动了货币市场基金转向逆回购设施。

而到了2023年情况出现了变化,储备余额在2023年相对平稳,而美联储的缩表进程得以推进则是通过减少RRP工具的使用来完成的。

我们预计,到今年年底,RRP余额将下降了超过1.5万亿美元,降至9360亿美元。

2025年一季度预计缩表结束

高盛认为,当银行储备从“充裕”变为“充足”,这也意味着储备供应的变化对短期利率将产生适度影响,FOMC可能会停止缩表:

为了判断储备金和货币市场更广泛的条件何时会开始对短期利率产生上行压力,我们使用了一个删减回归模型,该模型根据储备金占银行资产的比例、我们对票据供应的预测以及杠杆投资者对短期融资的需求(以国债期货空头头寸为代表)来预测实际美联储基金利率与美联储储备金余额利率(IORB)之间的利差。

我们的模型表明,短期利率将在2024Q3 左右开始对储备金的变化变得更加敏感,我们预计FOMC 将在此时开始考虑改变缩表速度,在2024Q4 将资产负债表的缩减速度减慢,将国债的每月缩表上限从600亿美元减半至300 亿美元,将MBS证券的每月缩表上限从350亿美元减半至175 亿美元。

高盛称,届时银行储备占银行资产的12-13%(目前为14%),约为2.9万亿美元(目前为3.3万亿美元),美联储的资产负债表约占GDP的22%(目前约为30%,2019年约为18%):

届时美联储总资产至2025年将收缩至6.5万亿美元,缩表规模2.5万亿美元;其中国债规模收缩至3.9万亿美元,缩表规模1.9万亿美元;MBS规模收缩至1.9万亿美元,缩表规模7700亿美元。

美联储再缩表1.5万亿影响几何?

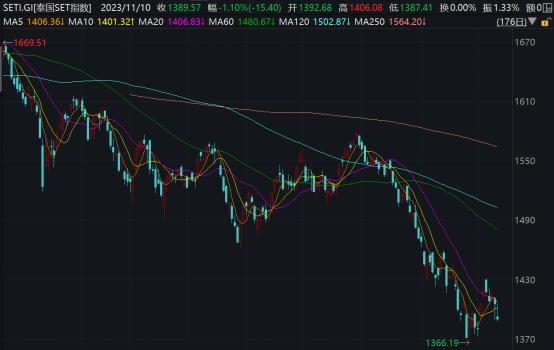

分析人士指出,整体来看,截至目前市场表现得有韧性,这是由于新冠疫情以来,全球金融体系现金充裕。但未来更进一步的缩表变得更具挑战性,因为接下来,缩表的进程或许会伴随着美债供应速度的加快。

此前媒体称,美联储计划在2025年中之前再缩表1.5万亿美元,而这一紧缩的货币政策立场正值美国政府大举增加发债规模,以及外国投资者对美债需求减弱之际。这可能会推高美国政府和企业的借贷成本,并可能令今年稍早大举押注美债因加息周期结束而走牛的许多投资者,蒙受损失。

高盛的态度则颇为乐观,他们仍然预计美联储未来的缩表将对利率、更广泛的金融状况、经济增长和通货膨胀产生更为温和的影响:

我们从一系列研究中得出的经验法则是,若美联储一次性且永久地削减等同于占名义GDP 1%的10年期美债持有量,将导致10 年期国债收益率上升约2个基点。因此,美联储2.5万亿的缩表规模,将对10年期国债收益率产生约20 个基点的上行压力。,影响应略低于一次加息的效果,且很大部分缩表影响已经包含在债券市场价格中。

但有观点指出,美联储的研究,缩表主要通过改变长期证券的供给来影响长端收益率的期限溢价,缩表约2.5万亿美元可带来10年期美债收益率上行约60bp,也就是说未来1.5万亿美元的缩表可带来10年期美债收益率上行约35bp-40bp:

若美联储一次性削减等同于占名义GDP 1%的10年期美债持有量,会使10年期美债的期限溢价提高约10bp;美联储若截至2025年累计缩表2.5万亿美元,则大致相当于将政策利率提高50bp。

国际货币基金组织(IMF)的高级经济学家Manmohan Singh预计,接下来超1万亿美元QT,相当于将联邦基金利率再提高15-25个基点。