巴菲特,巨亏1000亿

北京时间11月4日,美国知名投资人沃伦·巴菲特旗下公司伯克希尔·哈撒韦(下称“伯克希尔”)发布了2023年三季报。

报告显示,伯克希尔2023年三季度净亏损127.67亿美元,第三季度投资收益亏损达241亿美元。

不过,伯克希尔历来更看重运营利润指标。公司三季度运营利润为107.6亿美元,持有的现金总额达到1572.4亿美元,创历史新高。

伯克希尔的业绩一直被视为美国经济健康状况的一个指标,因为其业务范围广泛,包含了铁路、能源、糖果和保险等一系列板块。而在今年5月,巴菲特曾警告称,随着美国经济“令人难以置信的时期”接近尾声,今年该公司大部分业务的收益可能会下降。

头号重仓股跌超10%,伯克希尔三季度亏损127.67亿美元

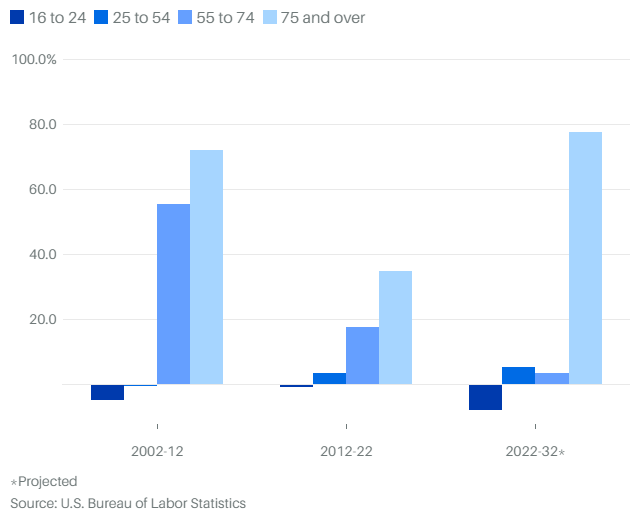

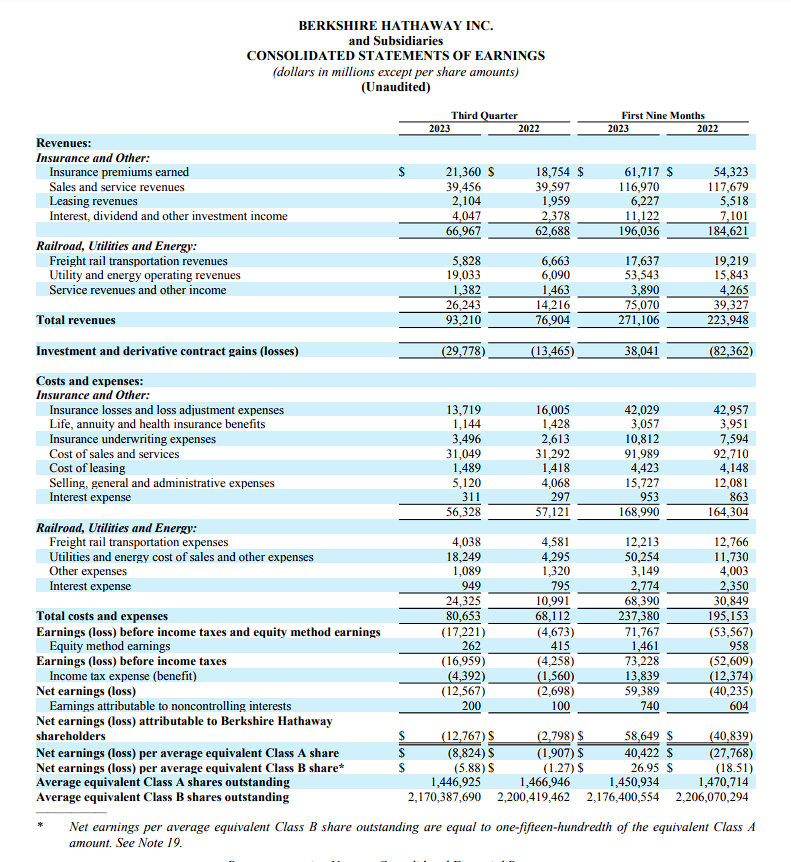

三季报显示,伯克希尔今年第三季度实现营收932.1亿美元,市场预期891.82亿美元,较去年同期的769亿美元增长21.2%;归母净利润亏损127.67亿美元,去年同期为亏损27.98亿美元,这是今年来公司首度季报亏损。不过,前三季度,公司仍实现盈利586.49亿美元,远好于去年同期亏损408亿美元。

图片来源:伯克希尔·哈撒韦财报

三季度伯克希尔净利润出现亏损的一个主要因素就是其股票投资组合中,苹果公司占了大部分。这家科技巨头的股价在第三季度整体下跌了11.61%。

报告显示,第三季度伯克希尔投资收益亏损达241亿美元,但前三季累计实现235亿美元的盈利。伯克希尔股票投资中约有78%的总公允价值集中在5家公司:苹果1568亿美元,美国银行283亿美元,美国运通226亿美元,可口可乐224亿美元,雪佛龙186亿美元。

图片来源:伯克希尔·哈撒韦财报

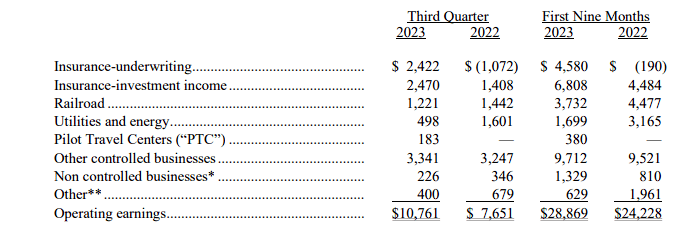

不过,伯克希尔通常会建议投资者忽略与会计准则相关的投资损益,并称这可能会误导投资者。经营利润是巴菲特更为看重的财务指标,远甚于净利润,因为净利经常会被投资收益的起伏所左右。按美国会计准则要求,上市公司所投资股票的价格波动,将反映在公司的业绩报告中,即使只是未实现的账面收益或账面亏损。

具体来看,三季度反映伯克希尔旗下铁路、能源等实体业务表现的经营利润达107.61亿美元,同比增长40.6%,远超市场预期的89.5亿美元。

图片来源:伯克希尔·哈撒韦财报

手握巨额现金,回购速度放缓

伯克希尔每个季度备受市场关注的一个主要问题便是其现金储备的配置计划。近年来,这位知名投资人的大手笔交易少之又少——尽管该公司确实达成了以116亿美元收购Alleghany Corp.的交易,该交易于2022年完成;以及在今年7月,伯克希尔哈撒韦能源公司同意以33亿美元收购道明尼资源在美国马里兰州一个液化天然气出口项目中的股份。

但即使进行了这些交易,该公司仍然现金充裕。截至第三季度末,伯克希尔持有的现金总额达到1572.4亿美元,这一数字创下了历史新高。

过高的估值可能是该公司选择不进行大型交易的原因。纽约投行KBW(Keefe, Bruyette & Woods)的股票分析师Meyer Shields表示,如果估值没有随着利率的上升而下降,“那么正确的做法就是什么都不做”。

此外,市场普遍预计,持续的高利率对伯克希尔产生的正面影响将大于负面影响。伯克希尔目前持有大量现金资产,主要是短期国库券,在美联储遏制通胀的努力下,利率上升将使这些资产更具价值。

投资机构Edward Jones的分析师Jim Shanahan表示:“该公司显然受益于更高的短期利率。随着利率的上升,房屋销售和汽车销售放缓,少数企业正受到利率上升的影响,但(其受到的正面影响)远远超过了负面影响。”

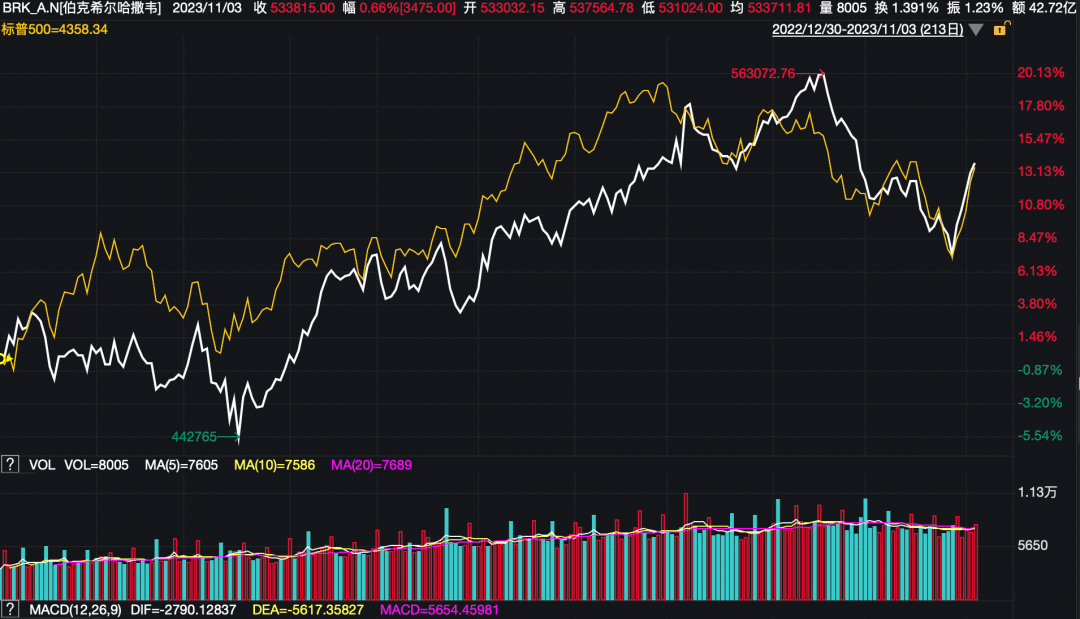

此外,由于三季度伯克希尔股价一度上涨至纪录新高,该公司回购股票的速度有所放缓,三季度仅花费约11亿美元回购股票,今年以来累计回购金额达到70亿美元。

图片来源:Wind

来源:上海证券报