美国经济韧性还可持续多久?

文丨明明FICC研究团队

当前美国经济出现分化,但仍具韧性。预计短期劳动力市场仍将保持较高增长,较强劲的就业以及实际收入增速回升将支撑美国消费,但依靠供应紧张推动的房地产市场回暖较难长期持续,并且未来高利率或导致美国企业利润下滑,进而推动美国劳动力市场降温。预计短期美国经济将保持韧性,年内或出现恶化风险,下半年美联储再次加息概率较高,短期美债利率或震荡运行。

当前美国经济出现分化,但整体仍具韧性。美国制造业虽已步入衰退,但上世纪以来制造业增加值占GDP比重已大幅下降,仅制造业衰退较难快速引发更为广泛的经济衰退,因此美国制造业衰退并不一定指向经济衰退。相比于美国制造业PMI持续处于荣枯线以下,美国服务业景气度相对乐观。聚焦房地产行业,当前需求回升、库存紧缺程度提高推动了美国房地产行业近期回暖。

短期劳动力市场的增长预计将保持韧性。由于一些行业的职位空缺率仍较高,就业人数尚未完全恢复至疫情前的水平,因此部分行业的高增长支撑了美国就业市场强劲增长。一些劳动力缺口较大行业的非周期性预计也将支撑劳动力市场增长,因而预计短期美国劳动力市场将继续保持较高的增速。但当前较多行业的劳动力供不应求在逐步缓解,随着企业经营压力增大、招聘放缓,预计中长期劳动力市场增长将较弱,就业市场恶化最早或出现在今年四季度。

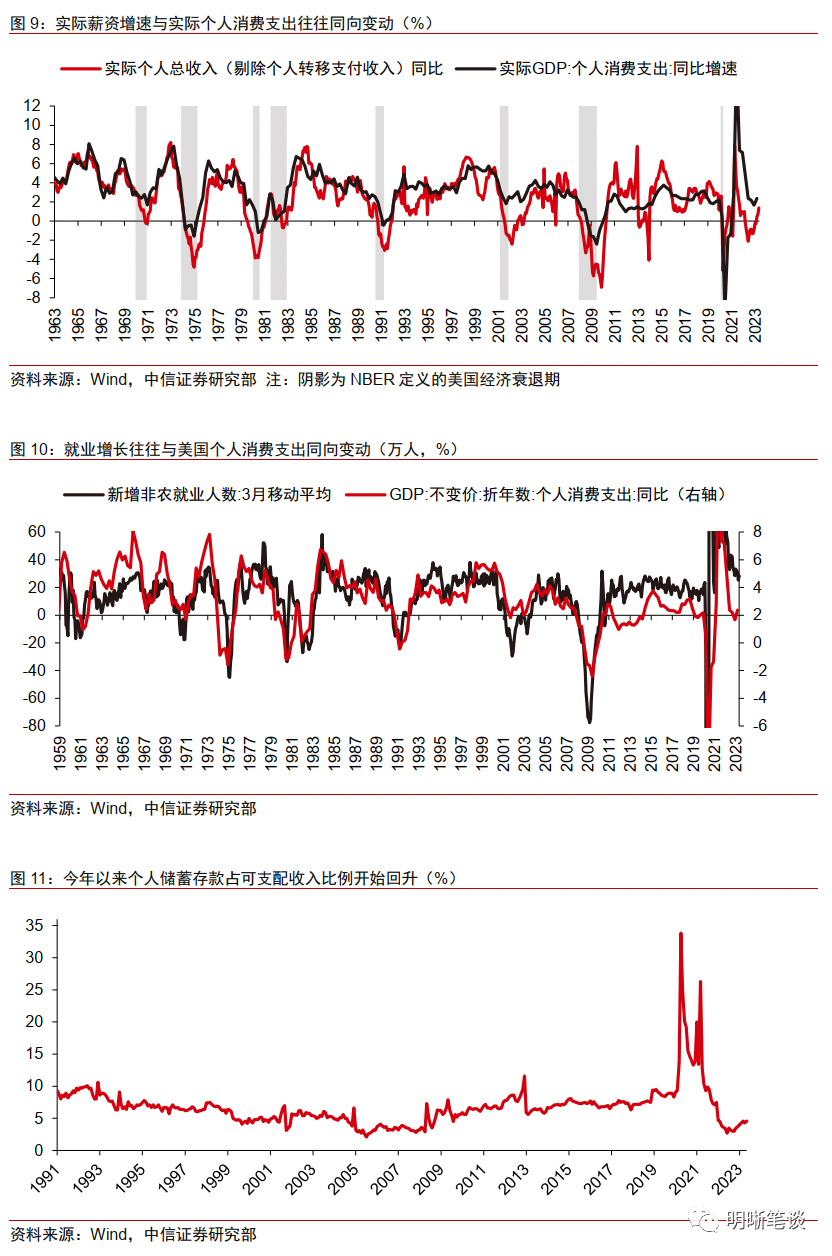

虽然储蓄倾向增加以及学生贷款暂停计划结束会减弱消费动力,但预计较强劲增长的就业以及实际收入增速回升将支撑美国消费韧性。目前居民储蓄倾向提高,消费支出趋于谨慎。并且预计学生贷款暂停计划结束将增加消费支出增长阻力。虽然储蓄以及学生贷款暂停计划对于消费的增益将减弱,但我们认为劳动力市场增长较强劲以及实际薪资增速持续反弹是未来消费继续保持韧性的关键,预计此轮加息较难导致美国消费大幅下行。

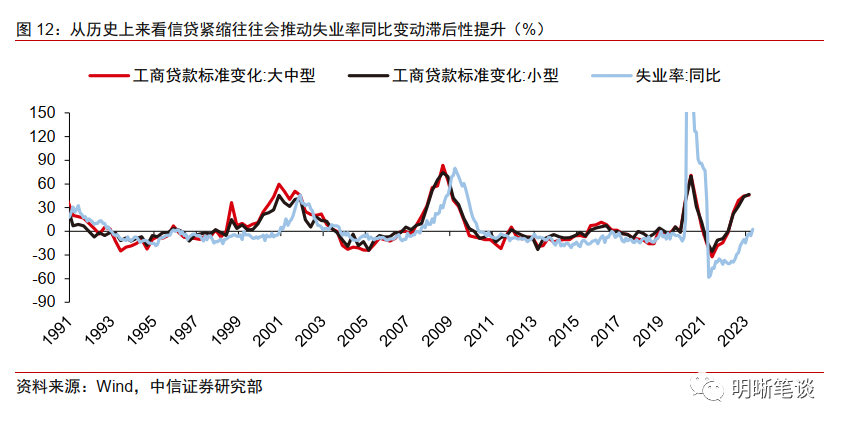

企业利润也已开始承压,未来高利率持续预计将进一步推动美国企业利润下滑,进而导致美国劳动力市场降温。当前企业信贷标准较大幅度上升,居民贷款以及企业贷款增速均放缓。历史上来看,信贷紧缩往往会推动失业率同比变动的滞后性提升,预计未来美联储长时间信贷紧缩会滞后性地推动失业率逐渐上升,美国经济软着陆概率较低。由于疫情后企业利润大幅超趋势性增长,以及此轮加息前企业获得大量低利率的贷款,因而短期企业借贷成本还未快速跟随利率提升。但目前美国企业利润在逐步恶化,预计未来增速进一步下探将导致劳动力市场降温,进而导致美国消费支撑减弱。

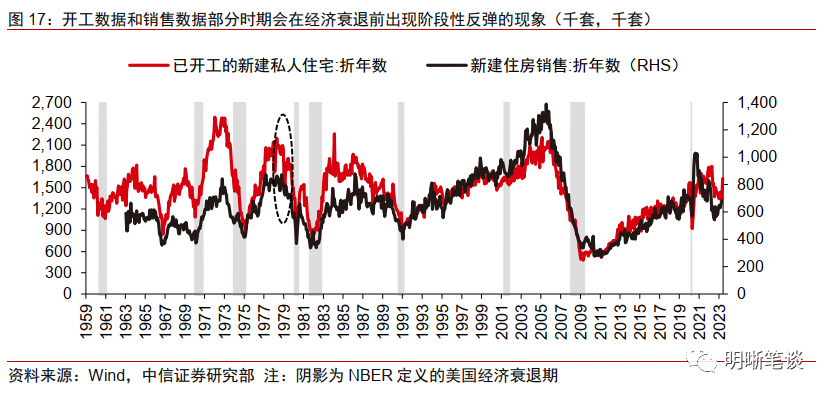

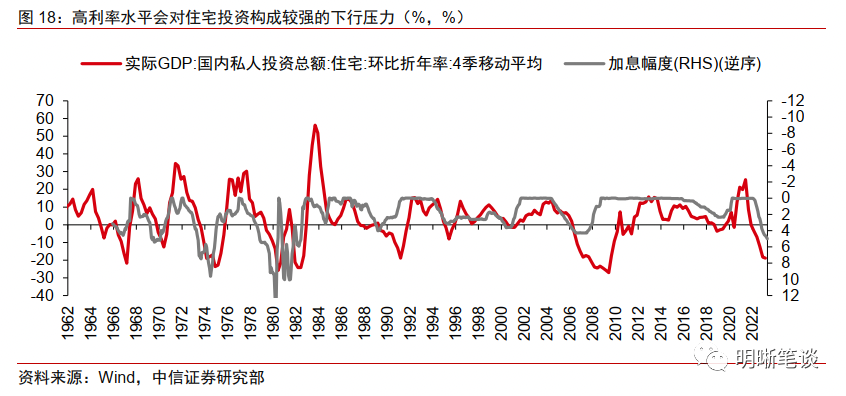

房地产方面,短期库存紧张或持续推动房地产市场回暖,但中长期房地产市场回暖较难持续。当前高利率下房主售房意愿普遍不强,新建住房对库存状况的改善仍需等待一段时间,房地产市场短期或继续回暖。但中长期来看,未来竣工房屋库存量上升或造成新房价格下行压力,且存在美联储紧缩政策推动已经企稳的抵押贷款利率进一步上行的可能,叠加利率、预计将持续较长一段时间保持高位,因而房地产市场在降息临近之前较难切实地全面复苏。

整体而言,预计短期美国经济增长将具韧性,年内美联储再次加息概率较高。当前美国经济虽然出现分化,制造业出现衰退,但房地产市场出现反弹,住宅投资对美国GDP增长的拖累短期将有所减弱,且消费仍将保持韧性,预计短期美国经济仍将以不低的增速增长。中长期而言,预计高利率将对于企业经营构成压力,导致劳动力市场走弱,进而推动美国经济出现恶化风险。同时,在劳动力保持较强劲增长以及租金价格降幅有限的背景下,短期核心CPI下降斜率或不及预期。因此,下半年美联储再度加息概率较高,当前10年期美债利率对于货币政策路径预期的调整较为充分,短期或震荡运行。

当前美国经济出现分化,但仍具韧性。预计短期劳动力市场仍将保持较高增长,较强劲的就业以及实际收入增速回升将支撑美国消费,但依靠供应紧张推动的房地产市场回暖较难长期持续,并且未来高利率或导致美国企业利润下滑,进而会推动美国劳动力市场降温,预计短期美国经济将保持韧性,年内或出现恶化风险,下半年美联储再次加息概率较高,短期美债利率或震荡运行。

当前美国经济出现分化,整体经济仍具韧性

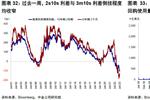

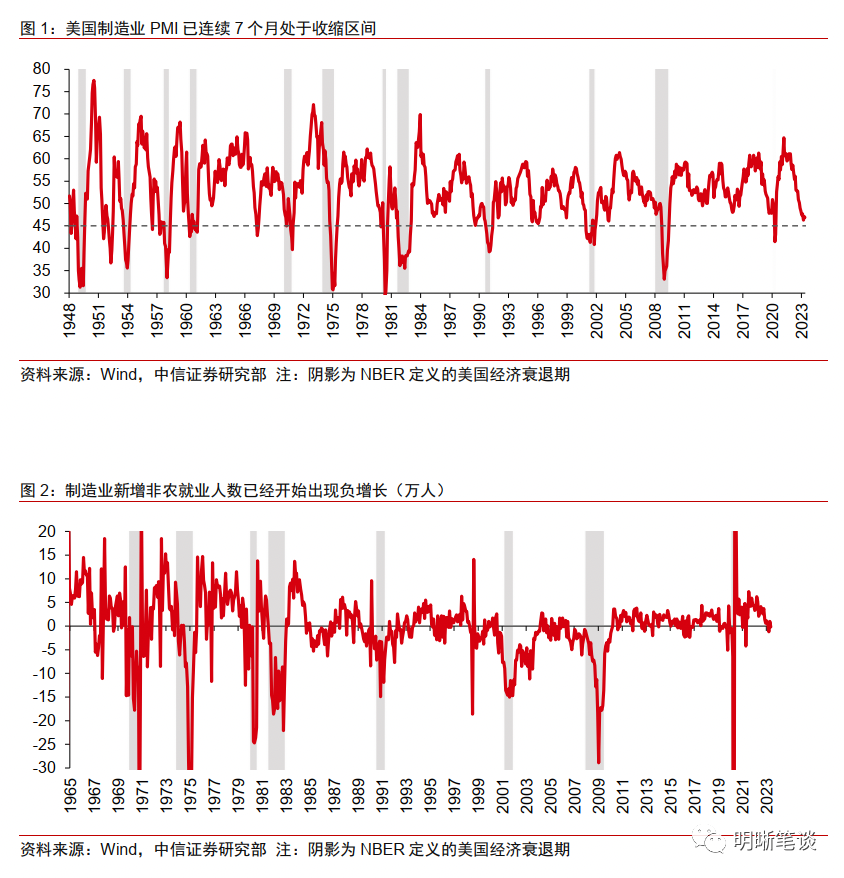

当前美国经济出现分化,美国制造业已步入衰退区间。2022年11月至今,美国制造业PMI已连续7个月处于收缩区间,PMI新订单也自2022年9月开始低于50,当前制造业PMI已接近45的衰退警戒线水平(制造业PMI向下突破45后,美国经济往往临近衰退或处于衰退之中),此外制造业产出指数同比增速也已回落至0以下。同时,制造业就业市场降温速度较快,制造业新增非农就业人数已经开始出现负增长,制造业职位空缺率和平均每周制造业工作时间也已大幅下滑,反映出制造业用工需求正在下降。

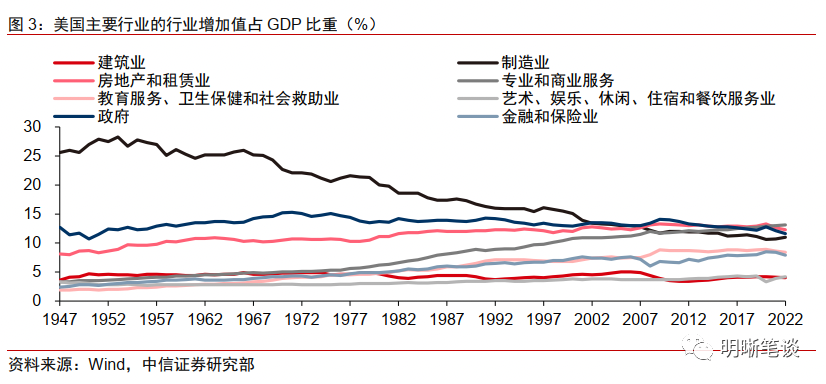

但当前美国制造业衰退并不一定指向经济衰退。历史上来看,制造业衰退往往会蔓延至其它经济部门,触发经济整体步入衰退区间,因此被视为经济衰退的领先指标。虽然当前美国制造业衰退迹象明显,但上世纪50年代以来,制造业增加值占美国GDP比重已从接近30%大幅下降至2022年的11%,因而制造业对美国经济的重要性已不可同日而语,制造业衰退对其它经济部门的传导作用减弱,当前仅制造业衰退较难快速引发更为广泛的经济衰退。

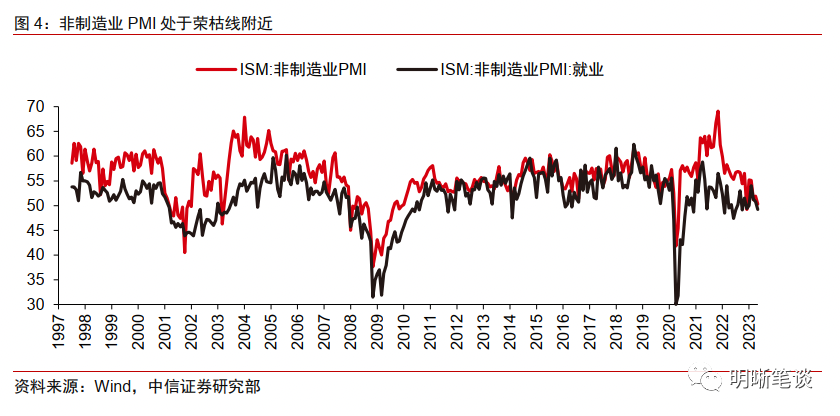

相比于美国制造业PMI持续处于荣枯线以下,美国服务业景气度相对乐观。美国5月服务业PMI进一步放缓至50.3,服务业PMI就业分项也已经下跌至荣枯线以下。美国个人消费支出中服务消费虽然增速已放缓但仍具有韧性,从BEA高频信用卡消费数据也可以看出,服务消费进一步增长动力较有限,但具有一定韧性。

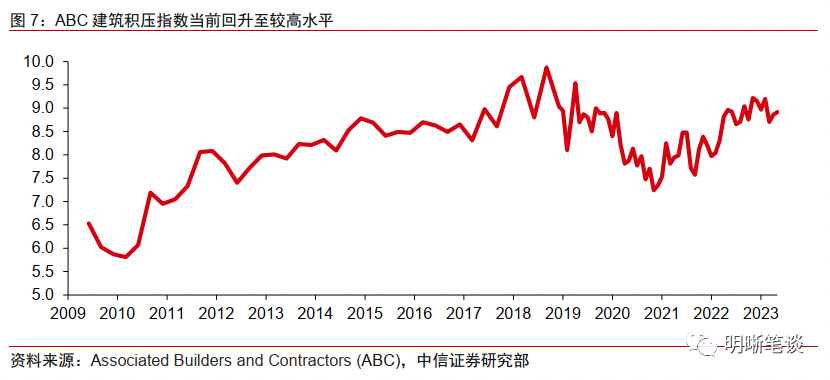

聚焦房地产行业,当前需求回升、现有库存紧缺提高推动了美国房地产行业近期回暖。全美住宅建筑商协会 (NAHB)/富国银行住房市场指数今年以来持续上升至超过中点50的水平,反映建筑商整体情绪转向正面,对房地产行业未来景气度持谨慎乐观。当前美国房地产行业部分买家已经适应了6%-7%的抵押贷款利率新常态水平,同时抵押贷款利率近期较稳定,需求以及房价回升,市场以及建筑商对于房地产行业预期有所改善,推动房地产开工等数据近期回暖,ABC建筑积压指数显示建筑积压订单也处于高位水平。

美国经济韧性还可以保持多久?

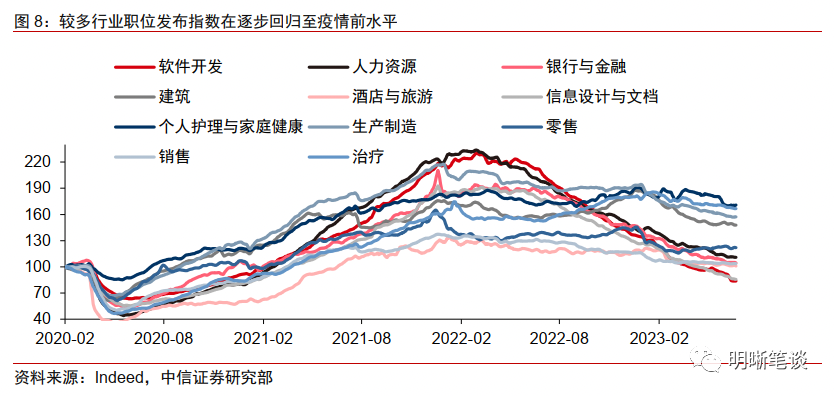

短期劳动力市场的增长预计将保持韧性。由于一些行业的职位空缺率仍然较高,就业人数尚未完全恢复至疫情前水平,因此部分行业(例如休闲与酒店业、政府部门等)的高增长支撑了美国就业市场的强劲增长。预计一些劳动力缺口较大行业的非周期性特性(包括政府部门、教育和保健服务业)也将支撑劳动力市场增长,因而短期美国劳动力市场将继续保持较高的增速。但当前较多行业的劳动力供不应求在逐步缓解,未来随着企业经营压力增大、招聘放缓,预计中长期劳动力市场增长将较弱,就业市场恶化最早或出现在今年四季度。

虽然储蓄倾向增加及学生贷款暂停计划结束会减弱消费动力,但较强劲增长的就业以及实际收入增速回升将支撑美国消费韧性。目前超额储蓄剩余规模在逐步下降,储蓄倾向提高导致超额储蓄耗尽节奏放缓,但储蓄增加意味着消费支出减少,当前居民消费逐步趋于谨慎。且预计学生贷款暂停计划结束将进一步增加消费支出增长阻力。学生贷款暂停计划将于2023年8 月 29 日结束(8月29日之后,利率将恢复到三年前学生贷款暂停生效之前的利率),这将影响超过4000万借款人的还款情况。虽然储蓄及学生贷款暂停计划对消费的增益将减弱,但我们认为当下劳动力市场增长较强劲及实际薪资增速持续反弹是未来消费继续保持韧性的关键,预计此轮加息较难导致美国消费大幅下行。

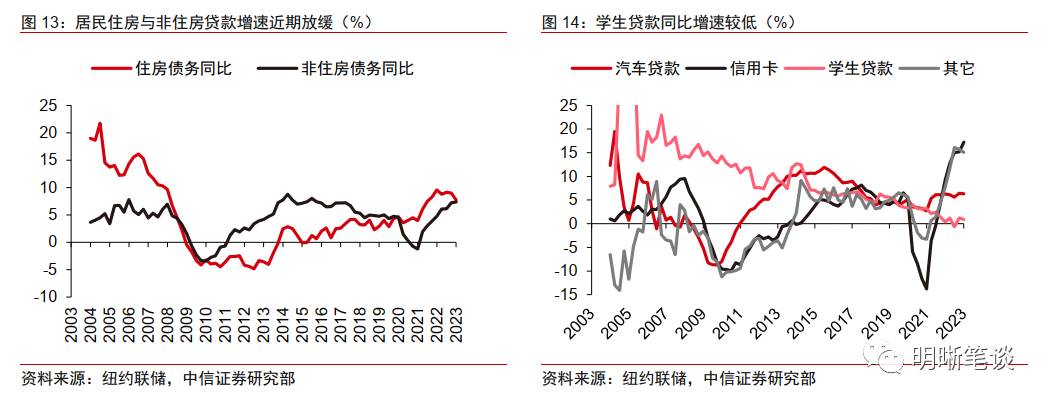

信贷紧缩方面,当前企业信贷标准已经较大幅上升,居民贷款以及企业贷款增速均放缓。2023年一季度居民住房贷款以及非住房贷款增速均进一步放缓,尤其是住房贷款,学生贷款同比增速(非住房贷款的主要构成之一)也较低。对于企业而言,贷款以及银团贷款资产增速自去年下半年开始下滑,工商业贷款标准也在较快速收紧。历史上来看,信贷紧缩往往会推动失业率同比变动滞后性提升,由于疫情后失业率飙升后又再度下行至历史低位,导致失业率同比增速近期虽上升,但仍处于0增速附近。但不可置否的是,未来美联储长时间信贷紧缩、银行信贷标准进一步提升预计会滞后性地推动失业率从历史低位开始逐渐上升,此轮美国经济软着陆概率较低。

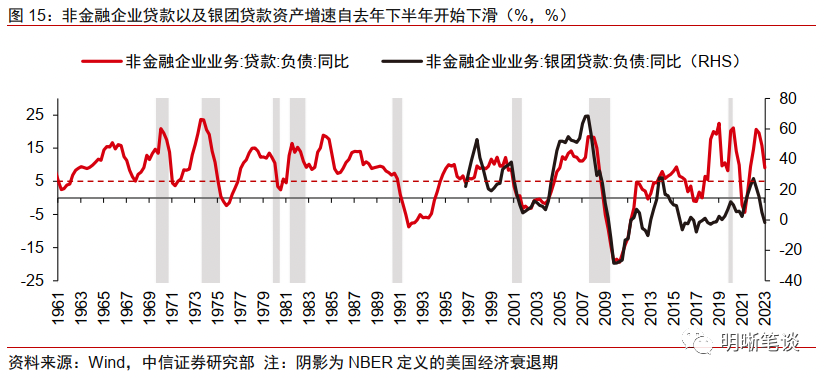

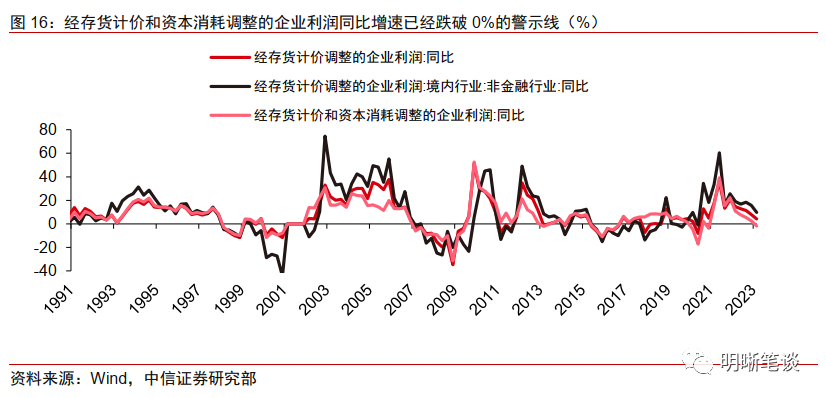

企业利润已经开始承压,预计未来高利率持续将进一步推动美国企业利润下滑,进而导致劳动力市场降温。企业投资以及企业经营仍具有韧性。此前疫情后企业利润大幅超趋势性增长,并且在此轮开启加息前企业获得了大量低利率的贷款,因而短期而言,企业借贷成本还未快速跟随利率而提升。但目前美国企业利润(金融与非金融行业)在较快速下滑,经存货计价和资本消耗调整的企业利润同比增速已经跌破0%的警示线,反映出随着经济放缓及流动性紧缩,企业利润在逐步恶化,预计未来企业利润增速将进一步下探,导致用工需求下滑,推动美国劳动力市场降温,进而导致美国消费支撑减弱。

房地产方面,短期库存紧张或持续推动房地产市场回暖,但中长期房地产市场回暖较难持续。当前高利率背景下房主售房意愿普遍不强,新建住房竣工对库存状况的改善也仍需等待一段时间,预计短期库存紧张较难明显缓解,房地产市场短期或继续回暖。但中长期来看,未来竣工房屋库存量上升或对新房价格造成下行压力,并且存在美联储紧缩政策推动已经企稳的抵押贷款利率进一步上行的可能,叠加利率、预计将持续较长一段时间保持在高位,因而对于房地产市场而言,在降息临近之前较难切实地全面复苏。

因而,整体而言,短期美国经济增长预计将仍具韧性,年内美联储再次加息概率较高。美国经济虽然出现分化,制造业出现衰退,但当前居民资产负债表良好,购房需求有所回升,叠加房地产市场供给不足的影响,房地产市场降温节奏不及预期、出现反弹迹象,住宅投资对美国GDP增长的拖累短期将有所减弱,并且美国消费在实际收入以及劳动力市场的支撑下具有韧性,预计短期美国经济仍将以不低的增速增长。中长期而言,预计高利率将对于企业经营构成压力,导致劳动力市场走弱,进而推动美国经济出现恶化风险。同时,通胀方面,在下半年高基数效应消失后,整体CPI降幅或将有限、在劳动力保持较强劲增长以及租金价格降幅有限的背景下,核心CPI下降斜率或不及预期,美联储控制通胀紧迫性或将回升。因此,下半年美联储再度加息概率较高,当前10年期美债利率对于加息以及降息预期的调整较为充分,短期美债利率或震荡运行。

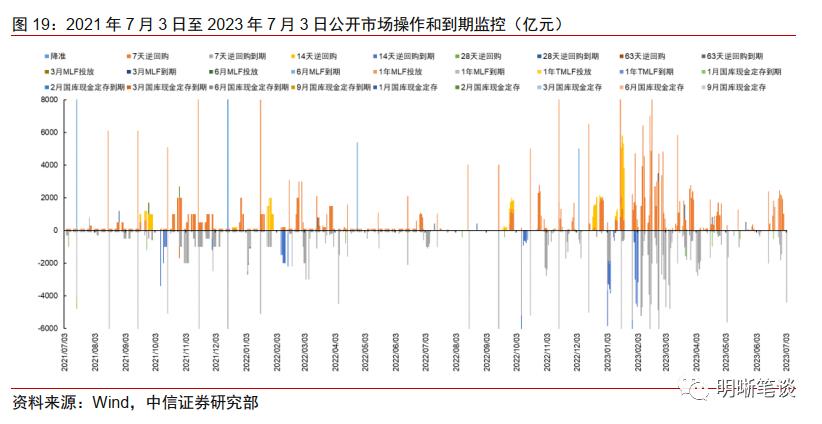

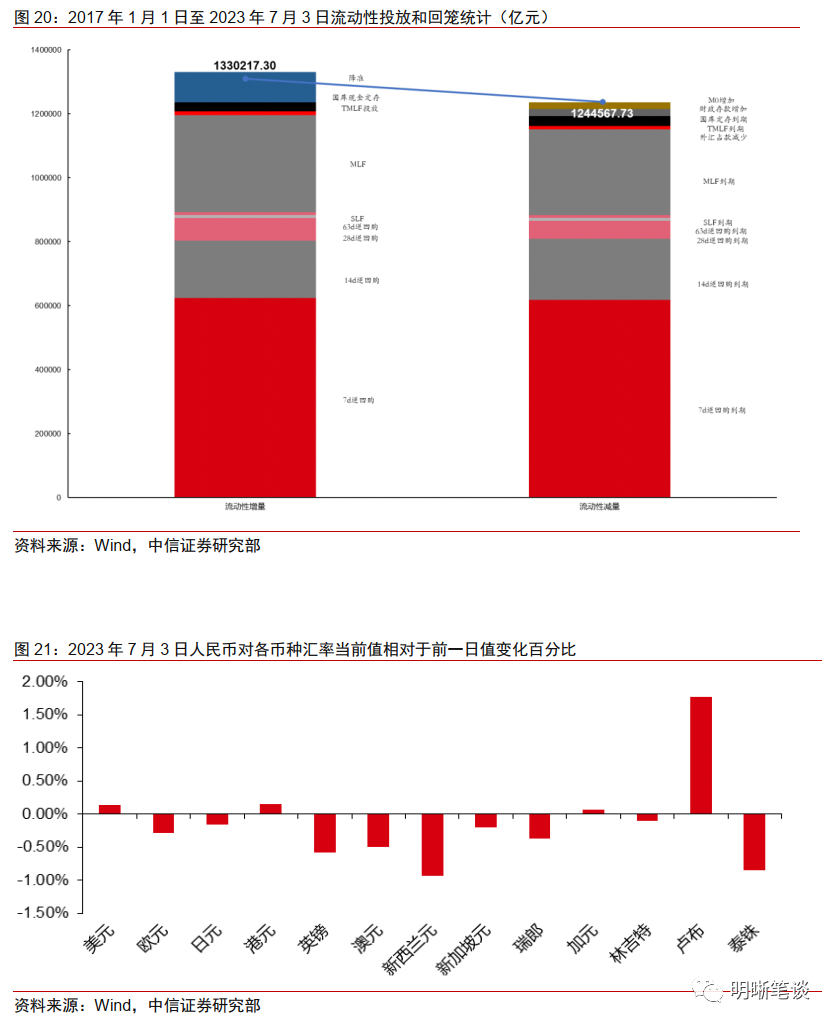

资金面市场回顾

主要宽基指数:上证指数(1.31%),深证成指(0.59%),创业板指(0.60%),中证转债(0.34%)。转债市场个券涨多跌少。中信一级行业中,消费者服务(3.30%)、交通运输(2.54%)、非银行金融(2.47%)涨幅较大;传媒(-3.36%)、计算机(-0.51%)、机械(-0.30%)跌幅较大。A股成交额约10260.74亿元,转债成交额约738.12亿元。

英联转债(20.00%,转债余额1.52亿元)、超达转债(14.40%,转债余额4.69亿元)、溢利转债(9.87%,转债余额0.54亿元)、中钢转债(9.64%,转债余额7.63亿元)、万顺转债(7.85%,转债余额1.22亿元)涨幅居前;淳中转债(-7.92%,转债余额3.0亿元)、卫宁转债(-6.01%,转债余额9.70亿元)、全筑转债(-5.77%,转债余额3.84亿元)、锋龙转债(-5.57%,转债余额2.44亿元)、永鼎转债(-5.52%,转债余额2.60亿元)跌幅居前。

上周转债市场跟随正股市场震荡行情,转债市场成交额有所企稳。

需求不足仍是制约当前经济复苏斜率的关键,但另一方面部分行业产成品存货增速已经达到或接近历史底部,“降价去库”有望进入尾声。近期市场重点关注半年报业绩成色和政治局会议政策预期。在弱复苏背景下,建议关注板块情绪低位、转债价格合理、具有业绩驱动的方向和个券,兼顾自下而上的主题博弈,抓住主线是关键。近期重点可以关注几条主线:一是盈利叠加估值修复背景下的公用事业板块;二是高端制造相关方向,围绕政策推动和业绩兑现预期,建议关注半导体、汽车零部件、机器人以及家电等板块;三是成长类的标的,围绕新材料、创新药等方向;四是市场主题交易重燃,可以再次关注中特估等相关方向。

经历过短暂调整后转债市场在上周有所回暖,特别后半周持续修复。转债市场估值水平的确成为当前制约市场进一步突破的关键因素,转债估值在上周小幅收缩。但从绝对水平而言,转债市场估值仍处于年内较高水平,投资者的情绪依旧火热,只是个券层面在估值扰动下分化有所加大。短期我们提示参与者需要密切关注赎回条款的扰动、股东持有转债比例的变化和节奏,不同标的所处的阶段不同面临的压力也各有不同,次新券具有更加简单的影响因素值得重点把握,存量标的则需要一一区分,总体上我们建议以平衡型和弹性标的为目标,把握更加高效的持仓效率。从正股角度而言,当前市场的主线逐步明朗,把握高景气方向的成长标的,例如汽车零部件、半导体、机器人等,同时稳健配置公用事业行业,我们再次重申结合当前市场估值水平来看,市场板块的机会相对集中可能并不如上半年如此广泛,需要有所聚焦。

稳健弹性组合建议关注:中银转债、豪能转债、润建转债、巨星转债、海澜转债、宙邦转债、高测转债、淳中转债、川投转债。