A股底部特征初现 人工智能等科创主线有望率先企稳

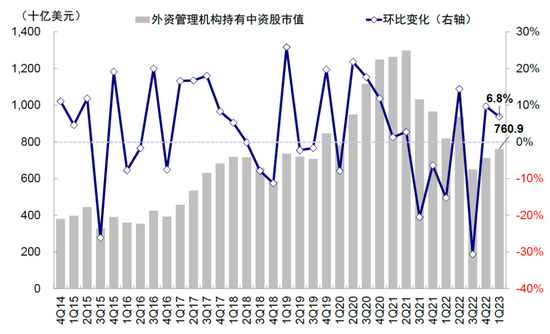

上周A股市场主要指数悉数回调,交易情绪显著降温,两市日均成交额从前一交易周的8600亿元进一步降至8100亿元左右。与此同时,北向资金全周净流出约179亿元,为去年11月以来最大单周净流出规模。

5月以来,A股市场显著承压,并于近期达到阶段峰值,沪指上周盘中数次跌破3200点。在经历了数周的调整后,本周机构观点旗帜鲜明地一致认为,A股本轮调整大概率已经接近尾声,多个指标显示市场底部特征初现。

综合因素引发近期市场回调

上证指数在5月上旬创下年度新高后,于近三周快速调整,部分宽基指数甚至回吐今年涨幅。

对此,中金公司点评认为,近期市场回调的因素可能较为综合,外部因素包括对地缘局势以及美国政府债务上限带来波动的担忧,内部因素主要体现在增长动能边际走弱、疫情担忧有所升温、对房企债务压力担忧等。在此背景下,人民币兑美元汇率在近期也出现了单边行情。

海通证券表示,从基本面看,尽管一季度国内经济修复斜率较高,但经济的内生修复动能还偏弱,二季度以来经济修复斜率有所放缓;从资金面看,近期外资已在流出,公募发行未见起色,股市资金面仍不宽裕。

信达证券分析称,部分投资者担心长期经济前景。其实,4月的经济数据不及预期,其背后主要有三个短期原因:第一是疫后第一个季度的补偿需求放缓;第二是季节性因素影响下,一季度数据超预期,而4月的经济数据大多不及预期;第三是全球库存周期下降时间可能还不够。

信达证券提醒投资者不要过度放大长期的担心,特别是考虑到2021年以来上市公司净资产收益率下降速度是历史上较慢的,过度担心长期风险与股市盈利是不匹配的。

A股底部特征初现

在经历了本轮调整之后,本周机构观点在大势研判上出现了一致共识: A股本轮调整大概率已经接近尾声,已显现出较多的底部特征。

在中金公司看来,指数的快速回落已经导致部分指标初步显现偏底部特征。首先,沪深300指数前向市盈率重新回到10倍水平(历史均值为11.5倍至12.5倍),处于历史偏低位,同时股权风险溢价上升至均值上方0.8倍标准差的位置,表明当前投资者风险偏好较低;其次,结合经济预期变化,10年期国债收益率近期跌至2.69%,已经接近去年10月底股市阶段底部时期位置(2022年10月31日低至2.64%);最后,近期两市日成交额跌至8100亿元以下,按自由流通市值对应换手率跌至2%以下,已经进入A股历史换手率偏底部区域(1%至2%)。

结合上述指标,中金公司认为当前位置对A股市场不必悲观,中期市场机会大于风险。中国内需市场潜力大,政策空间足,后续如若政策应对得当,有望逐步改善当前投资者的悲观预期。

华西证券同样认为,5月以来股市汇市双弱,国内定价商品低位运行,反映市场对于经济修复的持续性存在担忧。但是,在经济复苏的早期阶段,投资者需对基本面复苏的节奏保持耐心,A股仍处于底部震荡、反复“磨底”期。后续稳增长稳预期的增量政策有持续出台的可能,或成为市场走出底部、向上突破的重要催化。中长期维度看不必过度悲观,调整后A股性价比正在逐步显现,充裕的宏观流动性有望对权益市场估值形成支撑。

AI/ target=_blank class=infotextkey>人工智能等科创主线有望率先企稳

对于阶段性调整后哪些板块能率先复苏,不少机构持续看好人工智能代表的科技主线。

中银证券认为,当前市场处在第一波估值修复上涨后的调整阶段,在调整阶段市场或对一些负面信息过度解读,但这恰好是布局下半年市场主线的机会。

中银证券表示,今年市场的强主线是TMT科技的人工智能方向,当前该概念或已企稳。以同花顺ChatGPT指数为例,该指数本轮调整从高位回调幅度近40%,部分个股回调超过50%。在国内经济弱复苏、低通胀以及海外强产业趋势映射的背景下,叠加TMT科技之前低估、机构低配的微观市场结构和交易状态,使得该主线估值修复的动力和空间非常足。

广发证券认为,数字经济、人工智能板块目前的第一波调整时间和空间已接近2013年“移动互联网+”浪潮的第一波回调,同时人工智能产业催化剂密集出现有助于缓和未来业绩兑现度的分歧。时空调整到位、赔率调整合意、宏观环境相对适宜之下,对人工智能行业可逐渐开始乐观。

财通证券则重点推荐投资者关注科创50指数:成长风格有望贯穿全年,ChatGPT产业催化不断落地,半导体周期底部已至,同时当前位置科创50指数估值性价比凸显。具体来看,看好电子库存芯片、半导体设备、广告和游戏、光模块、算力服务器等细分领域。