十年一次的大牛市要来?只能说,这次真不一样

文/青城桢楠

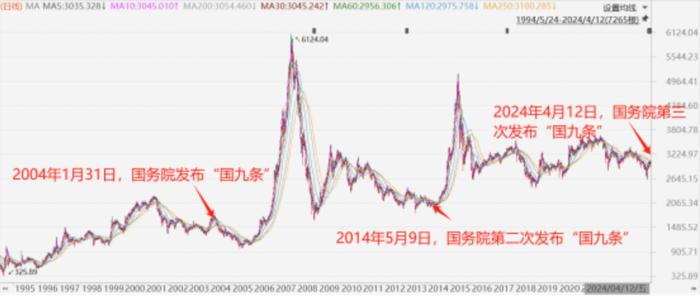

10年一轮回,“国九条”再次降临股市。

2024年4月12日,国务院发布《关于加强监管防范风险推动资本市场高质量发展的若干意见》,这是中国资本市场上的第三个“国九条”。

前两次在2004年和2014年推出。

国九条,是牛市秘钥?

什么叫“国九条”?就是“若干意见”一共九条意见,前两次也是如此。

为啥非得是“九”条呢?

不少内容其实可以合并同类项,或者进一步延展,做成10条、8条也未尝不可。

但是,非九不可。九在中国是个虚数,代表多,比如九章、九歌。从股市的阴阳观念思考,也非九不可。

股市里,阳线对应上涨,而九代表极阳之数。这个寓意比八或者六这些吉利数字,有更为深刻的寓意。

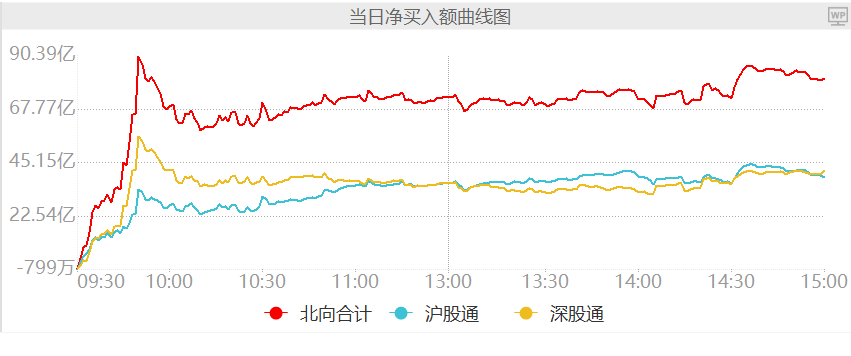

为什么有人说,国九条推出有牛市?

下面这张图流传甚广,成为最直观的牛市论据。2004年和2014年两次国九条之后,隔一段时间,牛市就来了。

(来源:格隆汇)

(来源:格隆汇)

我们稍微做了点功课,发现这个所谓牛市要来,既是一种心里预期反应,也是一种马后炮式的统计学游戏。

第一个“国九条”,是在2004年1月31日发布的,公布之后,股市又下跌了两年半左右,才开启牛市,非得从时间上寻找对照关系,不过是为找牛味强说愁,意义不大。

第二个“国九条”,步点倒是踩得比较准,2014年5月9日推出之后,股市几乎同步见底,开始爬升,直到突破5000点。

过去两次,一次两年后兑现,一次很快就兑现,样本太少,没啥统计学意义。

不过,如果把时间维度拉长,出现了一个很有意思的现象。

(来源:pixabay)

(来源:pixabay)

2004年第一个“国九条”推出之前,A股是在2001年6月见顶,推出之后,股市在2005年11月左右见底,顶到底的时间维度在5年左右(实际4年半)。

巧合的是,2014年第二国九条之前,顶部是在2009年7月份(07年大牛市反弹的高点),底部是在2014年6月,算起来刚好5年。

这么看,“国九条”配合5年左右,这个玄妙的时间点,似乎更有意义一些。

本次国九条推出之前,高点从2018年1月份算起来(2015年大牛市的反弹高点),到现在5年多了,时间上看好像差不多了。

实际结果会如何?周公晓梦迷蝴蝶。

有券商统计,短周期到1年跨度,股市的表现很直观,短期可能有点刺激作用,1年为限,前两次国九条,喜忧参半,红绿交织。

回到当下。

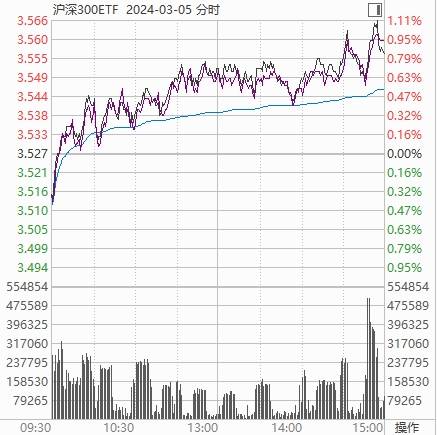

根据证监会公众号,国九条发布的时间是4月12日下午3点43分,A股已经收市,按照A股的尿性,这么大的消息,盘中就应该有反应。

盘中有反应么?

可以说有,也可以说没有。

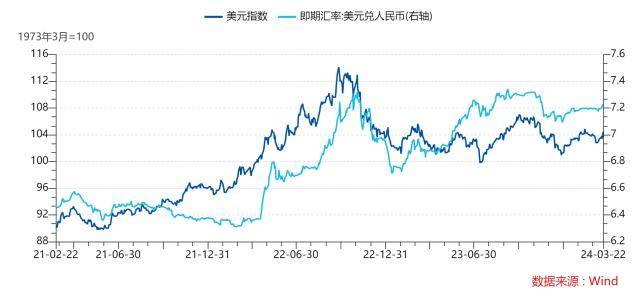

最近,全球股市因地缘因素、美联储降息预期变化等因素冲击,表现很差,道琼斯指数从4月1日开始,已经调整了两周。

全球市场情绪不好,就显出了A股情绪稳定,A股见惯大风大浪,单看上证指数还算强势。

4月12日这一天,下午一点A股诡异拉升,不排除有一些资金提前知道了消息。不过,在宏观数据以及地缘政治合力作用下,拉升很快浇灭。

富时A50呢?

按理说,应该及时反应中国资本市场的大利好。

实际情况是,在新国九条发布之后,富时A50几乎没有任何反应。也许大家被伊朗、以色列、美联储搅得烦躁不安,没心思看中国发生了什么。

国九条,到底说了啥?

无论后市如何,国九条的重要性不言而喻。

这次“国九条”到底说了啥?

从4月12日到我们发稿,看了很多文章,基本一头雾水,感受就是,哇,大利好,牛。可不知道具体有啥利好。

我们详细且简单的给大家梳理下。

先看看三次国九条的名字。

第一次是推进资本市场改革开放和稳定发展,第二次是进一步推进资本市场健康发展,第三次是加强防范风险推动资本市场高质量发展。

这三个名字代表了,高层对于国九条的一种寄托,或者说实质性的目的。

前两次,可以简单理解为,为了融资,要推动资本市场,以融资畅通为主要目的。

而这一次,从名字看,有两个目的,一个是防范风险,一个是高质量发展。和之前最大的区别就是不是融资为主要目的,而是其他目的。

什么目的呢?新村长上任之前,2024年1月25日,证监会副主席说过,未来要以投资者为本建设资本市场,当时感动了不少人。

(来源:pixabay)

(来源:pixabay)

后来,新村长自己也表达过类似的态度。在新“国九条”第一条总体要求里面,开宗明义说道,“坚守资本市场工作人民性”,“必须始终践行金融为民的理念,突出以人民为中心的价值取向,更加有效保护投资者特别是中小投资者合法权益”。

就是这么个意思,大家自己琢磨。

在证监会官网上,有新村长答记者问的全文,里面关于“人民性”的回应是:创造更多增加居民财产性收入的机会。

这个表述,是村长回答记者的时候自己说的,在新“国九条”的书面文字里面是没有的。

注册制时代,几年发了几千只新股,融了几万亿资金,是个融资市场。新“国九条”主打人民性,希望提高居民财产性收入,堪称中国资本市场的一次重新定位。

那融资怎么办?关于这一点,新国九条里面的定性表述是:投融资结构趋于合理。

也就是投资会成为制约融资的一种条件,彼此和谐共处,头大身子小的营养失衡状况有望改写。

至于怎么做,细节在配套的N个文件里面。

比如,大幅提升违法违规成本,加强对高频量化交易监管,强化上市公司现金分红监管,限制股东减持,完善对衍生品、融资融券等重点业务的监管制度,深化退市制度改革,加快形成应退尽退,提高主板、创业板上市标准等等。

实质呼应了新村长上任之初,和各界座谈会的内容,以及舆论层面投资者关心的话题。

细节中藏着魔鬼,退市名单已经出炉

如果说“国九条”是资本市场未来方向的指引,那上交所和深交所同步推出配套文件,就是落地的具体细节。

4月12日,新“国九条”公布,几乎同时,上交所和深交所就在官网上公布了一系列的文件,涉及上市、退市、加强交易监管等细节。

给出了针对主板、科创板、创业板的最新IPO标准。整体调子就是,提高准入门槛,硬指标高了,软定义也高了。

(来源:pixabay)

(来源:pixabay)

主板市场有三套上市标准,符合其中一套就可以,新规之下,两个交易所一起提高了三套上市标准:

第一套上市标准:

净利润指标,从最近三年累计1.5亿元提升至2亿元,最近一年净利润指标从6,000万元提升至1亿元;

现金流量净额指标,从最近3年累计经营活动产生的现金流量净额1亿元提升至2亿元;

营业收入指标,从最近3年累计10亿元提升至15亿元。

第二套上市标准:

最近3年累计经营活动产生的现金流量净额指标从1.5亿元提升至2.5亿元。

第三套上市标准:

市值指标,从80亿元提升至100亿元;

营业收入指标,从8亿元提升至10亿元。

创业板IPO方面,深交所提高了以下指标:

第一套上市条件:

净利润指标,从最近两年净利润5000万元提高至1亿元,且新增了最近一年净利润不低于6000万元的要求;

第二套上市条件:

预计市值由10亿元提高至15亿元,最近一年营业收入由1亿元提高至4亿元。

到底符不符合创业板定位,其实是有弹性的,也成为调节上市进出的口子。

相比于硬条件,软定义的约束力量,也许更大。

科创板现在集中了半导体,创新药等当下中国创新最匮乏的公司,剩下的也是创新,但是紧迫度不高,比如新旧产业融合,企业属于传统产业与新技术、新产业、新业态、新模式深度融合的情况,都可以在创业板上市。

科创板的条件呢?

据修订后的《科创属性评价指引(试行)》,主要有三点硬条件的变化:

“最近三年研发投入金额”由“累计在 6000 万元以上”调整为“累计在 8000 万元以上”;

应用于公司主营业务的发明专利”数量由“5 项以上”调整为“7 项以上”,“最近三年营业收入复合增长率”由“达到 20%”调整为“达到 25%”。

凸显科创板“硬科技”特色,主要服务符合国家战略、拥有关键核心技术的企业。

啥是硬科技?啥科技算符合国家战略?这里面解释空间就很大了,特别提出意味着,过去的硬科技,可能以后就不是了,过去符合战略,未来也不见得是。

举个例子,2018年以后,半导体是科创板热门上市领域,各种大大小小的设计类、设备类、材料类公司扎堆上市。

事实上,就结果而言,以设计类公司为主,同质化非常严重,除了价格战,技术上突破性不多。

未来类似于半导体设计公司的,可能想上科创板会非常难。

(来源:pixabay)

(来源:pixabay)

二级市场上不去,一级市场融资困难,相关领域也许会倒掉一大片。

除了软硬条件的变化,有件事一直让投资者很反感,就是ipo前突击分红。

有钱还上市?目的不单纯。

深交所在答记者问时特别回应了这一点。

如果报告期三年,累计分红金额占同期净利润比例超过80%的;或者报告期三年累计分红金额占同期净利润比例超过50%且累计分红金额超过3亿元,同时募集资金中补流和还贷合计比例高于20%的,将不允许其发行上市。

上市严格了,减持也变严了。

在A股市场上,上市公司的实控人或者董监高常常会成为普通投资者的对手方,无穷无尽的抛压,挖空心思的花式减持。上交所和深交所针对这一点给出了具体的意见。

破发、破净、分红不达标的,不能减持;借助假离婚、解除一致行动关系、实施赠与得到,严防死守。

转融通出借、融券卖出、认购申购ETF等高明手段不被允许。

基本上,目前大家能想到的套路,都被堵上了。

为了让减持更透明,把减持计划的时间区间,从最多6个月调整为最多3个月,尽可能降低减持影响周期。走大宗的,要提前15个交易日披露。

关于ST的认定,是本次“国九条”及其配套文件里,浓墨重彩的一笔。传说中,很多上市公司慌了。

未来什么情形会被ST?

主板市场上,分红不达标的,会采取强约束措施。

所谓不达标,就是有分红条件,但是一毛不拔,具体指标是;

最近三个会计年度累计现金分红总额低于年均净利润的30%,且累计分红金额低于5,000万元的公司,实施ST。

科创板很多没利润的,不太能整齐划一的使用分红条款。

关于这一点,新规定是,最近三个会计年度累计研发投入占累计营业收入比例15%以上或最近三个会计年度研发投入金额累计在3亿元以上的科创板公司,可豁免实施ST。

如果有条件分红的,分红的绝对额是三年累计3,000万。

创业板,同样适用三年累计3,000万,同样有豁免。

豁免的情况是:

最近三年累计研发投入占累计营业收入比例15%以上,或最近三年研发投入金额累计在3亿元以上的创业板公司,可豁免实施ST。

上述规定将在2025年开始实施,这意味着如果不想被ST,2024年剩余8个月,要抓紧分红或者研发了。

我们手上有一份当下可能被ST的名单,看了下一共238家上市公司,将面临ST的命运。

ST的下一步就是退市,应退尽退,没有年度退市指标,符合退市要求的,必须要退。

退市的认定,也是新“国九条”的一大看点。

退市口子加大:

财务造假的,造假1年,当年造假金额达到2亿元以上,且造假比例达到30%以上的,退市;连续2年造假的,造假金额合计数达到3亿元以上,造假比例达到20%以上的,退市;造假行为持续3年及以上的,一旦被认定,退市;

除了造假,内控出问题的也得退市:

比如内控失控,控股股东非法占用资金的(好比恒大们),规模达到净资产绝对值30%或者金额超过2亿元,一旦被认定,且没有及时整改的,要退市。

会计师事务所连续两年给上市公司,出具否定或者无法表示意见,会被纳入黑名单,第三年还是被否定或者无法表达意见的,会被退市。

美股有很多没啥交易或者股价长期低于1美元的会被清理退市,A股也在朝着这方向发展。

退市新规提高了收入或市值指标。主板市场,市值长期不到5亿,收入不到3亿的退市。

科创板暂时不参与上述调整。

业务不行,想在股市里活下去,保壳是金蝉脱壳的方式。

(来源:pixabay)

(来源:pixabay)

未来想保壳,难了。因为新国九条提出,并购重组要强化主业相关性,想跨界保壳的,对不起,没戏了。

关于大家关心的量化交易,新“国九条”有明确的监管指引。

监管部门除了会完善监控标准,向市场更透明的公布量化交易报告以外,还使用了差异化收费等提高量化成本的措施。

要知道,根据中泰证券的研究,私募量化每年的换手率在400倍左右。

据《财新》4月12日的报道,目前,程序化交易投资者持股市值占A股总流通市值的比重在5%左右,交易金额占比约29%。

据中信证券统计,截至2023年三季末,公募、私募量化基金管理规模高达2万亿,同比增长近50%。其中私募量化规模高达1.58万亿。

超高的换手率加上超高的交易金额,一旦交易成本有变化,对于量化的影响将是巨大的。

《财新》披露,截止2023年底,已经纳入监控的量化账户有11.9万个账户。

从高频交易的次数上来看,证监会目前只对每秒最高申报速率300笔以上,或者单日最高申报2万笔以上的进行监管。这部分量化占到总成交金额的60%。

未来很可能扩大量化账户的监控范围,降低监控门槛,自由自在的量化交易,一起不复返了。

这意味着提高监控成本,开五菱追法拉利显然不现实,购入兰博基尼追一追,才是合理的监控要求。

这些投入相信是值得的,毕竟新“国九条”主打的是“人民性”,让中小投资者有获得感,远比让量化巨头们吃苦头,有价值的多。

看完新“国九条”和配套文件,新村长明显有备而来,做事快准狠,让一些胆寒。

牛市会因此而来?

也许抱一颗平常心,不做过度期待,才是最好的牛市心态。让时间证明吧。