被投资人遗弃的中国SaaS

好的SaaS,不如好用的SaaS。

@科技新知 原创

作者丨苌乐 编辑丨伊页

“SaaS市场已经没什么好说的了。”

一位投资人在不经意间和‘科技新知’表露了如今SaaS市场的寒气和资本对其的冷淡。

作为全球SaaS行业鼻祖,Salesforce在2023年伊始迎来了自己的至暗时刻。

就在昨天,Salesforce宣布预计裁员10%,这个决定将直接带走约8000名员工。Salesforce董事长兼联席CEO马克·贝尼奥夫把这一切归结于初期员工人数增加过多。

回望2022年,国内还是没有出现一家现象级的SaaS。

如何判断是不是一款好的SaaS产品?一定是看有没有增长。按照这个逻辑讲,中国没有一家SaaS企业是成功的。

变现、增长难的现状,不断挤压着SaaS行业的边界,迫使很多垂直SaaS厂商开始做起“副业”,比如一些CRM厂商开始新增SCRM业务、营销业务、甚至是直播业务......

中国SaaS的未来增长点到底在哪?是不断融资?是不断拓客?还是不断加大产研力度?

诺大的中国SaaS市场,却找不到一个最佳范本。

中国SaaS“全军覆没”?

人人都想成为Salesforce,可人人都不是Salesforce。

这么多年来,中国学徒们一直将Salesforce看作“前浪”,隔海相望着这个曾在CRM赛道叱咤风云的老大哥,心里盼望着自己的SaaS产品有朝一日可以媲美比肩。

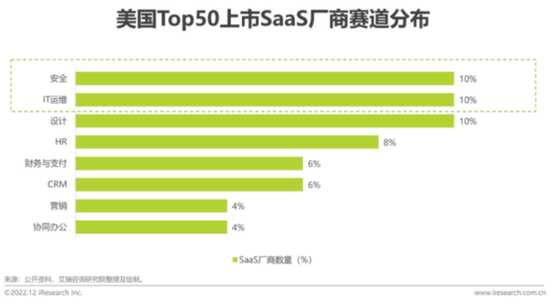

然而,让人感到意外的是,这个在中国市场备受追捧的Salesforce,其所在的CRM赛道,却并不在美国的上市SaaS厂商Top榜单上。

根据艾瑞报告最新发布的《2022年中国企业级SaaS行业研究报告》来看,美国Top50上市SaaS厂商赛道呈现着与中国南辕北辙的态势:安全、IT运维和设计类的SaaS厂商并列排在第一梯队,各占10%;协同办公、营销、CRM排在最后一梯队,分别占4%、4%和6%。

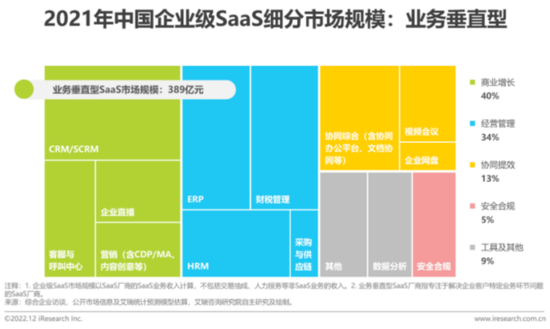

而这恰恰与中国SaaS市场的画像相反。2021年,以CRM、SCRM为代表的商业增长类SaaS占据了40%的市场份额;以ERP、HRM为代表的经营管理类排第二,占34%;第三是协同提效,占13%;最少的是安全合规,只占5%。

更有意思的一点是,这些以帮助客户实现业务增长为口号的中国SaaS厂商,甚至自己还没有赚到钱。

根据安永发布《中国企业级SaaS上市公司2021年财务绩效回顾及未来展望》的报告,基于过去三年的财务数据,中国企业级SaaS公司平均净利润率为负数。

盈利难一直是中国SaaS的最大弊病,为此很多企业陷入不断的市场拓展旋涡,净利润率不仅为负,且一直呈下滑趋势。利润端的阵痛始终伴随着中国SaaS。

聚焦到2022这一年也是如此。不论是行业垂直电商SaaS龙头微盟、有赞,还是业务垂直CRM上市新玩家玄武云,亦或是老牌ERP企业用友,协同办公领域的资深厂商致远互联,都没能逃出“负增长”的怪圈。

8月有赞、微盟相继公布的半年报中显示,即便是市场份额占比较大的电商SaaS龙头选手,面对持续亏损依旧无解。其中,有赞的经营亏损同比扩大5.5%,达到了4.74亿元;微盟则更为严重,其经营亏损同比扩大285.2%至6.31亿元,经调整净亏损更是同比扩大499.2%。

同期,新晋上市公司玄武云(HK:02392)公布了截至2022年6月30日止六个月的中期业绩公告。财报显示,上半年玄武云实现营业收入4.49亿元,较2021年同期的4.21亿元增长6.7%;上半年玄武云净亏损341.0万元,2021年同期则为净利润256.3万元,同比由盈转亏。

没有利润增长的商业模式意义始终不大,如果说上市开支对财务报表会产生一定影响,那么老牌企业用友网络则是另一个例子。据其2022年上半年财报显示,用友网络营收35.37亿,归母净利润为负2.56元。

协同办公领域的上市选手致远互联,财报数据更是惨淡,2022年一季度净利润为负0.2798亿,同比减少1004.32%。

另一边,互联网大厂旗下的SaaS业务在商业化上也不尽如人意。在刚刚过去的钉钉7.0产品发布会上,总裁叶军宣布,截至2022年9月30日,钉钉用户数破6亿,企业组织数超过2300万,付费DAU突破1500万。

但即便如此,钉钉距离盈利依旧很远,当然还包括飞书、企业微信等同类型明星SaaS产品。

从2015元年到2019年高潮,再到2022年落寞,中国SaaS一路波折的经历不禁让人唏嘘,连投资人都不愿多看一眼,中国SaaS的未来还会讲出新故事吗?

开始学着赚钱

事实上,倒也不必如此悲观。

从国际视野来看,2022年是全球SaaS市场发展放缓的一年,据《2022年中国企业级SaaS行业研究报告》指出,相比于2021年热门赛道厂商动辄数十倍的估值,厂商估值如今普遍已下降至5-10x P/S,甚至低于2020年疫情前的水平。

例如,在刚过去的2022年,标杆企业Salesforce一季度营收下降九成,市值在短短半年就缩水40%;Shopify二季度亏损,一年时间市值已蒸发1700亿美元;还有被无数国内视频会议软件企业对标的明星SaaS公司Zoom市值也缩水近54%。

客观来说,受疫情和整体经济大环境的影响,全球SaaS市场的确给创业者和投资人泼了一盆冷水,但长期来看,中国SaaS本身也一直存在着隐痛没有治愈。

最明显的一点是,中国SaaS企业的获客成本和研发投入一直居高不下,这与市场大环境和客户意识不无关系。

例如,大企业客户更偏爱“定制开发+一对一服务”,厂商只能硬着头皮做项目,但最后很可能落得个白干的下场,甚至可能倒贴钱。小企业客户更能接受通用产品,却没有付费能力和意识,想无限白嫖,厂商之间产品同质化情况严重,只能在营销推广上不断烧钱。

中国SaaS企业如同热锅上的蚂蚁,努力寻找着逃离的方法,这种焦虑的心态在这两年尤为明显。

一方面,这体现于厂商业务边界的拓展,例如国内头部CRM厂商销售易在2021年推出SCRM产品,开始由纯B2B延伸到B2C消费领域;钉钉上线投放广告业务,与此同时还推出了企业视频号、钉钉商机等营销工具。

不过,新业务就像是一颗小石子投进大海,终究翻不起太大的浪花,主营业务都学不会赚钱,寄希望于新业务或许更不现实。

另一方面,‘科技新知’也发现,之前很多“财大气粗”的厂商,开始缩衣节食了,最显著的特征便是从最初的免费烧钱走向付费。

例如,腾讯会议从今年9月15日起推出了收费版本,面向个人用户、组织与企业,个人会员的价格为30元/月;2022年3月,钉钉推出“专业版” “专属版”和“专有版”三个版本,迈向全面商业化阶段,最便宜的一款年费为9800元;飞书也分为标准版、企业版、旗舰版,面向企业收费。

除了推出付费版本,SaaS厂商还通过平台分润、硬件许可等模式试着赚钱,即提供开放平台给合作伙伴销售SaaS生态软件,厂商收取佣金;合作伙伴基于厂商底座开发硬件产品,厂商开放SDK接口收取佣金。

SaaS厂商的变现焦虑,隔着屏幕都能流露出来。但似乎,他们还没找到一个跑得通的商业模式。

拼的是耐力

中国SaaS变现难,这个问题更像是一个综合体,也许并不能靠某一家厂商所解决。‘科技新知’认为,在这种情况下,中国SaaS拼的不是爆发力,而是耐力。活得越久,就有越多机会。

想要活得更久,要么是从运营过程中优化经营模式,要么从一开始就找准创业方向。

虽然说SaaS公司没有增长就无法生存,但这并不意味着要“伤敌一千,自损八百”,有质量的增长需要朝着以下4个指标努力:

1、毛留存率90%以上

2、净留存率110%以上

3、毛利率75%以上

4、投资回收期小于2年

在定好增长指标之外,在日常运营中,SaaS公司也应该定期评估运营效率,实现降低成本的目标。具体来说,核心运营团队包括销售、产研、客户成功和营销等。

1、销售:重点审查渠道与预订比率和平均卖家配额达成率等指标,其中渠道与预订比率应该在5倍以上,平均卖家配额达成率应该超过65%。

2、产研:可以根据产品生产力基准来追踪效率,并测算用户与问题的比率大小。在平时,也应该在平台稳定性上投入更多资金,以此提高留存率。

3、客户成功:关注各种客户细分的留存率,了解客户群的优劣势,以此优化企业与客户代表比率,提高客户净推荐值。

4、营销:关注效率指标,例如每个渠道的机会成本,把钱花在刀刃上,投资于高性价比渠道。

很多公司习惯性会选择用市场调研来找定位,但其实这是一种低性价比的方式。除了关注具体的指标之外,对于刚刚入局的初创SaaS公司来说,找准利基市场尤为重要。

很多公司可能会进入到不曾预料到的利基市场,比如一家公司最初只为中大型企业提供定制化的解决方案,随着服务的深入成为客户的顾问,那么后续大部分收入很可能来自咨询服务。

换句话说,只有先利用好已有的能力和资源,切入客户场景、满足客户需求,才有机会完成后续SaaS产品的构建和扩展。

另外,很多初创公司会努力尽早融资,甚至在刚准备好MVP(最小可行产品)的时候就去拉投资。

但有的时候,越晚融资对于一家企业来说反而是一件好事。因为一旦融资,就难免掉入不计成本花重金营销的坑,失去了提升公司本身业务、服务客户的动力。

写在最后

国内SaaS不赚钱,国外SaaS水土不服,这些年在中国发展的SaaS企业都不好过。背后映射出中国SaaS市场的两难,产品成熟度和本土化,两者都不可少。

2022年8月初,Salesforce中国区撤退的消息轰动To B圈,但其实Salesforce进入中国市场后一直不怎么顺利,很多国内大客户陆续流失,比如华为改用自研的CRM软件,而海康威视转身和销售易牵手。

包括近几年不少国外行业龙头纷纷关闭了中国区的研发团队,例如Oracle、Adobe、IBM等,这再一次证明,中国SaaS市场并不是光有技术就能被说服的。

好的SaaS,不如好用的SaaS。这是中国SaaS企业的增长机会。虽然目前在投资市场遇冷,但对于中国SaaS厂商来说,他们还是迎来了最坏,也是最好的时代。

参考文献:

1、《2022年中国企业级SaaS行业研究报告》,艾瑞报告

2、《Five Lessons On How To Grow A Profitable SaaS Business》,Forbes

3、《三年平均净利润率为负,中国SaaS企业何时走出低迷?》,第一财经