跌破3?美国关键通胀指标来袭,美联储“灭火”降息能否奏效

市场正在押注美联储3月下调利率。

本周五,美国即将公布11月个人消费支出物价指数(PCE),在降息预期不断升温的背景下,外界正密切关注数据能否进一步放缓。

机构预测,11月美国PCE有望降至2.8%,2020年以来首次回到3%以下,从而迎来新的里程碑。

在刚刚过去的12月议息会议上,美联储经济展望中小幅下调了明后两年的通胀预测,这也为接下来的政策转向提供了信号。虽然近期美联储官员频频暗示下调利率仍然遥远,未来政策预期管理的难度可能将升级。

PCE或迎里程碑

受能源价格回落影响,10月美国整体PCE同比增长3.0%,创2021年2月以来的最低水平。

油价下跌对物价的影响将延续到本报告期。在全球需求端不振及库存上升等因素影响下,国际原油期货上月一度刷新年内新低,带动美国燃料价格进一步回落,美国汽车协会(AAA)数据显示,汽油价格已经回落到近3年最低水平,环比回落近5%。

与此同时,消费需求继续打压制造业,美国各地制造业PMI在短暂回暖后再次降温。

值得注意的是,在经济放缓助推影响下,近几个月来欧美经济体的物价回落幅度往往大于市场预期。

作为美联储最喜欢的通胀指标,不考虑能源和食品的核心PCE 10月增长3.5%。与整体通胀相比,核心通胀目前仍受制于服务业通胀、房租、医疗价格等分项指标持续活跃的影响。机构预测,包括医疗、教育和酒店业在内的核心服务业通胀以及住房租金涨幅将继续保持在5%以上,从而使得11月核心PCE增速可能小幅回落至3.4%。

随着经济面临放缓压力,未来消费支出的走势将成为影响通胀路径的重要因素。

最近的非农报告显示,尽管薪资仍在上涨,随着劳动力市场的缓和,增长速度较今年早些时候放缓。同时,学生贷款恢复偿还也开始影响美国家庭的消费选择。纽约联储数据显示,信用卡贷款余额持续突破1万亿美元关口,在信用卡债务不断增加和拖欠率不断上升的情况下,消费韧性或将面临考验。

富国银行在报告中写道,从假日季数据看,消费者正在将更多的支出从可自由支配转向非可自由支配,这是总体支出出现放缓的早期迹象。上一次持续发生这种情况是在2008年经济衰退开始时。该行预计,美国个人收入将继续稳步增长,但支出增长略有放缓,11月或增长0.2%。

美联储能否说服市场

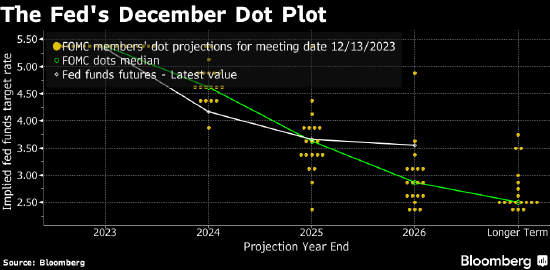

距离美联储12月决议仅过去一周时间,市场已经完成了对美联储结束加息的定价,并将首次降息的节点从5月进一步提前至了3月。这也导致了全球金融状况的进一步宽松。

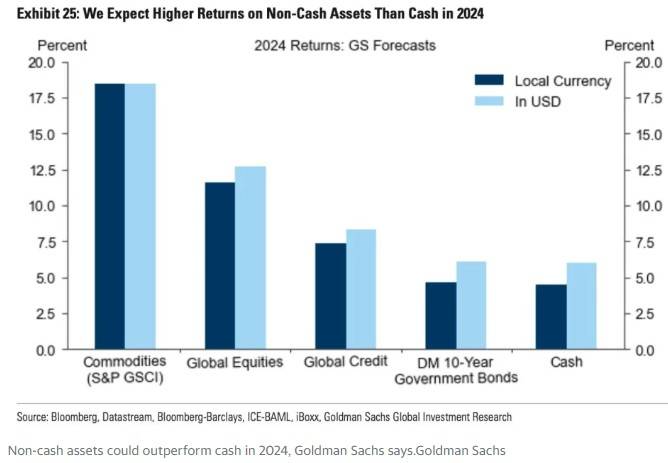

高盛研究发现,反映市场流动性的指标目前处于8月初以来最宽松的时期。风险偏好进一步改善,欧美股市开启新一轮涨势,道指连续五个交易日创下历史新高。

Oanda高级市场分析师厄拉姆(CrAIg Erlam)在接受第一财经记者采访时表示,虽然美联储还处于暂停状态,但美联储主席鲍威尔的表态让外界开始相信,转向降息的步伐越来越近了。

值得注意的是,多位美联储官员已经在为过于狂热的宽松预期降温,其中包括多位明年联邦公开市场委员会(FOMC)票委。

里士满联储主席巴尔金本周表示,通货膨胀正在放缓,但仍在上升,因此讨论降息还为时过早。他补充道,如果通胀继续以目前的速度放缓,FOMC将采取行动降低利率,但将以数据而非市场预期为指导。克利夫兰联储主席梅斯特表示,FOMC现在关注的是将利率保持多少时间,而不是何时开始降息。

作为决议后表态级别最高的官员,美联储“三号人物”、纽约联储主席威廉姆斯也维持了此前的立场,利率可能接近峰值,但讨论是否下调还为时过早。

考虑到美国核心通胀依然远高于2%的中期目标,一些市场人士认为有关降息的定价似乎过于激进。纽约对冲基金WinShore Capital Partners合伙人胡刚向第一财经表示,通胀路径接下来面临几个结构性问题,包括劳动力和资本的抗争,比如说现在美国工会抬头,还有反全球化等。他认为,劳资双方的博弈可能进一步推高员工收入,从而为消费提供保障,对物价下降形成阻力。

厄拉姆则告诉记者,现在就预测3月决议太过遥远,外界似乎选择性忽视了鲍威尔讲话中警告的部分。虽然明年降息没有悬念,但美联储需要更多的数据支撑,也可能在讨论中细化降息的门槛要求,这些都需要时间。他认为,如果美国经济不出现超预期降温,6月可能是一个潜在的时间点。

富国银行称,作为今年最后一项关键数据,只有PCE意外超预期上行才会让美联储的反击尝试更有可信度。如果数据符合预期或者好于预期,3月份降息的前景可能会进一步强化,包括美股在内的风险资产年末行情有望延续下去。