作者:周艾琳

受硅谷银行(SVB)事件影响,美国债券收益率迅速崩塌,引发市场对美联储3月22日会议暂停加息还是降息产生严重怀疑,毕竟借贷成本上升正是SVB破产的背后原因之一。

从本周一开始,对利率预期最敏感的2年期美国国债收益率断崖式暴跌,一度从5%附近跳落至3.9%附近,创下自1987年以来两个交易时段最大跌幅。截至北京时间3月14日18:50,2年期美国国债收益率约报4.242%。同日,美国2月CPI数据出炉,同比上升6.0%,预估为6.0%,前值为6.4%。如果意外降息,这又将对人民币产生什么样的影响?

坚持加息、暂停or降息?

在一周前SVB事件尚未爆出之前,市场基本对美联储的政策前景达成共识——通胀不止,加息不休,而且通胀不会那么容易下来,尤其是核心通胀极具黏性。

北京时间3月14日20:30,美国2月CPI同比上升6.0%,预估为6.0%,前值为6.4%。早前各界预计,若通胀超预期,美联储的处境将越发艰难。目前,互换合约显示美联储3月份加息25个基点的可能性稳定在80%。美元对日元大涨超1%,美元指数亦反弹。总体而言,美联储目前腹背受敌,前有“通胀虎”,后有“危机狼”,宽松的门槛异常之高。

美联储主席鲍威尔上周二公开“暗示”3月可能会重新加息50BP而非25BP。然而令人没想到的是,SVB从上周四被曝出挤兑风险,而后不到48小时内就轰然倒下被接管。SVB专为科技公司提供贷款,但自身却因融资失败,未能填补利率上升导致的资产出售损失。SVB也成为2008年以来美国银行业规模最大的破产事件。

当金融系统风险遇到通胀压力,一方面是美联储的宏观审慎监管任务,另一方面又是维持价格稳定的法定使命,美联储要选择哪一个?

瑞士百达资产管理多元资产高级策略师赛雅伦(ArunSai)对记者表示,SVB是各国央行抗击通胀的斗争中备受瞩目的牺牲品。它的倒闭提醒我们,加息往往会带来滞后效应。

这家银行处于特殊的危险境地,有两点使其极易受到影响——首先,它的多元化程度远远不及全球的许多同业。其次,它的风险管理控制薄弱导致了该银行负债、存款和资产期限的错配。因此,当美联储加息、客户开始撤资时,SVB被迫以巨额亏损出售债券。这些损失最终累积至与该银行的股本相当,令其倒闭。

“然而,SVB的倒闭并不代表系统性风险。”赛雅伦称,SVB的倒闭并不代表全球将会出现信贷紧缩,因为欠缺多元化和薄弱的风险管理并非是整个银行业的特征。但他也认为,SVB的倒闭将促使各国央行放慢加息步伐,至少激进加息的央行有了暂停观望的理由。各国央行现在必须考虑进一步加息对金融体系稳定性的影响。

瑞士百达预计,美国量化紧缩的结束时间将早于此前预期,并预计美联储将加息25BP,但不排除美联储将在3月维持利率不变。

高盛预计,3月暂停加息的概率较大,维持5月、6月、7月加息25BP的预测。在此背景下,3月13日,美元指数大跌至103附近,一度逼近7的人民币升入6.8区间,恒生科技指数一度反弹近4%,此前困顿的金价亦因宽松预期而腾飞。

野村已经开始预测降息在即。但贝莱德则认为,面临高通胀,美联储会继续紧缩。“我们认为眼下的事态发展不会让美联储暂停加息行动,现在的环境与2008年截然不同,当时所有的货币政策杠杆都被用来支持经济。”该机构策路师认为,“相反,通过支持银行体系,美联储可以将货币政策重点放在将通胀降至2%的目标上。”

瑞银方面告诉记者,在采取特别措施支持金融体系后,美联储短期内将难以加息,特别是这次问题主要由加息所引发。央行推迟几周加息不会对通胀前景产生重大影响。因此,美联储可能会在下周的政策会议上考虑暂停紧缩,争取时间遏制金融稳定性风险,同时,通过“点阵图”来显示其仍致力于应对通胀。

长远来说,银行收紧融资条件对经济会带来影响。如果美国经济陷入衰退,美联储可能需要尽快降息,但消费者需求一旦减弱,通胀或已不再是大问题。如果经济增长保持相对强劲,美联储可能需要继续加息应对通胀,解决金融稳定性问题。

人民币或走强

在SVB事件爆发前,美联储加息预期持续升温,美元指数一度飙升至106附近,人民币对美元也逼近7关口。然而,这几日情况突变,人民币累计升值幅度高达1000点。

截至北京时间3月14日19:30,离岸人民币对美元报6.87,美元指数报103.36。

国泰君安国际首席经济学家周浩在发给第一财经记者的报告中提及,SVB倒闭给美联储加息路径的判断平添风险——假设美联储下半年降息至少25BP,且美国CPI届时回落,预计人民币可能于年末升至6.4。若美联储在下周议息会议(3月23日)中降息,意味其货币政策立即进入宽松周期,则后期人民币升势可能更猛;如果美联储仍将高通胀视为首要风险,且SVB带来的波动在可预见的未来逐步消退,则人民币年末升至6.4的可能性会降低,维持离岸人民币对美元远期点上行的判断,其中预计1年期掉期点上行空间可达1000点。

巴克莱此前预测,2023年一季度,美元对人民币的目标价为7,二季度和三季度分别为7和6.8。

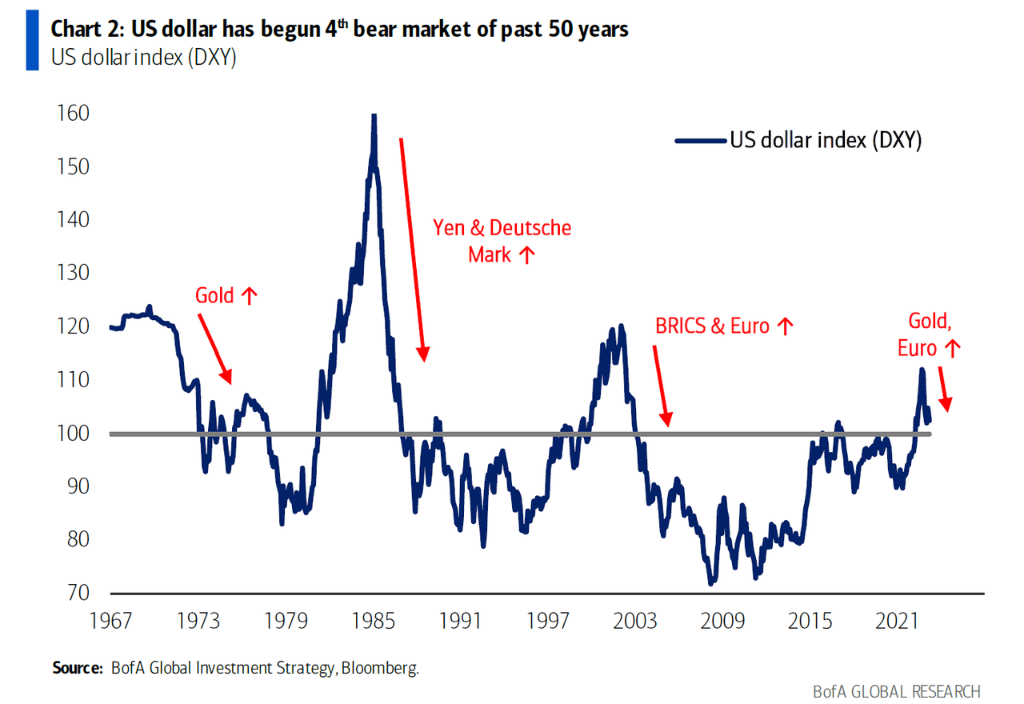

“美元大趋势仍是下行的,只是中间可能有波折和预期的反复。”某股份行外汇交易员对记者称,恐慌情绪会继续缓和,直到下一个数据出来(当地时间周二的美国CPI数据)。如果数据超预期,美元仍可能有反复。

渣打则认为,目前区间震荡仍可能是大趋势,美元大幅走弱的转机仍需等待。该机构预计10年期美国国债收益率可能会受到4%的限制,长期美国国债收益率或再次下降(3月10日已降至3.7%),10年期收益率可能会在2023年第二季度末达到3.5%。“尽管我们认为美元会走弱,但由于风险厌恶情绪增强,购买新兴市场货币并卖出美元将变得非常困难,除非我们有更大的明确性。我们一直在保持耐心,并等待更好的入场机会来购买新兴市场货币并卖出美元。”