目前,市场对于联储利率将在何时达到峰值的预期,一直在以惊人的速度上升。

在周二(3月7日)的国会听证会前,市场普遍预期联储将在下一次会议上进一步加息25个基点。但面对2月的就业数据,联储主席鲍威尔周二提出将加快升息步伐。这一鹰派发言让联储3月加息50个基点的概率飙升至70%。

目前,市场预期9月份利率将在5.5%-5.75%之间见顶,而芝加哥商品交易所(CME)的FedWatch工具显示,9月份利率达到6%的可能性接近50%。

标普全球评级(S&P global Ratings)首席新兴市场经济学家Satyam Panday称,“在全球GDP增长疲软的环境下,通胀顽固地远高于目标水平,当前对联储最终联邦基金利率的重新定价风险,可能促使利率在短期内升至6%。”

Panday指出,“这对新兴市场总体来说是负面的。”

痛苦的考验

瑞银策略师Manik Narain在一份报告中指出,若联储将利率收紧至6%,对新兴市场的资产来说将是一次痛苦的考验。他预计,如果联储将利率上调至6%,印度卢比、菲律宾和智利比索等新兴国家的货币最多可能面临5%的贬值空间。

巴克莱最近的一项分析显示,联储3月加息50个基点将增加利率波动性,这通常伴随着新兴市场外汇表现不佳,这可能引发新兴市场利率进一步上涨。

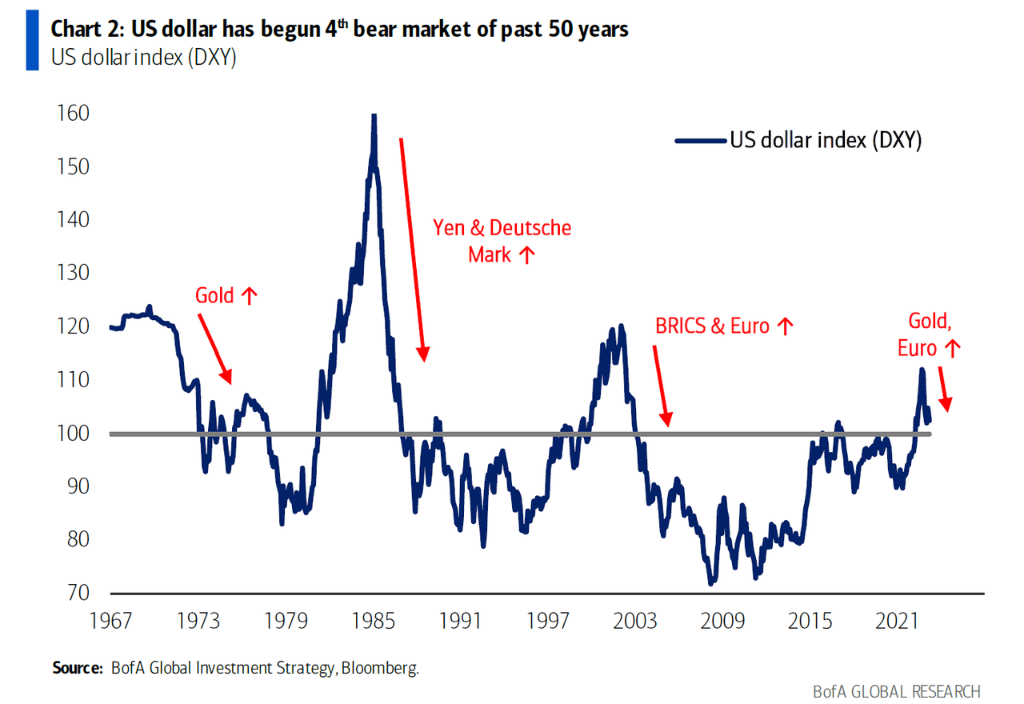

摩根大通分析师预计,一旦联储终端利率企稳,美元将会走弱,但在此之前,联储加息50个基点“将是一个有利于美元大幅走强的重要转变信号”。

投资公司N.NETy One的多元资产策略师Sahil Mahtani认为,“前沿市场(新兴市场中规模较小的一部分)可能会受到利率大幅上升的更大冲击。”

Tellimer的分析师发现,包括肯尼亚、埃及和巴基斯坦在内的这些国家,基本上会被资本市场拒之门外。

避风港湾

即使是规模较大的发展中经济体,它们的本土固定收益市场也同样将感受到压力。流入新兴市场的资金流在1月份飙升,但在2月份出现放缓,这已经向投资者发出了警告。

花旗本周一(6日)公布的数据显示,部分区域的资本外流上周重新开始,投资资金正撤离拉美和欧洲新兴市场、中东和非洲地区,而热钱(即投机性的资本)则正在撤离亚洲和拉美地区。

尽管如此,投资者依旧认为,中国重新放开在一定程度上抵消了美国经济即将下滑的影响、也抵消了联储利率对新兴市场的部分影响。

这股乐观态度令新兴市场的股市今年上涨了2%,相比之下前两年累计下跌了26%,普遍落后于发达市场。

瑞银分析师补充道,在美国联邦基金利率为6%的情况下,中国股市可以提供一个避风港。