瑞信,破产边缘,澳洲,独善其身?

近日,一件惊悚传闻在金融圈迅速蔓延——

瑞士信贷集团(Credit Suisse)

濒临破产边缘,

一场全新的全球金融危机

极有可能因此爆发。

周六晚间,澳大利亚广播公司记者David Taylor在社交媒体上表示:“可靠消息显示一家大型跨国投行已在边缘。”

虽然Taylor并没有挑明是否在“破产”边缘,但是这两个字对于圈内人士其实显得有些多余,因为瑞信集团在过去多年间早已亏损不计其数。

而且就在上周五,瑞信集团的“信贷违约保险”(Credit Default Swap rate/CDS)飙升至10年最高水平,该保险的费用是随着锚定资产的违约风险而波动的,也就是说,当瑞信集团违约风险走高时,保险金也将随之上升。

瑞信集团的“信贷违约保险”(Credit Default Swap rate/CDS)飙升至10年最高水平,数据来源:Bloomberg Terminal

显然,暴涨至10年新高的保险费用背后是何等的风险,自然不言而喻。

那么,如果瑞信集团真的出现暴雷,究竟会对国际金融系统造成多大损害?而高度依赖四大银行的澳洲金融系统是否能够安然度过?

首先,我们来看 瑞信危机的前因后果。

瑞信集团作为总部在瑞士苏黎世的跨国金融巨头,旗下包括大量资产以及投行、私人银行、资管在内的跨国业务。

一直被誉为“大而不倒”的瑞信(Credit Suisse),与瑞银集团(UBS)并列占据欧洲乃至全球投行榜尖。

但是,瑞信集团在过去很长一段时间内一直 丑闻缠身,比如:

- 2000年:帮助尼尔利亚军阀洗钱

- 2004年:帮助日本黑帮Yakuza洗钱

- 2008年:次贷危机期间账务造假涉嫌诈骗

- 2009年:违反美国制裁,帮助伊朗和苏丹转移资金

- 2011-2017年:违反税务法,分别在德国、美国、欧盟、马来西亚逃税

- 2018年:非法挪用客户资金进行交易,损失超过1.5亿欧元

Archegos资本管理公司负责人Bill Hwang

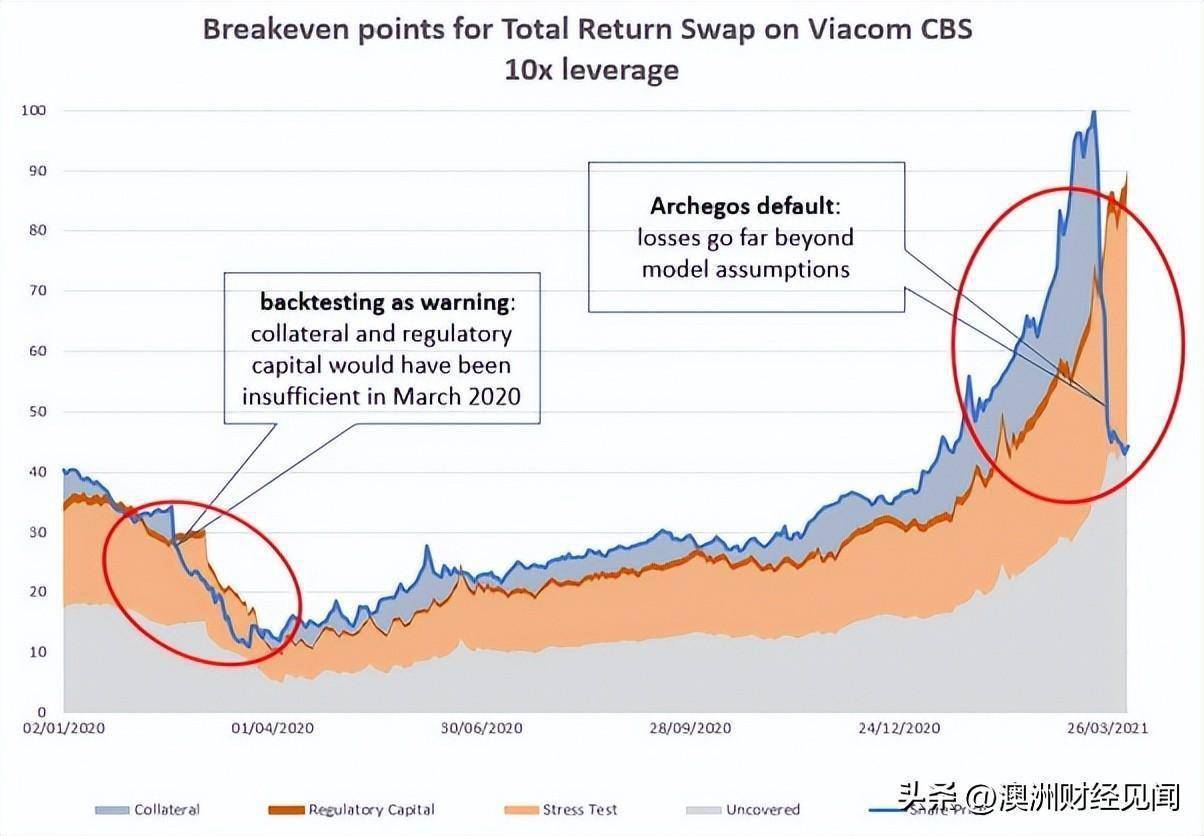

Archegos资本管理公司爆仓事件时间轴

在累计被罚款数十亿美元之后,瑞信集团在2021年迎来了最为沉重的两次打击: Archegos爆仓事件(股市暴跌导致瑞信放贷资金无法回笼)和Greensill债务丑闻(瑞信承担债务合约转销但失败),两大事件分别对瑞信集团造成高达145亿美元亏损。

在一次次的失败中,瑞信集团的市值自然不断蒸发,其股价也在过去18个月里下跌超过70%,再加上今年开年以来全球央行不断加息导致市场流动性急剧下降,瑞信集团的窘境也就迅速浮出水面。

瑞信集团股价以及主要股东一览,数据来源:Factset

所以,目前瑞信面临的最佳出路就是拆分旗下业务,将业绩优秀的投行部门单独划出,再将其他非必要资产和职能部门进行整合或出售,这也许是瑞信的最后一根救命稻草。

但是,即便计划剥离资产并裁员数千人,瑞信仍然需要一笔巨额资金来启动重组,目前市场估算金额在 40~62亿美元之间。

40~62亿美元,对于连续“翻车”之前的瑞信集团可谓只是毛毛雨,但是对于已经滚落山崖之后的瑞信,这笔费用已经达到该公司市值的38~59%。

简单来说,这笔重组的费用,反而可能成为送走瑞信的“毒药”。

而摆在瑞信面前的选择也非常简单:要么现在付出高昂的代价重组,要么在未来付出更高昂的代价重组。

如果从外部通过融资(Capital Raising)的方式筹资,那么按照目前4瑞郎的股价估算,瑞信需要增发至少10亿股(40亿,美元兑瑞郎汇率为0.99),才能达到最低重组标准。

而增发之后的副作用更加危险:现有股价遭到稀释(股价下降),而现股东为了最小化亏损,将大概率在增发前抛售股票,进一步导致瑞信市值蒸发。

所以,瑞信面临现在面临的正是生死存亡的危难关头。

一旦瑞信倒下,将受到波及的不仅是股东(机构股东中包括其他跨国投行),还将立刻影响其他通过金融产品与之挂钩的全球金融机构。

雷曼兄弟破产

这一幕,像极了2007年美国次贷危机前雷曼兄弟(Lehman Brothers)的破产风波,当时雷曼兄弟作为全美第四大投行,在次贷危机中负债高达6,130亿美元,并在破产后掀起巨浪,正式引发了08全球金融危机。

那么今天的瑞信会走上同样的道路吗?

非常有可能。

但是具体可能暴雷的时间点现在还难以判断,因为:

资产方面,瑞信集团的资本充足率(Capital Adequacy Ratio)和1级资本比例(CET 1)均在巴塞尔协议III规定范围之内,而该协议正是08全球金融危机后诞生的保险锁,要求金融机构必须持有充足资金以应对逆境。

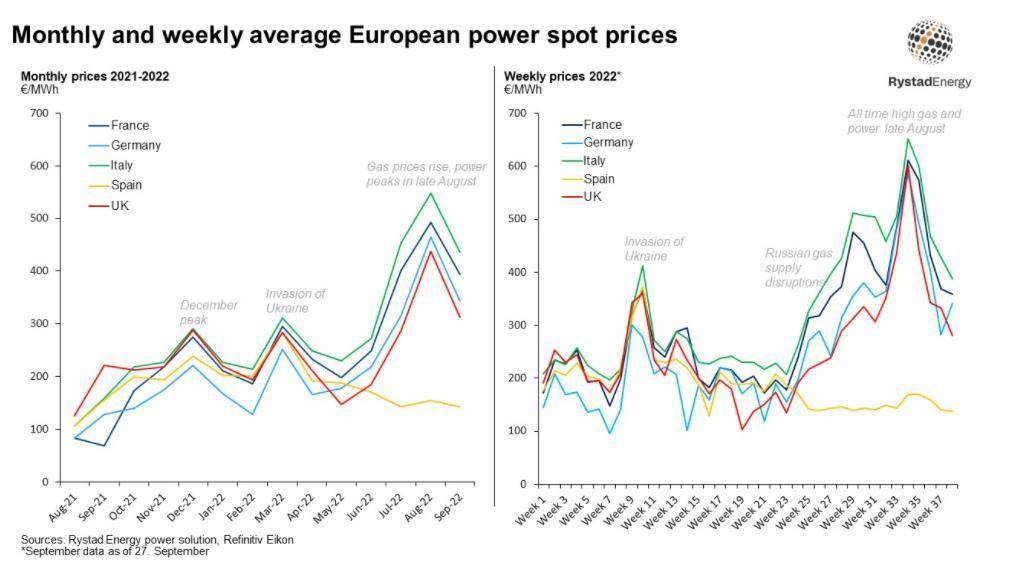

宏观经济方面,整个欧洲经济和金融市场都在迅速恶化,无论是英国国债惨遭抛售导致收益率暴涨,还是欧元和英镑分别跌破历史最低水平,都是欧洲经济急转直下的直观体现。

美联储M2货币供应量一览,数据来源:Bloomberg Terminal

所以,瑞信集团也许能够在风平浪静中起死回生,但是如果经济环境持续恶化,市场流动性(利率和通胀走高以及M2下降)继续枯竭,那么瑞信的崩塌也将进入倒计时。

那么远在南半球的澳大利亚是否可以躲过这一劫呢?

这个问题的答案取决于澳大利亚的经济。

就在昨天下午14:30,澳联储(RBA)再次宣布加息,成为今年来第六次加息。

但是,本次澳联储加息力度已经从50基点下调至25基点,成为20国集团(G20)中第一个下调加息力度的经济体,率先走出通胀泥沼。

就在加息决议落地后,澳洲股指出现大涨,其中四大银行(联邦银行、西太银行、国民银行以及澳新银行)分别大涨3.9~4.9%,带领澳股大盘上升3.75%。

除了货币政策上开始转鸽以外,澳大利亚的出口型经济体在俄乌冲突和全球供应链中断的大环境中不断突破历史纪录,在今年已经多次刷新出口纪录。

所以,澳大利亚并没有面临欧洲的高通胀和地缘政治威胁,反而在经济和货币政策方面表现得出类拔萃,就如2008全球金融危机期间一样,可谓是全球资本市场中最安全的避风港。

反观欧洲,不仅成为了大国博弈的牺牲品,而就在十几个小时前,俄罗斯核潜艇从北极港口消失,再次加剧了本已混乱的局势。

避险资产黄金价格出现大涨

至于瑞信集团是否能够等到一位白衣骑士前来解救(大型资本),我们不得而知,但是可以确定的是,作为两次世界大战的主战场和爆发地,欧洲的这个寒冬才刚刚开始。