近期,银行再掀新一轮存款降息潮,市场人士惊呼存款利率进入“2时代”!

央行公布的数据显示,4月份人民币存款减少4609亿元,同比多减5524亿元。其中,住户存款减少1.2万亿元,较上年同期多减约4900亿元,结束了此前连续13个月的多增。分析师认为,居民存款减少主要有两个原因,一是部分居民提前还房贷,二是部分存款回流至理财产品。

专家表示,考虑到当前银行净息差压力仍相对较大,未来监管部门还可能通过降低定期存款利率加点幅度上限的方式,引导长期限定期存款利率下降。

那么,未来存款还会继续搬家吗?

银行密集下调存款利率

2022年国有大行两度集体下调存款利率,今年的一轮“补降”从4月中小银行下调利率开始,迈进5月,浙商银行等三家股份行跟进下调存款利率的步伐,发布了人民币存款挂牌利率公告。

渤海银行发布的公告显示,自2023年5月5日起,该行活期存款利率由0.35%下调至0.25%,3个月、半年、1年期整存整取利率均下调10个基点至1.33%、1.59%、1.85%,2年期、3年期、5年期整存整取下调25到30个基点不等,分别为2.40%、2.95%和2.95%。

浙商银行和恒丰银行下调幅度相对较小。浙商银行多数存款产品下调10到20个基点,个人存款5年期整存整取产品下调30个基点。恒丰银行下调幅度在3到15个基点之间,零存整取、整存整取和存本取息不同期限产品下调3到4个基点,单位协定存款年利率由1.10%下降至1%。

5月15日,银行协定存款及通知存款自律上限已下调,四大行执行基准利率加不超过10个基点,其他金融机构执行基准利率加不超过20个基点,而此前这两类存款利率加点上限为基准利率加65BP(基点)。所谓协定存款,是对公(企业及事业单位)存款的品种之一,协定存款内的存款享受两种利率计息,即基本额度(如10万元或50万元)内的存款按活期利率计息,超过基本额度的部分按协定存款利率计息。

而通知存款是指投资者在银行开立存款账户,如遇到资金使用需求,需要提前向银行通知赎回金额,如果没有按照约定提前支取,则按照活期计息。工商银行5万元以上1天通知存款利率从1.2%下降至0.9%,7天通知存款利率由1.75%下调至1.45%。中国银行、交通银行、建设银行1天通知存款利率为0.45%,7天通知存款利率为1%。

为何银行下调存款利率的动作密集?市场人士认为,主要还是进行存款成本管控,资负两端共同作用下,去年末银行净息差持续收窄至1.91%的历史低位,这意味着银行特别是中小银行面临的经营压力更大。

中国民生银行首席经济学家温彬对《国际金融报》记者表示,去年以来商业银行持续加大对实体经济的支持力度,降息减费,银行资产端收益率大幅下行,各项新发放贷款利率不断创出历史新低,部分优质对公客户中长期贷款利率进一步降至2%-3%的超低水平,消费贷、经营贷等利率也出现较大幅度下行,且在首套住房贷款利率动态调整机制下,多地首套住房贷款利率已降至4%以下。对银行而言,各项新发放贷款利率不断创新低的同时,银行负债成本降幅却有限。

那么,此次调整会对银行产生哪些影响?兴银研究认为,此次调整对负债成本改善和缓解净息差压力均有很大作用,尤其是对公活期存款占总负债比重高的银行,主要是一些全国性股份制银行。

居民存款会大搬家吗

随着存款利率下降,居民的存款意愿也持续走低。央行日前发布的数据显示,连续13个月持续同比多增的居民存款,在4月份首次回落。4月份,人民币存款减少4609亿元,同比多减5524亿元。其中,住户存款减少1.2万亿元,同比多减4968亿元。

同时,存款利率还有进一步下调的趋势。“考虑到当前银行净息差压力仍相对较大,未来监管部门或还可能在目前基础上通过降低定期存款利率加点幅度上限的方式,引导长期限定期存款利率下降,从而进一步推动银行负债成本降低。”兴银研究报告显示。

因此,相比较低的存款利率,理财产品受到青睐。根据普益标准数据,4月份理财子公司开放式固收类理财产品(不含现金管理类产品)、封闭式固收类理财产品近一个月的年化收益率平均水平分别为4.43%、5.35%,明显高于一年期定期存款利率,4月理财市场规模环比提升5.14%至25.4万亿元,理财市场有所回暖。

天风证券研报认为,受益于债券市场走强,今年理财市场表现逐步好转。理财产品单位破净率从2022年12月份峰值的29.2%持续下滑至2023年5月12日的4.7%,叠加这一时期下滑的存款利率,理财产品对居民的吸引力不断增强。从5月份理财规模上看,随着破净率进一步回落,居民还在继续增配理财产品。

还有观点认为,存款利率下调会引发新一轮的提前还贷潮。星图金融研究院副院长薛洪言表示,现阶段,居民消费信心和投资信心仍未完全恢复,风险偏好较低,短期来看,存款产品缺乏让投资者信赖理财替代品,存款利率的下调也让提前还贷更具性价比,或将引发新一轮提前还贷热潮。

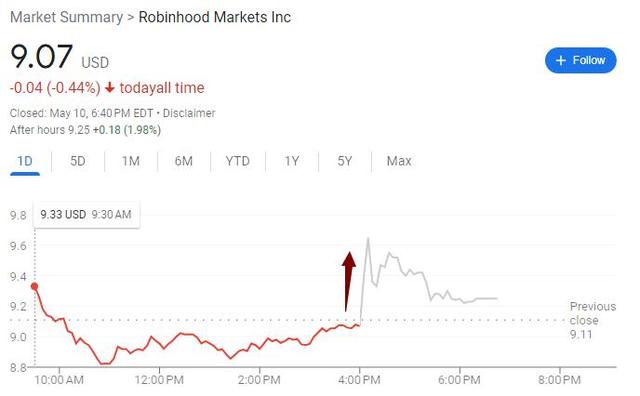

“中期来看,股市回暖和赚钱效应提升大概率会成为存款搬家的催化因素,引发存款向公募基金、固收+理财等含权资产转移,反过来进一步驱动股市回暖,产生正反馈效应,重启居民存款流向资本市场的趋势。”薛洪言表示。