如何理解最近的北交所行情?

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。作者愚老头,在雪球设有同名专栏

最近一个时期,仅仅只有200多家上市公司的北交所走出了千军万马的气势。

一时间,同一个市场,不同的参与者对气候的感觉是天差地别。沪深是北风凌冽,春天仿佛只在梦里。北交所则是关不住的春色满园都开始憧憬燥热的夏天了。

一个问题随之而来:如何理解最近的北交所行情?

01

关于A股的几个数据

这个世界终归是物质的,经济规律也是规律,还是要数据说话。

A股不涨是针对自掏腰包的二级市场投资人的,市值其实是一直增长的。

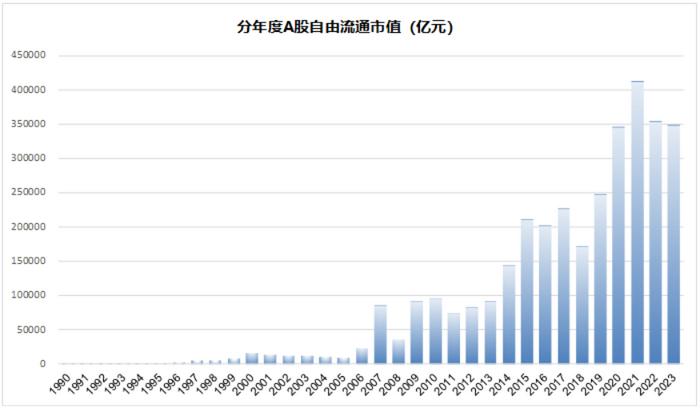

从自由流通市值的角度,A股走的是牛市。2005年时,A股整体的自由流通市值不到1万亿,到今天已经是35万亿,也算是涓涓细流,汇成大海。

2005年时,中国的GDP是18.73万亿,2022年中国GDP121万亿,自由流通市值的增长其实要比GDP快。

而且,从总市值角度看,A股并没有出现表现出过度的证券化。按照巴菲特指标,也就是总市值与GDP比值,这个衡量一个国家股市金融深化程度的指标,哪怕是2015年和2021年的高点,这个指标的比值也没有超过1,最近一段时间更是在0.7左右。市场一般认为,0.7-0.8的比值意味着低估,1也不过是刚刚进入估值合理的阶段。

最近很多人羡慕的印度股市,过去三年涨了两倍。印度2022年GDP3.39万亿美元,最新市值已经超过4万亿美元,巴菲特指标到了1.2,其实已经开始进入高估区间了。

如果再这么涨下去,印度的GDP就已经配不上这么优秀的股市了。对了,印度股市70%的投资者来自于海外,印度GDP2024年的增速预测是7%,你猜印度股市还能涨多久。

还有一个值得思考的问题,印度股市涨了这么多年,为什么直到今年才在媒体中这么活跃呢?

A股在过去的一大成就就是完成了实质性的注册制。从1990年至今,A股现在上市公司超过5000家,跟美国股市上市公司总量基本上在一个数量级。相当于A股用30年的时间,就走完了美国100多年的历史。

A股最大的问题不在于发展,而在于没有平衡好市场参与各方的利益,尤其是二级市场投资者。

02

北交所的定位

指数走的拉,很多原先司空见惯的问题就会沉渣泛起。有些事不上秤没有四两,上了秤一千斤也打不住。

上市公司IPO前大额分红,限售股花样减持,市值上市即巅峰,这些原本不太被市场关注的问题,在熊市的时候一一被市场发掘了出来。

如果我们总结一下,这种种问题可以归结为一点:那就是虽然同处一个屋檐下,但大家的利益并不相通。

于是就有了最近的北交所行情。

北交所给老韭菜的印象并不好。北交所的前身新三板,在2015年大跃进之后陷入沉寂,好多上市公司熬不住。这其间直接退市不玩了的股票比比皆是,当时的很多网红股,股价下跌幅度超过90%,这意味着现有股价涨10倍才能回本。再上一次行情是2021年9月份,北交所成立,一开始确实经历了一轮暴涨,但如果拿到现在,大部分账户基本上还是小亏。

最近看多北交所的一个理由是减小南北经济差距。沪深交易所都在南方,北方需要一个交易所来平衡南北方的利益,这个说法最近很流行,但也只能作为一个看多的观点而已。当前股票交易都已经信息化了,交易所设在哪里只是一个地理位置的概念,不会有人以为中概股美国上市是利好美国经济吧。

北交所能够让投资者赚钱的核心逻辑,是本身很大概率将定位为一级半市场。

如果我们去翻最近IPO的上市公司报表,会发现一个普遍的现象,那就是这些公司很多并不缺钱。这些公司的ROE水平在上市之前一般都比较高,20%以上都很常见。上市后主要的变化就是账上多了很多现金,股权大幅摊薄之后ROE水平会有一个断崖式的下滑。

对于A股很多IPO的公司来说,上市是一个实质性的节点,保荐券商、律所、会计师事务所完成了大部分的工作,上市就算是“王子和公主幸福的生活在了一起”。

北交所相对于沪深交易所最大的不同就是IPO估值低。简单说就是,对于上市公司来说,相比沪深上市,北交所IPO并没有给公司带来实质性的变化。北交所上市,是一个起点,而不是终点。对于相关的中介机构比如券商来说,北交所IPO并没有多少服务费,上市之后可能的转板、再融资、跟投等等,才是未来收入的大头。

这意味着北交所会成为一个典型的一级半市场。IPO之后,上市公司、中介机构还有投资者,大家利益是一致的。

这也会倒逼全市场参与者的视角开始拉长。

对于券商来说,目标并不是单纯的IPO,而且考虑到公司后续能够长期成长从而给自己带来源源不断的收入,一顿饱还是顿顿饱,这个选择不难做;而对于上市公司来说,IPO没有溢价,减持意义不大,至少也需要自己把公司做大或者转板之后才能兑现部分收益;

还有一些现金流很好的上市公司,因为行业原因,可能转板无望,公司也不会有太多的成长性,就会选择大比例分红犒劳自己,顺便惠及投资者。最后这种情况在北交所上市公司中比例并不小。

我们很多投资者研究北交所一个重要的关注点就是政策。有人把政策的制定过程看成爽文小说,实际的政策制定则是处处掣肘,结果都是要因势利导。对于现在的北交所来说,政策的意义并没有想象的那么大。目前最大的“势”就是,沪深两市运行了这么多年,总体还是合理的,政策的贸然变化对于两市的影响难以预测和估量。既然如此,索性就在北交所做个试验。

北交所现在有50万的门槛,涨跌幅限制30%,投资者能够承受该承受的风险,就可以在北交所实行实质性的注册制。IPO的数量可以放宽,做到应上尽上。

北交所股票当然有其更高的风险,但作为类一级半市场,低估值就是投资者能在这个场子里赚钱的基础。

我们在股市里面待久了,会对估值产生一种错觉。A股的制造业公司,市盈率20倍左右就被认为是正常偏低的水水准。但如果推到实体经济中,这个估值实际是偏高的。我举个例子,街边路口有一家奶茶店,假设这家奶茶店一年给你带来的净利润是10万块,你愿意出多少钱盘下它?

按照A股的估值,20倍市盈率这店值200万,但你会出这个价么?当然不会,这家奶茶店估价超过30万,也就是市盈率超过3倍,你就可能心里打鼓了,因为这行业竞争激烈,变化太快。回到A股,20倍的市盈率意味着如果盈利状况的不变的情况下你需要20年才能收回本金,你确定20年后这公司还在?

股票估值的水位,来自于流动性。因为上市公司有流动性,你才愿意为这家公司付出溢价,就这么简单。

03

对标科创板

如果我在一年前说,北交所能够对标科创板,绝大部分人会觉得我纯属碰瓷。

从目前的市场节奏来看,同样是50万的门槛,科创板与北交所有很大的可比性。

截至2023年12月8日,北交所总有234家上市公司,科创板共有566家,我们统计了全部上市公司的3季报,得到了上面的数据。

从盈利能力来看,科创板中位数的ROE只有3.2%,北交所虽然也不高,但有6.4%;体量上看,科创板基本上是北交所的一倍左右,比如科创板的中位数收入是5.2亿,北交所只有2.5亿,接近科创板的1/2,但北交所的净利润却将近科创板的60%;

成长性上看,前3季度营业收入北交所的成长性要差于科创板,北交所4.8%,科创板8.0%,但北交所的净利润却只是同比微降,科创板降幅将近15%,两市算打平;最后是估值,科创板的中位数市值高达59.4亿,北交所只有11.5亿,科创板是北交所的5倍,市净率两者差距减少,北交所2.5,科创板3.3。

简单总结一下就是,科创板和北交所上市公司的质量并没有本质的区别,甚至盈利指标上北交所更好。科创板的体量是北交所的1倍,但市值却足足有6倍。

科创板和北交所ROE的差别主要来自于超募。566家科创板上市公司IPO募集金额的中位数是9.95亿,而北交所只有1.58亿。这些募集资金堆在账上,摊薄了ROE水平。此外,募集资金还会使科创板的市净率看上去并没有那么突出,但显然会拉低PB-ROE指标的性价比。

如果北交所对标科创板的估值水准,现在的上市公司市值可以直接乘以3。

现实中,同类型的公司,就因为在不同的交易所上市,市值差距很大。

北证50有一个权重股吉林碳谷,主业碳纤维原丝,在国内技术水平和稀缺性都属于独一档的。因为在北交所,这公司今年发个定增费了大劲,差点没发成。同类型体量相差不大的公司还有一家,那就是科创板上市的中复神鹰。这两家公司质地到底谁更优秀大家有争议,但吉林碳谷即使差也不会差一个档次。到今天,吉林碳谷市值90亿,中复神鹰270亿,刚刚好3倍。

可未来北交所的股价会向科创板看齐么?

爱情这东西,要的是双向奔赴,股价也是。科创板的股价也可以向北交所看齐啊,这样大家的估值不就离得近了么?所以,北交所的股价可能没有两倍空间,但科创板的市值……随你怎么看了。

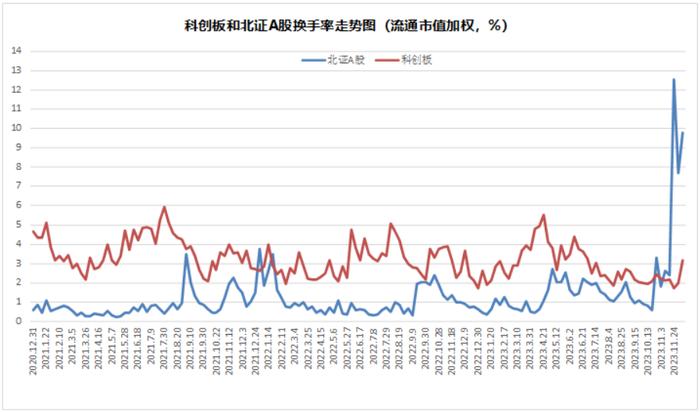

从换手率上看,北交所和科创板也确实是在走近,只不过是北交所开始超越科创板。从历史数据上看,北交所的换手率一般在1%左右,而科创板通常在3%上下。最近北交所活跃程度增加,换手率才有了提升,最高接近13%。

我们都知道,A股换手率全球前列,哪怕在沪深,换手率超过7%也已经被认为是市场非常活跃了,超过10%的换手率不可持续,后续北交所能走到什么程度,要看成交稳定下来之后换手率的高低。如果能稳定在3%左右,而估值还能保持在现在的水平,那跟科创板相比,性价比空间显然很大。

但是,赌北交所估值可以向上与科创板看齐,是一条不归路。历史经验一而再再而三的证明,一旦你去做估值博弈,吃亏的概率十之八九。

低估值是北交所最大的依仗。没了低估值的安全边际,长期走下来很难不成为韭菜。

04

北交所的机会

北交所的机会短期看还是来自于市场活跃之后的估值提升。也就是我们上面说的,北交所估值向科创板看齐。

北交所的老研究员诸海滨这么看:“北交所11月行情的内部逻辑是北交所市场的系统性重估。重估的进程还会继续。从稍长的时间看,随着越来越多的投资人加入北交所,以及主流投资机构研究北交所上市公司后发现有较大的认知差,北交所或会迎来系统性重估的第二步,这一个过程可能会跨年,也会逐级推动。”

用股市的语言解释一下就是,北交所现在涨的,都是些好涨的没什么基本面的小票,后面公募进来再涨大的。只要后面资金不停,北交所就会一直涨。

这个思路应该说是一种博弈。短期可能很有效,长期看并不能解决这个市场从哪里盈利的问题。

从供给的角度看,沪深交易所加起来超过5000只股票,数量上看已经足够了。美国股市上百年历史,还集合了全球的资源,也不过这个数。后面两市很大的概率就是一个动态平衡:每年退市几家,就上市多少。还有想上市的,就来北交所。

应上尽上,但不保证估值,也不保证能融到多少钱,全凭公司自己的资质和筹资能力。目前很多人诟病北交所的一个问题就是上市公司质量,拉长看其实并不重要,上市公司可以选择沪深排队,也可以选北交所直接上。当然有些选择……其实等于不上,最近就有越来越多的待IPO公司选择申报北交所。

从需求端也就是资金方看,北交所盘子小,估值低,流动性逐渐改善,只要有赚钱效应,就会有资金源源不断的进来。

供给需求交汇观察的重点是公募入场的节奏有多快。

这一波北交所行情是在11月份发动的,基本没有公募入场参与。公募考核的是相对收益,临到年底,大势已定,公募没有大幅调仓的动力。

但是开年2月份的春季躁动,公募不容有失。因为年底落后,基金经理已经做好心理建设可以躺平,可一开年就排名落后,没有基金经理能扛得住这种考核压力。

目前看,公募还没有大比例调仓的迹象,但他们终究会来的。你现在埋伏着,春季躁动总会有一波。

可资金流动,估值修复终究是技术面的红利,你只能吃到一波大贝塔,吃完就没了。中长期看,北交所长期博弈或者说投资收益率的来源,还得是我们上面提到的一级半市场的红利。

如果北交所能够做到让二级市场投资者、上市公司、中介机构尤其是券商三者的利益一致,那就会实现长期的共赢,大家都能赚到钱,只是蛋糕怎么分的问题。至于能不能达到这个目标,老实说,事物不断修正并且发展变化的,没有人知道最后的答案。

至少现在,大家还是能吃到一波流动性提升,估值修复的红利。

至于标的,如果你对自己的选股能力有信心,200多只股票足够你挑挑拣拣。如果你想求稳,那就北证50指数吧。(作者:愚老头)